Dalam dunia keuangan bisnis, ada banyak aspek yang harus diperhatikan untuk menjaga kestabilan dan pertumbuhan perusahaan. Salah satu aspek yang tak boleh diabaikan adalah metode rekonsiliasi bank.

Metode ini mungkin terdengar rumit, tetapi sebenarnya adalah alat penting yang dapat membantu Anda memantau keuangan perusahaan dengan lebih cermat dan efektif.

Dalam artikel ini, kita akan menjelaskan secara detail metode rekonsiliasi bank, mengapa ini penting, dan bagaimana mengaplikasikannya dalam manajemen keuangan perusahaan Anda.

Apa itu Rekonsiliasi Bank?

Rekonsiliasi bank adalah proses membandingkan transaksi yang tercatat di catatan akuntansi perusahaan dengan transaksi yang tercantum pada laporan bank.

Proses ini dilakukan dengan mencocokkan jumlah dan tanggal setiap transaksi untuk memastikan bahwa apa yang tercatat di laporan akuntansi perusahaan dan laporan bank sama.

Rekonsiliasi bank merupakan langkah penting dalam menjaga keakuratan catatan keuangan untuk berbagai jenis bisnis.

Hal ini membantu memastikan bahwa catatan akuntansi perusahaan mutakhir dan akurat, yang penting untuk membuat keputusan bisnis yang tepat.

Dengan merekonsiliasi laporan bank secara rutin, pemilik bisnis dapat mengidentifikasi transaksi yang hilang, kesalahan bank, atau aktivitas penipuan, sebelum menjadi masalah yang semakin besar.

Rekonsiliasi bank merupakan bagian dari proses penutupan bulanan, triwulanan, dan tahunan dan umumnya tidak dilakukan sendiri.

Akuntan perlu menghabiskan banyak waktu untuk memastikan pemeriksaan dilakukan secara menyeluruh dan bahkan kesalahan kecil pun dapat ditemukan.

Apa Penyebab Dilakukannya Rekonsiliasi Bank?

Alasan utama dilakukannya rekonsiliasi bank adalah adanya perbedaan pencatatan antara laporan akuntansi perusahaan dengan laporan mutasi bank.

Perbedaan antara kedua laporan tersebut dapat terjadi karena berbagai faktor meliputi:

- Transaksi yang tidak tercatat, seperti cek yang sudah dibuat namun belum dicatat dalam sistem akuntansi perusahaan.

- Kesalahan pencatatan, baik pada pembukuan maupun oleh pihak bank itu sendiri.

- Setoran yang telah dilakukan ke rekening tetapi belum dikliring.

- Biaya atau bunga bank yang telah diterapkan pada rekening tetapi belum dicatat dalam sistem akuntansi.

- Aktivitas penipuan yang mengakibatkan penarikan dari rekening bank yang tidak diotorisasi oleh bisnis.

Dengan melakukan rekonsiliasi bank secara teratur, bisnis dapat mengidentifikasi perbedaan dan mengambil tindakan perbaikan sebelum masalah tersebut menjadi masalah yang lebih serius, serta menjadikan laporan rekonsiliasi bank yang akurat sebagai bagian penting dari proses pengendalian piutang dan utang.

Baca juga: Contoh Jurnal Pertukaran Aset Tetap dan Cara Membuatnya

Apa Tujuan Melakukan Rekonsiliasi Bank?

Tujuan utama melakukan rekonsiliasi bank adalah untuk membantu perusahaan mengidentifikasi kesalahan yang dapat mempengaruhi pelaporan pajak dan keuangan mereka.

Rekonsiliasi bank juga menjadi cara penting untuk mencegah dan mendeteksi penipuan.

Intinya, laporan rekonsiliasi bank adalah alat yang berguna yang dapat mendeteksi banyak kesalahan keuangan, kelalaian, dan penipuan.

Jadi, rekonsiliasi merupakan proses sederhana dan sangat krusial untuk membantu mengelola arus kas perusahaan.

Baca juga: Estimasi Biaya dalam Manajemen Proyek: Manfaat, Metode, dan Contohnya

Apa Saja Komponen Rekonsiliasi Bank?

Berikut merupakan beberapa komponen transaksi yang harus direkonsiliasi karena berpotensi menyebabkan perbedaan pencatatan di laporan akuntansi perusahaan dan laporan bank:

Setoran dalam perjalanan (deposits in transit)

Deposits in transit adalah setoran yang Anda lakukan setelah bank menerbitkan laporan dan sudah dicatat di pembukuan perusahaan.

Sehingga membuat setoran ini belum tercatat di laporan bank. Mislanya Anda melakukan rekonsiliasi pada tanggal 31 Mei.

Laporan bank Anda menunjukkan saldo rekening perusahaan yang disimpan di bank sebesar Rp60 juta, namun saldo kas yang tercatat di buku besar perusahaan adalah sebesar Rp75 juta.

Saat melakukan rekonsiliasi, Anda harus mencatat bahwa perusahaan sudah melakukan deposit sebesar Rp15 juta pada tanggal 31 Mei, namun bank Anda belum mencatat deposit tersebut di rekening hingga tanggal 1 Juni.

Jadi, uang sebesar Rp15 juta akan diakui sebagai setoran dalam perjalanan di laporan rekonsiliasi per 31 Mei.

Cek beredar (outstanding check)

Outstanding check merupakan cek yang sudah diterbitkan perusahaan dan sudah dicatat di pembukuan, namun belum dicairkan oleh pihak bank. Sehingga, cek tersebut tidak tercatat di laporan bank.

Contohnya untuk rekonsiliasi bank tanggal 31 Mei, laporan buku besar menunjukkan saldo akhir rekening bank tercatat sebesar Rp55 juta dan laporan bank mencatat saldo sebesar Rp50 juta.

Setelah ditelusuri, saldo sebesar Rp5 juta belum dicatat oleh pihak bank karena ada cek yang belum dikliring atau dicairkan.

Saat rekonsiliasi, Anda harus mencatat bahwa cek sebesar Rp5 juta pada tanggal 29 Mei belum dicairkan pihak bank dan dicatat sebagai cek beredar.

Cek kosong (non-sufficient funds)

Cek kosong adalah cek yang disetorkan ke rekening bank Anda tapi kemudian dikembalikan karena penerbit tidak memiliki cukup dana untuk membayar tagihan tersebut.

Misalnya saat melakukan rekonsiliasi bank, Anda menemukan bahwa buku besar perusahaan menunjukkan saldo rekening bank sebesar Rp70 juta, sedangkan bank menunjukkan saldo Rp60 juta.

Perbedaan perncatatan tersebut terjadi karena cek sebesar Rp10 juta yang Anda setorkan pada bulan tersebut dikembalikan karena penerbit tidak memiliki cukup uang di rekeningnya untuk membayar tagihan jumlah cek tersebut.

Untuk itu, Anda perlu membalikkan setoran dari pembukuan, menambahkan jumlah tersebut kembali ke saldo piutang , dan meminta pelanggan untuk menerbitkan cek baru atau membayar dengan cara lain.

Baca juga: Cara Melakukan Rekonsiliasi Bank: Ini Langkah Mudahnya

Biaya bank

Bank akan mengenakan biaya pemeliharaan bulanan, biaya ATM, biaya transaksi, dan biaya layanan lainnya. Biasanya, biaya ini muncul di laporan bank dan Anda perlu menyesuaikan pembukuan untuk memperhitungkannya.

Misalnyam Anda mencatat bahwa saldo buku besar perusahaan adalah sebesar Rp60 juta sedangkan laporan bulanan bank menunjukkan saldo Rp.59.900.000.

Di laporan bank, ternyata tercatat bahwa uang sebesar Rp100 dicatat sebagai biaya bank.

Untuk itu, Anda perlu menyesuaikan pembukuan untuk mendebit biaya bank sebesar Rp100.000 sebagai pengeluaran.

Pendapatan bunga

Jika Anda memperoleh bunga dari bank, pendapatan bunga tersebut akan muncul di laporan bank. Akan lebih baik jika Anda melakukan penyesuaian dalam pembukuan Anda untuk mencatat bunga tersebut di laporan laba rugi.

Contohnya, Anda mencatat bahwa buku besar mencatat saldo rekening bank akhir bulan adalah Rp60 juta sedangkan catatan bank menunjukkan saldo Rp60.100.00 karena bank membayar bunga Rp100.000 di bulan tersebut.

Jadi, Anda harus menyesuaikan pembukuan untuk mencatat pendapatan bunga sebesar Rp100.000.

Kesalahan

Baik Anda atau bank bisa saja melakukan kesalahan. Memperbaiki kesalahan dapat dilakukan dengan membuat jurnal penyesuaian pada pembukuan atau menelepon bank untuk memperbaiki kesalahan tersebut.

Kesalahan tersebut dapat mencakup penarikan atau penyetoran yang tidak dicatat dalam pembukuan perusahaan Anda dan kesalahan bank.

Baca juga: Jenis Metode Penghapusan Piutang dan Contoh Jurnalnya

Seberapa Sering Anda Harus Melakukan Rekonsiliasi Bank?

Frekuensi rekonsiliasi bank bergantung pada ukuran, kompleksitas bisnis serta volume transaksinya.

Untuk perusahaan besar dengan volume transaksi yang banyak, disarankan untuk merekonsiliasi laporan bank setiap hari untuk memastikan bahwa setiap perbedaan atau kesalahan dapat diidentifikasi dan segera diperbaiki.

Untuk perusahaan kecil, rekonsiliasi laporan bank selama proses penutupan bulanan atau triwulanan merupakan hal yang umum.

Namun, ada situasi di mana rekonsiliasi bank mungkin diperlukan sedini mungkin. Misalnya, jika suatu bisnis mengidentifikasi aktivitas mencurigakan atau transaksi yang tidak dapat diidentifikasi, penting untuk segera menyiapkan rekonsiliasi bank.

Demikian pula, jika cek pembayaran pelanggan di neraca tidak sesuai dengan catatan bank, diperlukan pemeriksaan silang.

Baca juga: 7 Kesalahan Proses Rekonsiliasi Bank dan Cara Mengatasinya

4 Metode Rekonsiliasi Bank

Setelah memahami komponen dan juga frekueni melakukan rekonsiliasi, selanjutnya kita akan membahas apa saja metode rekonsiliasi bank yang dapat digunakan.

Berikut penjelasan lengkap mengenai metode rekonsiliasi bank yang umum digunakan:

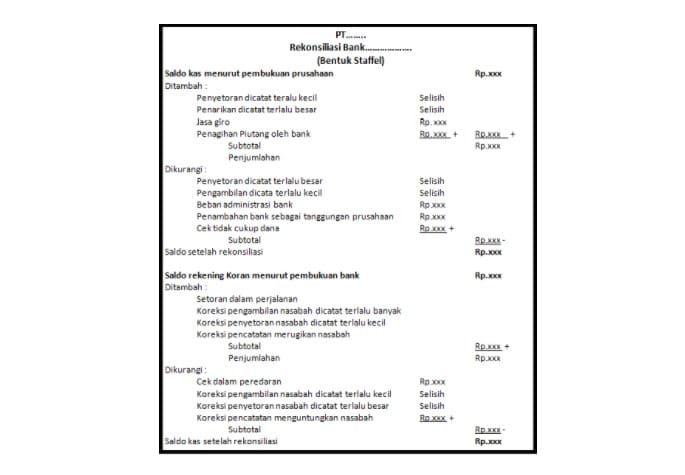

Metode rekonsiliasi bank vertikal (staffel)

Metode rekonsiliasi bank yang pertama yaitu metode vertikal atau staffel. Metode ini juga bisa disebut sebagai metode report form.

Dalam metode ini, semua informasi yang dibutuhkan disusun secara vertikal atau bertingkat. Kemudian di form tersebut, terdapat kolom yang berisikan informasi catatan kas berdasarkan catatan keuangan perusahaan dan laporan bank.

Informasi catatan kas dari laporan perusahaan dicantumkan pada bagian atas. Kemudian pada bagian bawah, berisi informasi laporan rekonsiliasi kas berdasarkan catatan bank.

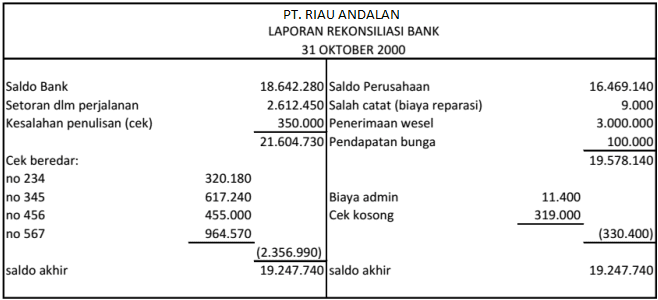

Metode rekonsiliasi bank skontro (account form)

Metode rekonsiliasi bank selanjutnya adalah metode skontro atau account form. Tidak seperti metode sebelumnya, metode ini disusun secara horizontal atau samping menyamping.

Pada form ini, ada dua kolom di mana kolom sebelah kiri mencatat informasi rekonsiliasi kas berdasarkan catatan perusahaan dan kolom sebelah kanan mencatat rekonsiliasi berdasarkan laporan bank.

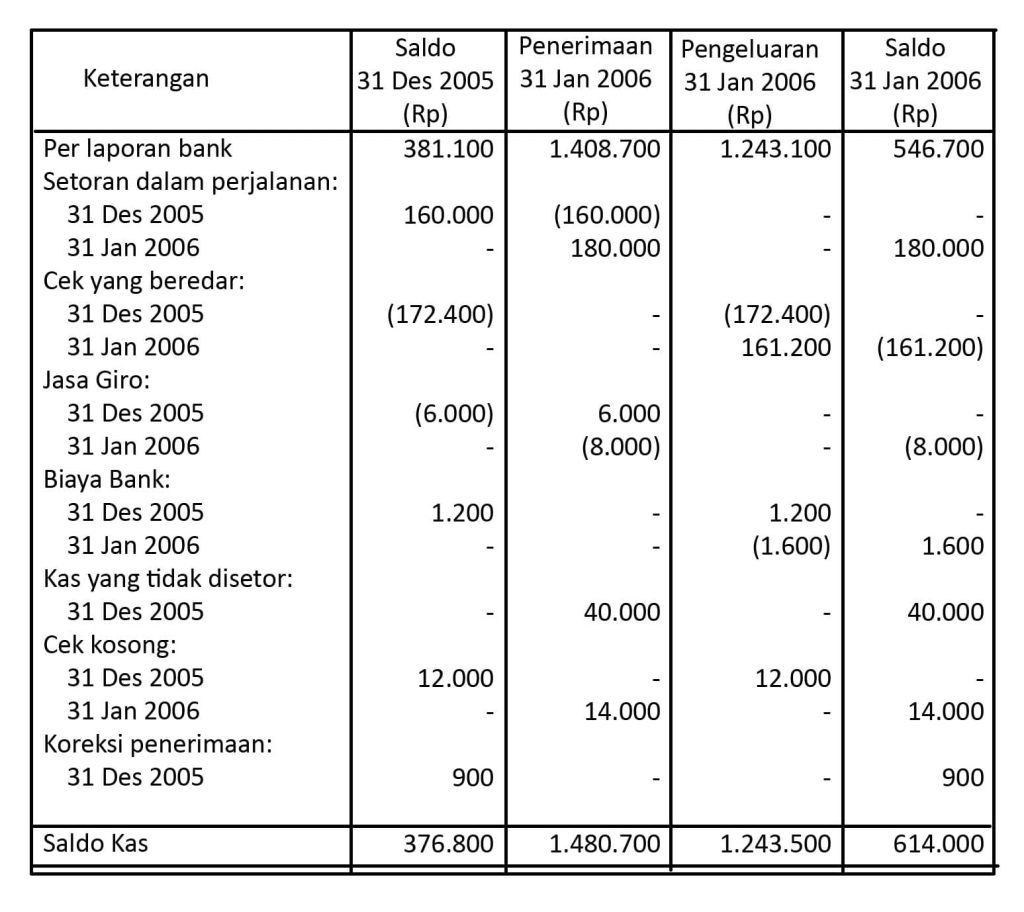

Metode rekonsiliasi bank 4 kolom

Pada dasarnya, metode rekonsiliasi bank 4 kolom ini memiliki form yang terdiri dari 5 kolom. Akan tetapi, hanya 4 kolom yang digunakan untuk mencatat mutasi sehingga disebut sebagai bentuk rekonsiliasi 4 kolom.

Metode rekonsiliasi bank 8 kolom

Terakhir, ada metode rekonsiliasi bank 8 kolom. Sebenarnya, metode ini terdiri dari 9 kolom. Namun, hanya 8 kolom yang digunakan untuk mencatat data dan informasi rekonsiliasi bank.

Baca juga: Ini Pembahasan Lengkap Tentang Rekonsiliasi Fiskal

Bagaimana Cara Melakukan Rekonsiliasi Bank?

Perusahaan dapat menunjuk beberapa orang untuk menangani aspek tertentu dari rekonsiliasi bank dan mereka dapat menyelesaikan rekonsiliasi dengan berbagai cara. Namun urutan dasarnya terdiri dari delapan langkah berikut:

1. Mengumpulkan laporan bank

Langkah pertama adalah mengumpulkan laporan rinci dari bank, yang mencakup informasi tentang cek yang dicairkan dan ditolak oleh bank, biaya transaksi, dan biaya administrasi bank.

2. Menyiapkan catatan keuangan perusahaan

Selanjutnya, siapkan catatan keuangan bisnis yang dapat disimpan pada software atau secara manual pada spreadsheet. Bandingkan saldo akhir yang tercatat di neraca perusahaan dengan saldo akhir laporan bank.

3. Cocokkan setoran dan penarikan dengan neraca

Periksa apakah setoran dan penarikan bank sesuai dengan catatan di neraca.

Jika terdapat perbedaan antara laporan bank dan neraca, periksa kembali untuk mengetahui sumber kesalahannya. Jika kesalahan ada di pihak bank, hubungi bank dan informasikan kepada mereka.

4. Periksa pendapatan dan pengeluaran

Pastikan pendapatan dan pengeluaran di neraca sesuai dengan laporan bank untuk mengidentifikasi pengeluaran atau simpanan yang tidak terhitung.

5. Identifikasi kesalahan pada setoran cek

Setoran cek dapat menjadi salah satu tantangan bagi bisnis selama rekonsiliasi. Pastikan semua cek yang dicatat sesuai dengan daftar kliring bank.

Jika tidak, segera hubungi bank dan informasikan kesalahannya. Selain itu, periksa apakah ada cek yang tidak jelas dan tidak tercatat.

6. Periksa transaksi lainnya

Entri jurnal debit dan kredit lain-lain dalam laporan bank harus dicatat di neraca. Jika terdapat perbedaan, sesuaikan catatan di neraca untuk mencerminkan seluruh transaksi.

7. Menyesuaikan saldo akhir

Setelah memeriksa semua item penting, sesuaikan saldo kas untuk memperhitungkan semua pengeluaran dan transaksi.

8. Pemeriksaan akhir

Rekonsiliasi semua transaksi dan pastikan saldo akhir sudah sesuai dengan neraca dan laporan bank. Jika tidak, ulangi lagi prosesnya.

Baca juga: Contoh Jurnal Diskon Penjualan dan Pembahasan Lengkapnya

Contoh Soal Rekonsiliasi Bank

Perusahaan XYZ memiliki saldo awal sebesar Rp100 juta di laporan buku besar perusahaan dan laporan bank untuk awal September 2022.

Selama bulan September, perusahaan menerima Rp120 juta dari penjualan dan menagih debitur sebesar Rp40 juta pada bulan sebelumnya, dan menerima cek yang belum masuk ke rekening bank.

Perusahaan juga membayar untuk jasa klien sebesar Rp80 juta dan gaji bulanan Rp30juta.

| Deskripsi | Jumlah |

| Saldo awal | 100.000.000 |

| Pendapatan penjualan | 120.000.000 |

| Pembayaran pengeluaran jasa | (80.000.000) |

| Gaji | (30.000.000) |

| Piutang | 40.000.000 |

| Saldo akhir | 150.000.000 |

| Deskripsi | Jumlah |

| Saldo awal | 100.000.000 |

| Akun kredit | 120.000.000 |

| Akun debit | (110.000.000) |

| Saldo akhir | 110.000.000 |

Selisih antara saldo tercatat di buku besar perusahaan dan laporan bank adalah sebesar Rp40 juta dan diakui sebagai saldo yang disesuaikan.

Perusahaan mencatat pembayaran piutang yang diterima dari debitur di buku kasnya, namun pembayaran tersebut belum masuk ke rekening bank.

Dalam hal ini, perusahaan harus menyamakan catatan buku besarnya dengan laporan bank dengan cara membuat jurnal penyesuaian rekonsiliasi seperti berikut:

| Deskripsi | Debit | Kredit |

| Piutang – pembayaran debitur | 40.000.000 | |

| Kas | 40.000.000 |

Baca juga: Reklasifikasi dalam Akuntansi: Pembahasan Lengkap dan Mendalam

Rumus Rekonsiliasi Bank

Setiap bisnis memiliki transaksi dan kesalahan yang berbeda, jadi sebaiknya pikirkan rumus ini sebagai alat untuk memandu Anda melalui proses rekonsiliasi bank.

Rumus rekonsiliasi bank adalah:

(Saldo rekening kas) plus atau minus (rincian rekonsiliasi) = (saldo laporan bank)

Untuk memahami cara menggunakan rumus ini, mari kita lihat contoh penggunaan transaksi yang umum terjadi di sebagian besar perusahaan:

Perusahaan PQR melakukan transaksi berikut untuk bulan Desember 2022:

- Pendapatan bunga sebesar Rp3.000.000 tidak dicatat dalam buku

- Bank bulanan mengenakan biaya Rp200.000

- Biaya bunga Rp300.000

Berikut bentuk laporan banknya:

| Deskripsi | Jumlah |

| Saldo awal | 5.000.000 |

| + Pendapatan bunga | 3.000.000 |

| – Biaya administrasi bank | (200.000) |

| – Biaya bunga | (300.000) |

| Saldo akhir bank | 7.500.000 |

Jadi, untuk merekonsiliasi jumlahnya, Anda cukup menambahkan penambahan (pendapatan bunga) dan mengurangi pengurangan (biaya bank dan biaya cerukan) untuk mencapai saldo bank. Idealnya, saldo di pembukuan Anda harus sama dengan saldo akhir bank.

Jika jumlahnya tidak sama, Anda perlu memverifikasi angkanya, memperbaiki kesalahan dan mengulangi proses rekonsiliasi untuk mengetahui di mana letak perbedaannya.

Baca juga: AI dalam Bisnis: Kegunaan dan Contoh Aplikasinya

Kesimpulan

Itulah pembahasan lengkap mengenai metode rekonsiliasi bank yang juga disertai dengan contoh soalnya. Dalam memilih metode, pilihlah metode yang paling sesuai dengan kebutuhan perusahaan Anda.

Rekonsiliasi bank memang dapat dilakukan secara manual tapi pasti akan menguras tenaga dan waktu Anda. Selain itu, cara manual juga sangat rawan terjadi kesalahan.

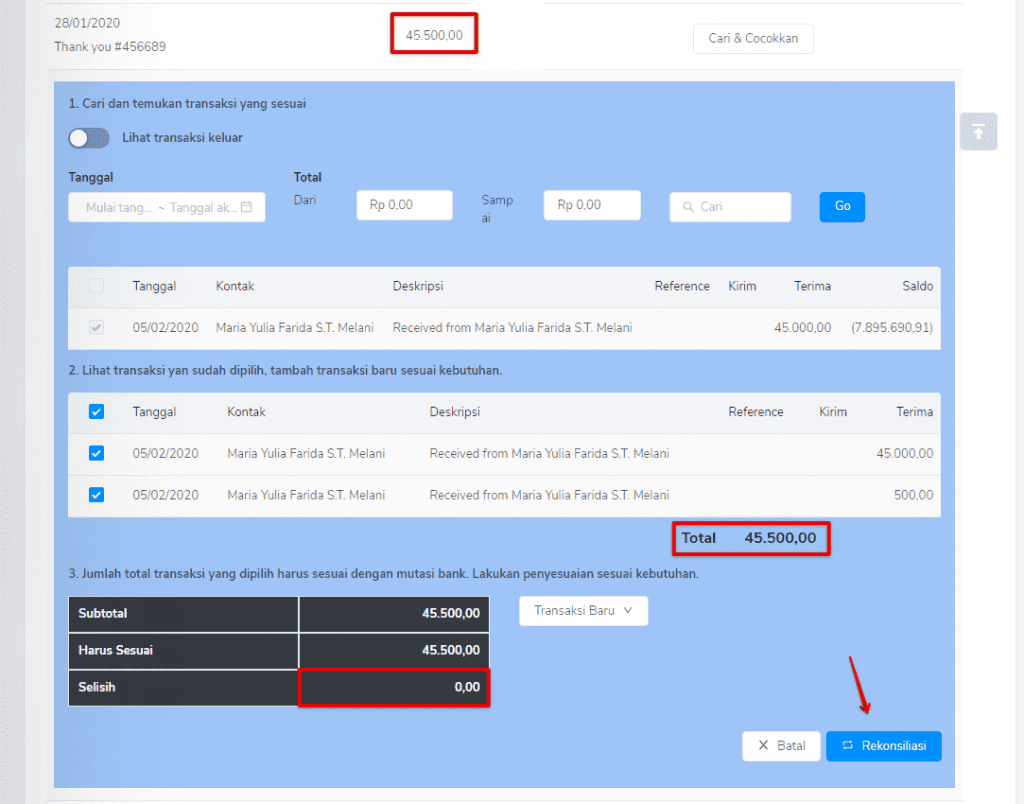

Supaya proses rekonsiliasi menjadi lebih mudah dan hasilnya akurat, Anda bisa menggunakan bantuan software akuntansi dari Kledo.

Dengan Kledo, proses rekonsiliasi menjadi lebih mudah dan Anda tak perlu lagi mencocokkan data secara manual karena sistem Kledo secara otomatis akan menampilkan data yang dibutuhkan untuk rekonsiliasi.

Kledo merupakan software berbasis cloud, jadi dapat digunakan dari mana saja dan kapan saja. Nah, tunggu apalagi? Yuk, buktikan sendiri dengan menggunakan Kledo gratis selama 14 hari bahkan selamanya melalui tautan ini.

- Quality Control dan Perannya dalam Menjaga Standar Bisnis - 27 Februari 2026

- Continuous Improvement: Prinsip, Metode, dan Cara Menerapkannya dalam Bisnis - 26 Februari 2026

- Akuntansi Organisasi Nirlaba: Karakteristik dan Cara Penerapannya - 26 Februari 2026