Bukti potong pajak adalah formulir atau dokumen yang dibuat dan digunakan oleh pemotong pajak sebagai bukti pemotongan pajak telah dilakukan.

Menyimpan bukti potong pajak atau bupot yang dipotong pihak lain dapat menjadi kredit pajak/ pengurang pajak tahunan.

Bukti potong tersebut disimpan dan dilampirkan pada SPT Tahunan Wajib Pajak Orang Pribadi (WPOP) atau Wajib Pajak Badan pada tahun pajak berikutnya.

Pada artikel kali ini kami akan membahas apa fungsi dari bukti potong pajak, jenis dan juga cara membuatnya bagi wajib pajak.

Apa itu Bukti Potong Pajak?

Bukti potong pajakatau yang sering disebut dengan bupot merupakan formulir atau dokumen lain yang digunakan dan dibuat oleh pemotong pajak sebagai bukti pemotongan.

Dari sisi subjek pajak yang dipotong, bukti potong merupakan formulir lainnya yang diterima dari pemotong pajak, untuk digunakan sebagai bukti bahwa pajak penghasilannya telah dipotong oleh Pengusaha Kena Pajak (PKP) sebagai pihak yang memotong.

Sedangkan, bukti potong dari sisi subjek pemotongnya, bukti potong adalah formulir atau dokumen lain yang telah dibuat sebagai bukti bahwa pihaknya sebagai wajib pajak berstatus PKP sudah memenuhi kewajibannya dalam memungut dan menyetorkan pajaknya ke kas negara.

Baca juga: Hard Skill dan Soft Skill yang Harus Dimiliki Akuntan

Dasar hukum bukti potong pajak

Bukti pemotongan pajak diatur dalam Undang-Undang No.7 Tahun 1983 yang mana sudah melalui banyak perubahan, di antaranya:

- Perubahan Pertama: UU No. 7 Tahun 1991 tentang Perubahan Pertama Atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan.

- Perubahan Kedua: UU No. 10 Tahun 1994 tentang Perubahan Kedua Atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan.

- Perubahan Ketiga: UU No. 17 Tahun 2000 tentang Perubahan Ketiga Atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan.

- Perubahan Keempat: UU No. 36 Tahun 2008 tentang Perubahan Keempat Atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan.

Ketentuan tentang bukti pemotongan pajak ini juga diatur dalam peraturan perundang-undangan perpajakan lainnya sebagai regulasi pelaksana dari undang-undang, seperti

- Peraturan Menteri Keuangan Nomor 12/PMK.03/2017 tentang Bukti Pemotongan dan/atau Pemungutan Pajak Penghasilan.

- Peraturan Direktur Jenderal Pajak Nomor PER-23/PJ/2020 tentang Bentuk dan Tata Cara Pembuatan Bukti Pemotongan/ Pemungutan Unifikasi serta Bentuk, Isi, Tata Cara Pengisian, dan Penyampaian SPT Masa PPh Unifikasi.

Baca juga: Mengetahui Aturan NIK Menjadi NPWP di 2024

Apa Fungsi Bukti Potong Pajak?

Fungsi bupot adalah sebagai dokumen untuk mengawasi pajak yang telah dipotong.

Dokumen bukti potong adalah dokumen yang bersifat resmi sebagai bukti bahwa pajak yang dipungut telah disetor ke negara dan sebagai syarat atas pelaporan Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh).

Selain itu, pentingnya keberadaan bukti potong lain sesuai subjeknya adalah:

- Bagi Pemotong: Berguna sebagai bukti pemotongan pajak penghasilan yang telah dilakukan. Dokumen bupot tersebut pun diperlukan bagi PKP pada saat melakukan pembayaran pajak yang telah dipungut dan untuk pelaporan SPT Tahunan PPh.

- Bagi yang Dipotong Pajaknya: Sebagai bukti bahwa penghasilannya telah dipungut dan dibayarkan oleh PKP. Bukti tersebut pula yang akan digunakan pada saat pelaporan SPT Tahunan/Masa PPh.

Baca juga: Mengenal Jurnal PPN dan Cara Mencatatnya di Akuntansi

Apa Saja Jenis Bukti Potong Pajak?

Secara umum bupot ini diperoleh dari berbagai jenis pemotongan pajak yang berlaku di Indonesia.

Berikut adalah beberapa jenis bupot yang harus Anda ketahui:

1. Bukti Potong PPh Pasal 21 / 26

Bukti potong PPh 21 adalah bukti pemotongan pajak penghasilan yang dilakukan oleh pemberi kerja yang diberikan kepada karyawan maupun non karyawan.

Pemotongan PPh 21 untuk wajib pajak pribadi dalam negeri, sedangkan PPh 26 untuk pemotongan pajak penghasilan bagi wajib pajak luar negeri atau warga negara asing (WNA).

Bagi karyawan sendiri terdiri dari dua macam, yakni formulir 1721 A1 (bagi karyawan swasta) dan formulir 1721 A2 (bagi pegawai negeri).

Setidaknya ada 4 jenis bukti pemotongan PPh Pasal 21 ini, di antaranya:

Bukti potong PPh Pasal 21 Formulir 1721-A1

Bukti potong jenis ini digunakan untuk pemotongan PPh Pasal 21 pada pegawai tetap, penerima pensiun, atau penerima tunjangan/jaminan hari tua berkala.

Bukti potong PPh Pasal 21 Formulir 1721-A2

Bukti potong jenis ini digunakan untuk pemotongan PPh Pasal 21 pada pegawai yang bekerja untuk negara (pegawai sipil, TNI, Polisi, Pejabat Negara dan Pensiunannya).

Berikut beberapa hal yang perlu diperhatikan oleh pemberi kerja dalam membuat bukti potong 1721 A1/A2, yaitu

- Format nomor pada bukti potong 1721 A1 adalah 1.1-mm.yy-xxxxxxx; mm adalah masa pajak dibuatnya bukti potong, yy adalah 2 digit tahun pajak, dan xxxxxxx merupakan nomor urut bukti potong. Sementara format nomor bukti potong 1721 A2 diawal dengan 1.2-mm.yy-xxxxxxx.

- Kode objek pajak pada tiap bukti potong pajak akan dibedakan berdasarkan sifat penghasilannya.

- Masa pendapatan penghasilan diisi dengan menggunakan format mm-mm yang menunjukakn dari bulan awal hingga bulan akhir karyawan bekerja. Misalnya karyawan bekerja dari bulan Maret hingga Desember ditulis 03-12.

- Identitas dari pemotong (pada bagian bawah bukti potong) diisi dengan menggunakan identitas yang menandatangani bukti potong tersebut.

Baca juga: Pengertian Faktur Pajak 070, Dasar Hukum, dan Cara Membuatnya

Bukti potong PPh Pasal 21 Formulir 1721-VI

Bukti potong jenis ini digunakan untuk pemotongan PPh Pasal 21 pada pegawai tidak tetap seperti tenaga ahli, bukan pegawai, peserta kegiatan, dan sebagainya.

Bukti potong PPh Pasal 21 Formulir 1721-VII

Bukti potong jenis ini digunakan untuk pemotongan PPh Pasal 21 untuk penghasilan berupa pesangon atau honorarium yang diterima pegawai sipil yang dananya berasal dari APBN atau APBD.

Berikut beberapa hal yang perlu diperhatikan oleh pemberi kerja dalam membuat bukti potong 1721 VI/VII, yaitu

- Format nomor pada bukti potong 1721 VI adalah 1.3-mm.yy-xxxxxxx; mm adalah masa pajak dibuatnya bukti potong, yy adalah 2 digit tahun pajak, dan xxxxxxx merupakan nomor urut bukti potong. Sementara format nomor bukti potong 1721 VII diawal dengan 1.4-mm.yy-xxxxxxx.

- Kode objek pajak pada tiap bukti potong pajak akan dibedakan berdasarkan sifat penghasilannya.

- Identitas dari pemotong (pada bagian bawah bukti potong) diisi dengan menggunakan identitas yang menandatangani bukti potong tersebut.

Baca juga: Pengertian SPPKP, Syarat, dan Cara Mendapatkannya

Bukti potong PPh Pasal 22

Bukti potong PPh 22 adalah bukti pemotongan pajak penghasilan yang dipungut oleh bendahara pemerintah pusat dan daerah, instansi/lembaga pemerintah dan lembaga negara lainnya, terkait pembayaran atas penyerahan barang.

Kemudian bukti pemotongan oleh wajib pajak badan tertentu, baik pemerintah maupun swasta berkenaan dengan kegiatan di bidang impor atau kegiatan usaha bidang lainnya.

Serta wajib pajak badan yang melakukan penjualan barang yang tergolong sangat mewah; tertuang dalam pasal 22 ayat 1.

Sedangkan untuk pemungutan PPh pasal 22 e berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk kegiatan usahanya.

Baca juga: Pajak Ekspor: Klasifikasi, Tarif, Objek, dan Aturannya di Indonesia

Bukti potong PPh Pasal 23/26

Bupot PPh Pasal 23/26 merupakan pajak dipotong oleh pemungut pajak dari wajib pajak atas penghasilan yang diperoleh dari modal (dividen, bunga, royalti, dan lainya), penyerahan jasa atau penyelenggaraan kegiatan selain yang dipotong PPh Pasal 21.

Untuk menggunakan aplikasi e-Bupot, Anda harus memiliki Sertifikat Elektronik. Begini Cara Mendapatkan ‘Digital Certificate’ untuk Menggunakan e-Bupot.

Bukti Potong PPh Pasal 15

Bukti potong pajak PPh Pasal 15 adalah bukti pemotongan dari pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh wajib pajak tertentu.

Seperti perusahaan pelayaran atau pernerbangan internasional, perusahaan dalam negeri.

Kemudian perusahaan penerbangan dalam negeri, perusahaan luar negeri, perusahaan pengeboran migas dan panas bumi, perusahaan dagang asing, perusahaan yang melakukan investasi dalam bentuk guna-serah atau build-operate-transfer (BOT).

Baca juga: Jurnal PPh 23: Pencatatan Akuntansi dan Contoh Kasusnya

Bukti Potong PPh Pasal 4 ayat (2)

Bupot PPh 4 ayat (2) atau PPh Final adalah bupot yang berasal dari pemotongan pajak penghasilan atas jenis penghasilan tertentu yang bersifat final dan tidak dapat dikreditkan dengan PPh Terutang.

PPh Pasal 4 ayat (2) ini dikenakan pada:

- Peredaran bruto usaha di bawah omzet Rp4,8 miliar dalam 1 tahun masa pajak

- Bunga deposito dan jenis-jenis tabungan, bunga obligasi, bunga tabungan yang dibayarkan koperasi kepada anggotanya

- Hadiah berupa lotre/undian

- Transaksi saham dan surat berharga lainnya, transaksi derivatif perdagangan di bursa, transaksi penjualan saham atau pengalihan ibukota mitra perusahaan yang diterima oleh perusahaan modal usaha

- Transaksi atas pengalihan aset dalam bentuk tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate dan sewa tanah dan/atau banagunan

- Pendapatan tertentu lainnya, sebagaimana diatur dalam atau sesuai Peraturan Pemerintah (PP)

Baca juga: Pengertian Tax Planning dan Skemanya dalam Bisnis

Bukti Potong PPN

Bupot pajak online juga berasal dari pemotongan/pemungutan Pajak Pertambahan Nilai ( PPN ).

Bukti potong PPN ini dibuat oleh pihak yang memungut/memotong PPN dari transaksi barang/jasa kena pajak.

Bupot berasarl dari pemungutan PPN ini disebut Faktur Pajak. Bagi pihak yang dipotong/dipungut PPN, akan mendapatkan bukti potong pajak online PPN berupa Faktur Pajak yang digunakan sebagai Pajak Masukan untuk mengkreditkan pajak.

Cara Membuat Bukti Potong Pajak di DJP Online

Dilansir dari Ortax, sebagai bentuk kemudahan administrasi, Direktorat Jenderal Pajak telah merilis aplikasi e-Bupot Unifikasi.

Aplikasi ini digunakan untuk membuat bukti pemotongan/pemungutan atau bupot untuk PPh Unifikasi. PPh Unifikasi terdiri dari PPh Pasal 4 ayat (2), PPh Pasal 15, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 26.

Cara Membuat Bukti Potong Unifikasi Pembuatan bupot unifikasi dapat dilakukan dengan langkah berikut ini:

- Persiapan – Aktifkan layanan e-Bupot Unifikasi pada akun DJP Online. Atur atau set siapa saja penandatangan bupot unifikasi.

- Membuat Bukti Potong Sesuai Jenis Pajak – Lakukan perekaman PPh yang disetor sendiri, Formulir BPBS dan Formulir BPNR sesuai dengan transaksi yang dilakukan. Membuat bupot unifikasi juga dapat dilakukan dengan cara impor data bupot.

- Melakukan Posting Bupot – Lakukan posting untuk memasukkan data bupot ke SPT Masa PPh Unifikasi.

1. Persiapan

Aktivasi layanan

Aktivasi Layanan Langkah persiapan yang dilakukan adalah mengaktifkan menu e-Bupot Unifikasi. Aktivasi dapat dilakukan dengan mengakses menu “Profil” lalu mencentang “e-Bupot Unifikasi”, lalu klik “Ubah Fitur Layanan”.

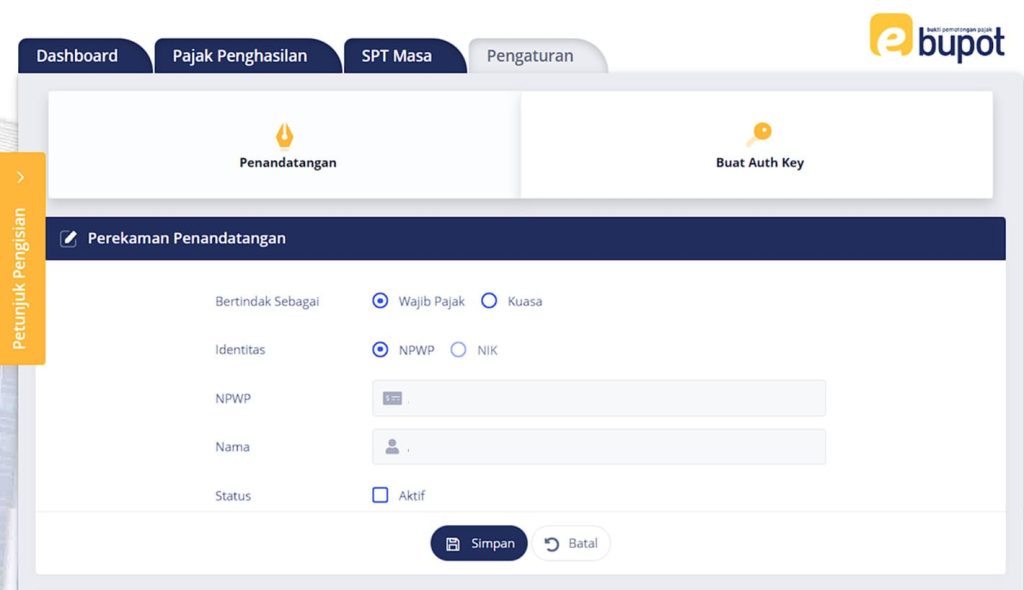

Rekam Penandatangan

Sebelum membuat bupot unifikasi, lakukan pengaturan penandatangan bukti potong. Akses menu e-Bupot Unifikasi, lalu pilih menu “Pengaturan”. Pada menu ini, rekam penandatangan dengan mengisi identitas, lalu klik “Simpan”.

Baca juga: Manfaat Konsultasi Pajak dalam Bisnis dan Tips Memilih Konsultan Terbaik

2. Membuat bukti potong

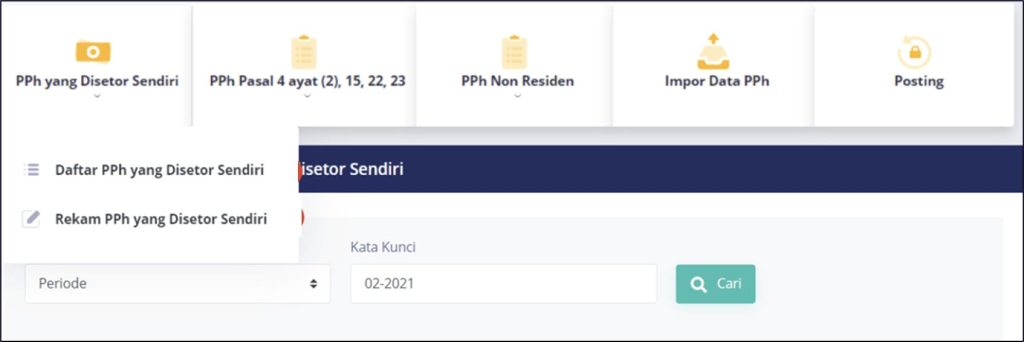

Mengisi PPh yang disetor sendiri

Pertama, pilih menu “Rekam PPh yang Disetor Sendiri” untuk merekam PPh yang disetor sendiri.

Mekanisme setor sendiri dapat dilakukan melalui Surat Setoran Pajak atau pemindahbukuan. Rekam bukti setor sesuai dengan kondisi Anda.

Pada menu “Daftar PPh yang Disetor Sendiri”, Anda dapat melakukan edit atau menghapus bukti setor yang telah direkam sebelumnya.

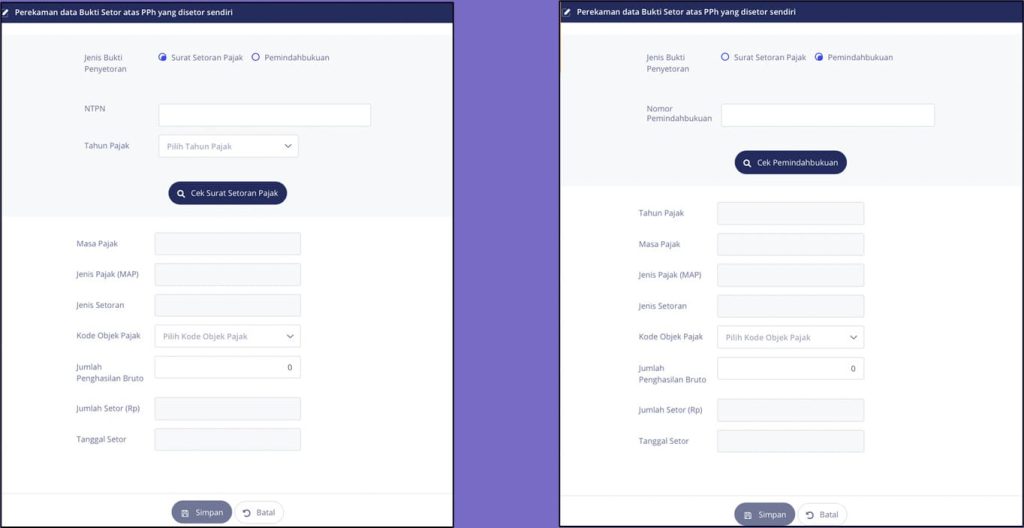

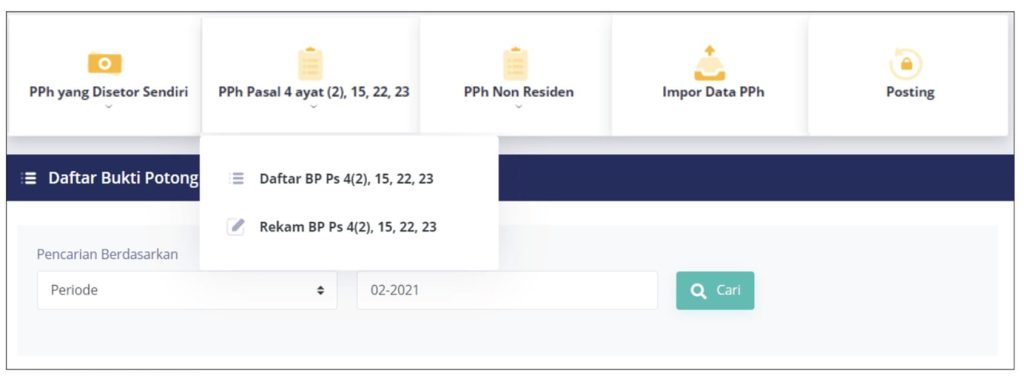

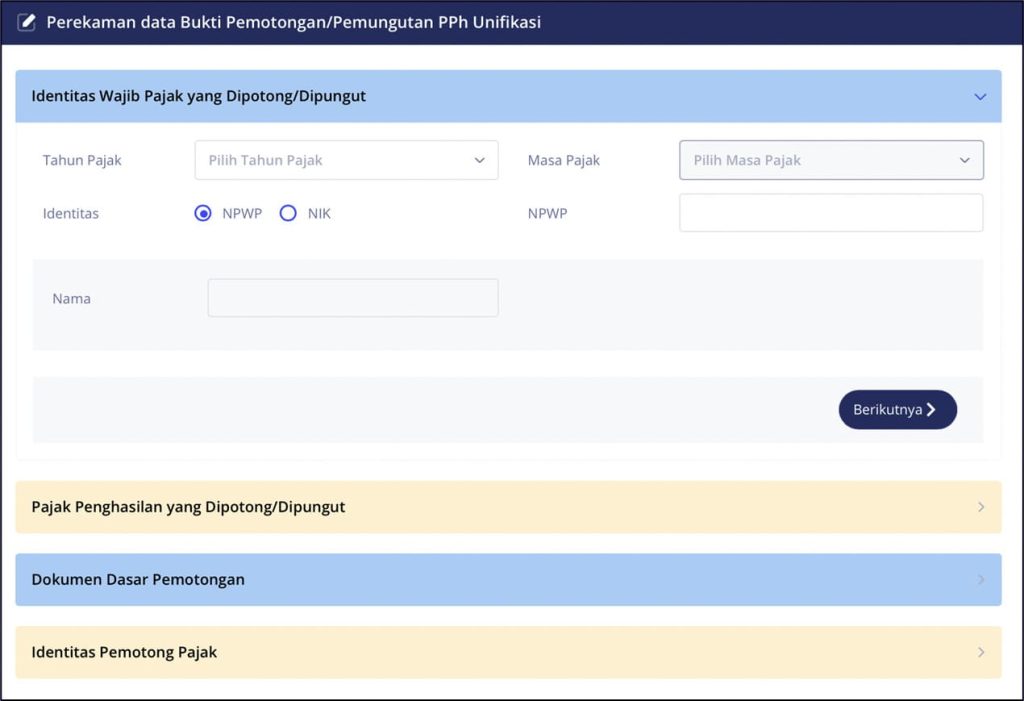

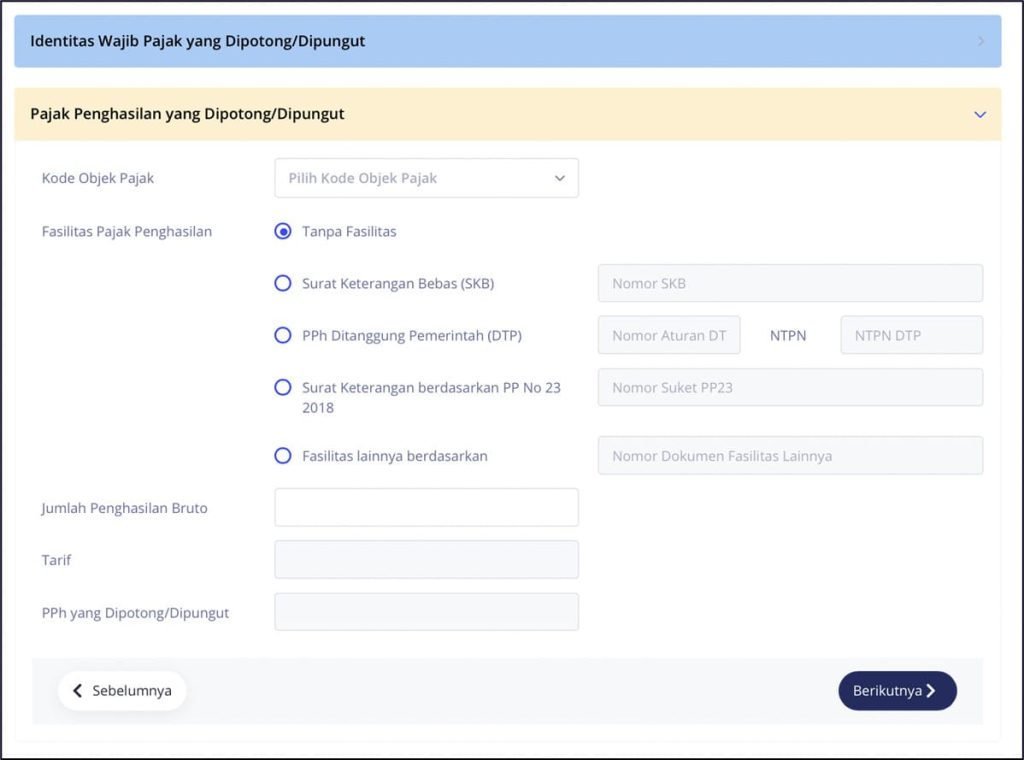

Mengisi Bukti Potong PPh Pasal 4 ayat (2), 15, 22, 23

Selanjutnya, lakukan pengisian pada Formulir BPBS. Pilih menu PPh Pasal 4 ayat (2), 15, 22, 23, lalu klik “Rekam Bukti Potong PPh Pasal 4 ayat (2), 15, 22, 23”.

Masukkan data Wajib Pajak, mulai dari NPWP atau NIK serta nama.

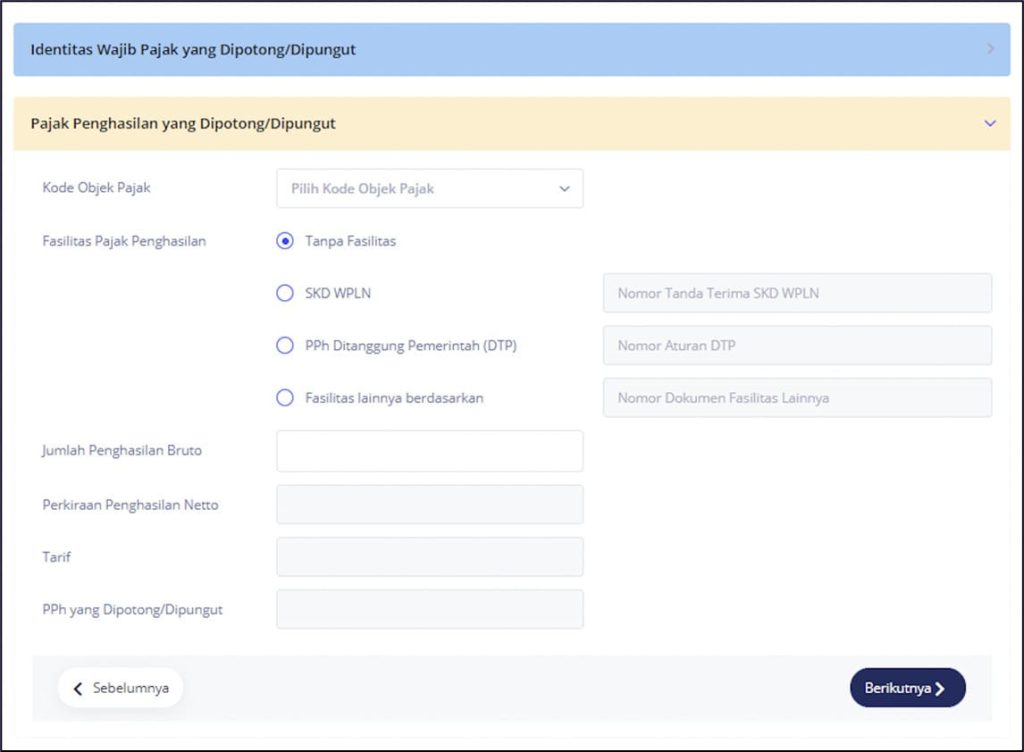

Kemudian, isi detail PPh yang dipotong/dipungut. Pilih kode objek pajak, jenis fasilitas, serta isikan jumlah penghasilan bruto. Jika lawan transaksi memiliki Surat Keterangan Bebas, isikan detail nomor SKB.

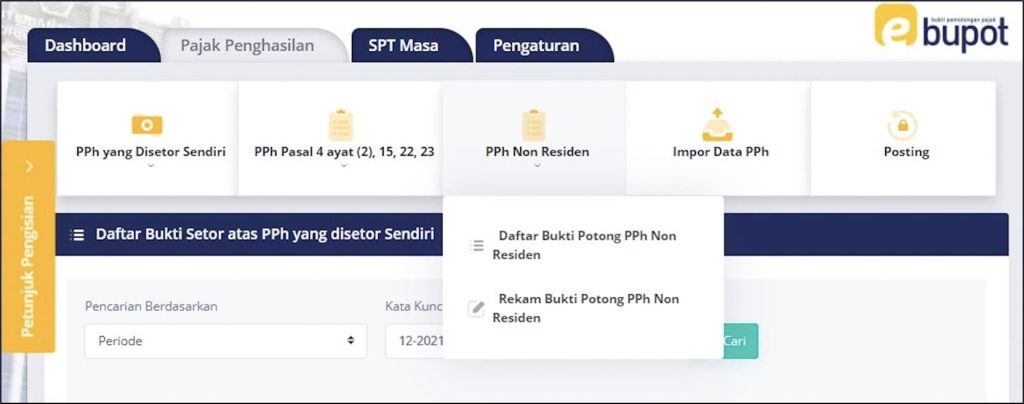

Mengisi Bukti Potong PPh Non Residen

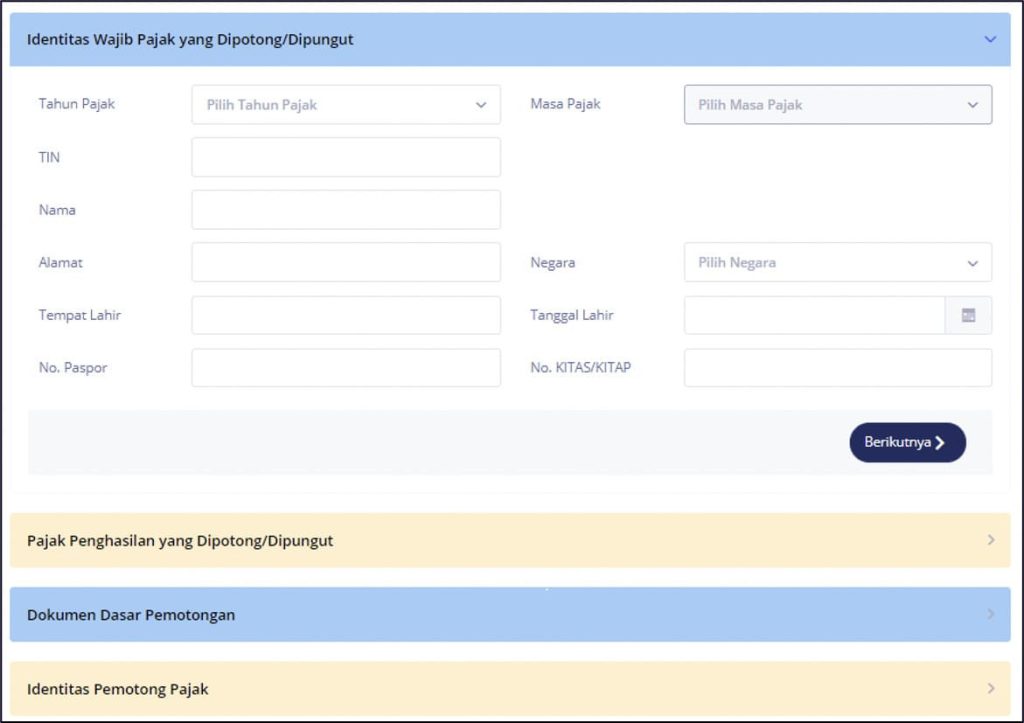

Berikutnya , apabila terdapat pemotongan atas penghasilan bagi WPLN, Anda dapat mengisi formulir BPNR pada menu PPh Non Residen. Untuk melakukan key-in, pilih “Rekam Bukti Potong PPh Non Residen”.

Kemudian, isi identitas Wajib Pajak yang dipotong/dipungut secara lengkap. Jika yang dipotong adalah Orang Pribadi, pastikan telah melengkapi kolom Tempat Lahir, Tanggal Lahir, Nomor Paspor, dan Nomor KITAS/KITAP.

Langkah berikutnya adalah mengisi detail PPh yang dipotong/dipungut. Silakan isi kode objek pajak, fasilitas, serta jumlah penghasilan bruto. Apabila WPLN memiliki Surat Keterangan Domisili (SKD), pilih SKD pada bagian fasilitas.

Baca juga: Mengenal Jenis Tarif Pajak yang Berlaku di Indonesia

Dokumen dasar pemotongan

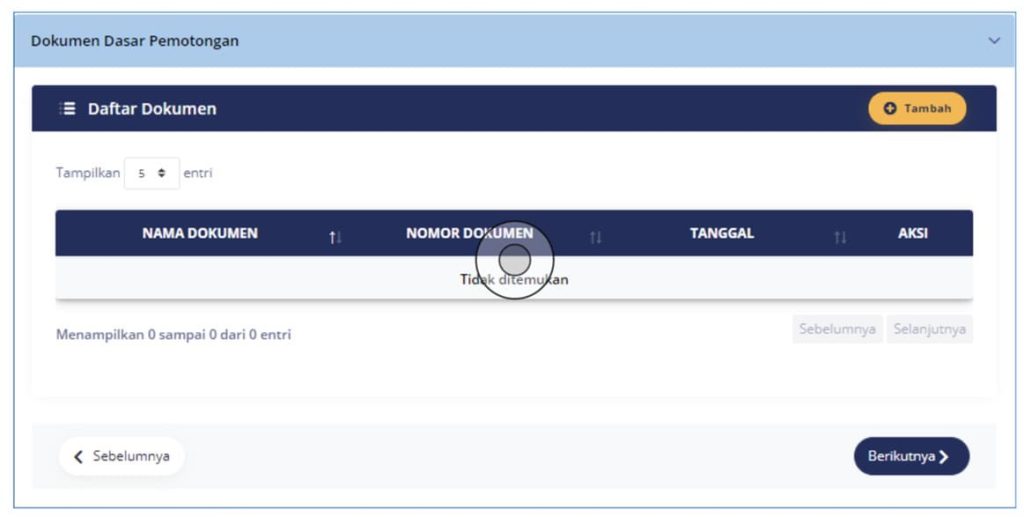

Pada menu PPh Pasal 4 ayat (2), 15, 22, dan 23 serta menu PPh Non Residen, setelah mengisi identitas dan detail pemotongan/pemungutan, akan terdapat kolom untuk dokumen dasar pemotongan.

Klik “Tambah”, kemudian isi nama dokumen, nomor dokumen, dan tanggal dokumen. Dokumen yang dimaksud dapat berupa invoice, faktur, atau kontrak. Kemudian lanjutkan dengan mengisi identitas pemotong.

Identitas pemotong

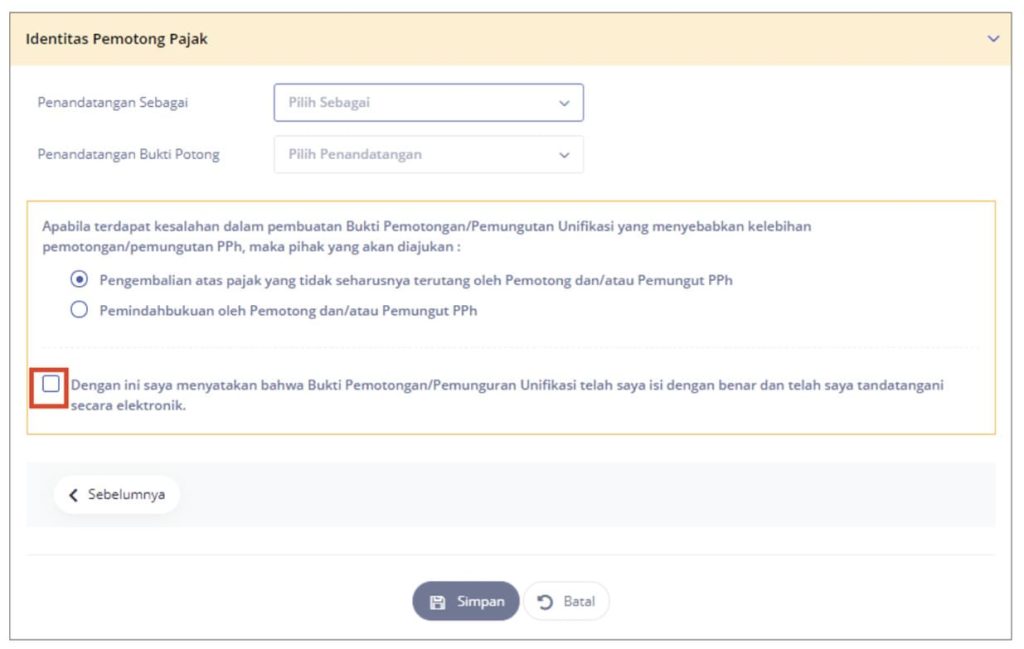

Terakhir, baik dalam pengisian formulir BPBS maupun BPNR, isikan identitas pemotong pajak. Lengkapi kolom “Penandatangan sebagai”, “Penandatangan bukti potong”, “Pilihan proses kelebihan pemotongan/pemungutan” dan isi check box pernyataan kebenaran. Kemudian tekan tombol “Simpan”.

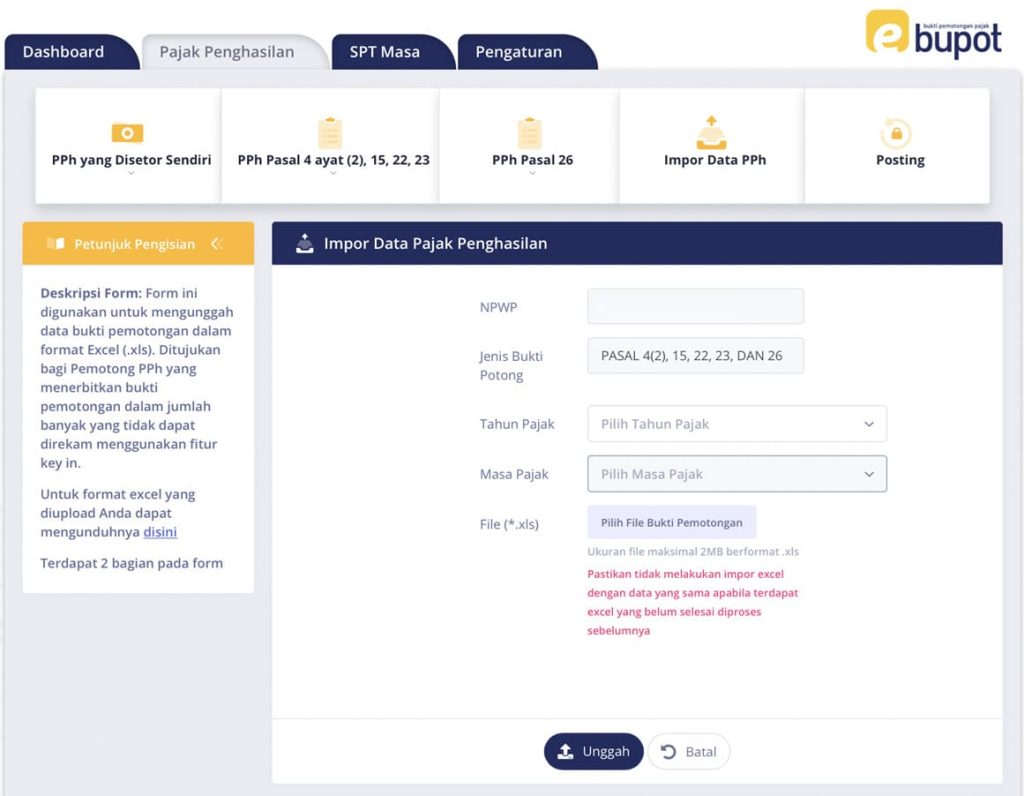

Melakukan Impor Data

Selain metode key-in, membuat bupot unifikasi dapat dilakukan dengan metode impor. Impor dilakukan dengan mengunggah file berformat Excel yang telah disediakan. Klik tautan berikut untuk download format impor e-Bupot unifikasi dalam bentuk Excel.

Setelah file terisi lengkap, pilih tahun pajak, masa pajak, lalu pilih file bukti Excel yang telah diisi, lalu tekan “Unggah”. Setelah berhasil, pastikan notifikasi status adalah “Sukses validasi”. Jika ditemukan error/gagal validasi, tekan tombol “Lihat” untuk melihat detail kesalahan. Kemudian, Anda dapat mengimpor kembali file yang telah diperbaiki.

Baca juga: Pengertian Manajemen Pajak, Manfaat, dan Tips Melakukannya

Perubahan dan penghapusan bukti potong

Perubahan (edit) dan penghapusan (delete) dapat dilakukan sebelum SPT Masa PPh Unifikasi disampaikan. Aksi tersebut dapat diakses pada menu daftar bukti potong PPh 4 ayat (2), 15, 22, 23 maupun PPh Non Residen.

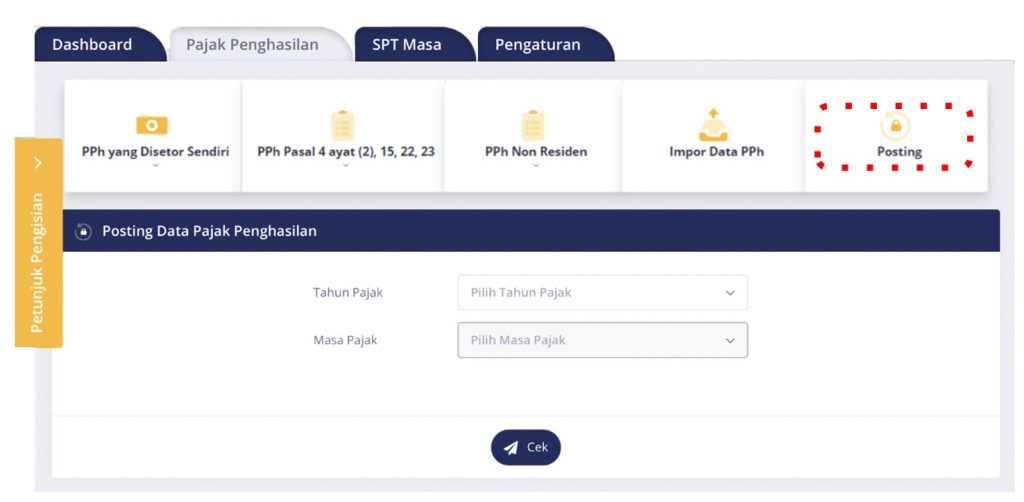

3. Posting

Setelah mengisi bupot untuk seluruh transaksi, tahapan terakhir adalah melakukan posting.

Menu posting digunakan untuk memasukkan data bukti potong/pungut yang telah diterbitkan (baik metode key-in maupun impor excel) ke dalam SPT Masa PPh Unifikasi.

Untuk melakukan posting data bukti potong/pungut, pilih menu “Posting”. Lalu, isi tahun pajak dan masa pajak. Kemudian tekan tombol “Cek”.

Akan muncul notifikasi, lalu tekan “Oke” untuk memproses dan membuat draft SPT Masa PPh Unifikasi. Jika proses posting berhasil, maka akan muncul notifikasi sukses. Tekan “Oke” untuk menyelesaikan proses.

Baca juga: Pajak Restoran: Aturan, Nilai, dan Cara Lapornya

Kesimpulan

Membuat dan menyimpan bukti potong pajak sangat penting bagi Anda karyawan atau pemilik bisnis sebagai bukti saat Anda melakukan penghitungan dan pelaporan pajak.

Setiap wajib pajak yang dipotong maupun pihak yang melakukan pemotongan pajak, sama-sama memiliki kewajiban untuk melaporkan pajak sesuai dengan batas wakti yang diteta[kan sesuai ketentuan perundang-undangan perpajakan.

Disisi pemilik bisnis, penting bagi Anda memiliki sistem terintegrasi dalam proses pencatatan transaksi dan penghitungan pajak penjualan, salah satunya menggunakan software akuntansi online Kledo.

Kledo adalah software akuntansi buatan Indonesia yang memiliki fitur terlengkap seperti fitur akuntansi, manajemen persediaan, perpajakan, integrasi HRIS dan POS, serta masih banyak lagi.

Jika tertarik, Anda bisa mencoba menggunakan software akuntansi online Kledo secara gratis selama 14 hari melalui tautan ini.

- Sistem Pembayaran Modern dalam Bisnis, Manfaat, dan Tantangannya - 2 Maret 2026

- Pencatatan Aset Berwujud dan Tidak Berwujud dalam Akuntansi - 2 Maret 2026

- Rekap Webinar: Kledo X Canting Creative Digital Agency - 27 Februari 2026