Laporan umur hutang bisnis adalah salah satu laporan keuangan yang penting dalam akuntansi. Laporan ini memberikan informasi tentang jumlah hutang yang dimiliki oleh bisnis dan berapa lama hutang tersebut belum dibayar.

Laporan umur utang membantu pemilik bisnis untuk memantau dan mengelola arus kas mereka dengan lebih efektif, serta memastikan bahwa hutang dibayar tepat waktu.

Dalam artikel ini, kita akan membahas lebih lanjut tentang laporan umur utang bisnis dan mengapa penting untuk dimiliki oleh setiap bisnis.

Pengertian Laporan Umur Hutang Bisnis

Laporan umur utang atau aging utang adalah laporan keuangan yang menggambarkan jumlah hutang yang dimiliki oleh suatu entitas bisnis dan berapa lama hutang tersebut belum dibayar.

Laporan ini memberikan informasi tentang jatuh tempo pembayaran hutang, baik itu hutang jangka pendek maupun hutang jangka panjang.

Dalam laporan umur utang, biasanya hutang diurutkan berdasarkan usia hutangnya.

Hutang yang belum jatuh tempo biasanya dikelompokkan sebagai hutang jangka pendek dan hutang yang sudah melewati jatuh tempo dianggap sebagai hutang jangka panjang.

Kemudian, hutang jangka pendek dan jangka panjang dikelompokkan berdasarkan jangka waktu tertentu, misalnya 30 hari, 60 hari, atau lebih dari 90 hari.

Baca juga: Contoh Laporan Umur Piutang, Manfaat, dan Cara Membuatnya

Apa Tujuan Pembuatan Laporan Umur Hutang?

Tujuan utama pembuatan laporan umur utang adalah untuk memberikan informasi yang akurat dan terperinci tentang utang yang dimiliki oleh suatu entitas bisnis dan berapa lama utang tersebut belum dibayar.

Dengan informasi tersebut, laporan umur hutang membantu pemilik bisnis untuk:

Memantau arus kas

Dengan mengetahui jatuh tempo pembayaran hutang, pemilik bisnis dapat memprediksi aliran kas masuk dan keluar di masa depan.

Hal ini akan membantu pemilik bisnis untuk mengelola arus kas mereka dengan lebih efektif dan memastikan bahwa mereka memiliki cukup uang tunai untuk membayar hutang yang jatuh tempo.

Menghindari keterlambatan pembayaran

Dalam bisnis, keterlambatan pembayaran hutang dapat menyebabkan masalah keuangan yang serius dan bahkan dapat merusak reputasi bisnis.

Dengan memantau hutang secara teratur dan akurat, pemilik bisnis dapat menghindari keterlambatan pembayaran dan menjaga hubungan baik dengan pemasok atau kreditur mereka.

Mengoptimalkan manajemen keuangan

Laporan umur hutang memberikan informasi yang berguna untuk membantu pemilik bisnis membuat keputusan keuangan yang lebih baik.

Misalnya, dengan mengetahui hutang yang sudah melewati jatuh tempo, pemilik bisnis dapat memutuskan untuk melakukan negosiasi dengan kreditur atau melakukan restrukturisasi hutang untuk mengoptimalkan manajemen keuangan mereka.

Secara keseluruhan, laporan umur utang membantu pemilik bisnis untuk mengelola utang mereka dengan lebih efektif dan meminimalkan risiko keuangan yang mungkin terjadi di masa depan.

Baca juga: Neraca Komparatif: Definisi, Fungsi, Komponen, dan Contohnya

Kategori Umur Hutang dalam Bisnis

Biasanya, dalam pembuatan laporan umur utang, hutang-hutang yang dimiliki oleh bisnis dikelompokkan berdasarkan kategori umur hutang tertentu.

Beberapa kategori umur hutang yang sering digunakan dalam bisnis antara lain:

0-30 hari

Kategori ini mencakup hutang yang jatuh tempo dalam waktu 0-30 hari sejak tanggal faktur atau jatuh tempo.

Kategori ini dianggap sebagai hutang yang masih dalam kondisi normal dan seharusnya sudah dibayar dalam waktu yang singkat.

31-60 hari

Kategori ini mencakup hutang yang jatuh tempo dalam waktu 31-60 hari sejak tanggal faktur atau jatuh tempo.

Kategori ini menunjukkan bahwa pembayaran hutang tersebut sudah terlambat dan memerlukan perhatian lebih untuk menyelesaikan pembayaran tersebut.

61-90 hari

Kategori ini mencakup hutang yang jatuh tempo dalam waktu 61-90 hari sejak tanggal faktur atau jatuh tempo.

Kategori ini menunjukkan bahwa pembayaran hutang tersebut sangat terlambat dan memerlukan tindakan khusus untuk menyelesaikan pembayaran tersebut.

Lebih dari 90 hari

Kategori ini mencakup hutang yang jatuh tempo lebih dari 90 hari sejak tanggal faktur atau jatuh tempo.

Kategori ini menunjukkan bahwa pembayaran hutang tersebut sangat terlambat dan memerlukan tindakan khusus yang lebih agresif untuk menyelesaikan pembayaran tersebut, seperti negosiasi ulang atau restrukturisasi hutang.

Dalam prakteknya, kategori umur hutang yang digunakan dapat bervariasi tergantung pada kebutuhan dan karakteristik bisnis tersebut.

Namun, umumnya kategori-kategori tersebut memberikan informasi yang berguna bagi pemilik bisnis untuk mengelola hutang mereka dengan lebih efektif dan memastikan kelancaran arus kas bisnis.

Baca juga: Pengertian dan Cara Menghitung Rasio DSCR dalam Bisnis

Bagaimana Cara Menghitung Umur Hutang?

Untuk menghitung umur hutang, terlebih dahulu kita harus mengetahui tanggal jatuh tempo pembayaran hutang tersebut.

Setelah mengetahui tanggal jatuh tempo, umur hutang dapat dihitung sebagai berikut:

Langkah 1. Hitung selisih antara tanggal jatuh tempo dan tanggal pembayaran

Umur hutang dapat dihitung dengan cara mengurangi tanggal jatuh tempo dengan tanggal pembayaran.

Misalnya, jika tanggal jatuh tempo adalah 30 Juni dan tanggal pembayaran adalah 15 Juli, maka umur hutang adalah 15 hari (tanggal pembayaran 15 Juli dikurangi tanggal jatuh tempo 30 Juni).

Langkah 2. Kelompokkan hutang berdasarkan kategori jangka waktu tertentu

Setelah umur hutang dihitung, biasanya hutang dikelompokkan berdasarkan kategori jangka waktu tertentu, misalnya 30 hari, 60 hari, atau lebih dari 90 hari.

Dalam laporan umur hutang, hutang diurutkan berdasarkan usia hutangnya, dengan hutang yang paling lama belum dibayar ditempatkan pada kategori paling atas.

Langkah 3. Hitung total hutang dalam setiap kategori

Setelah hutang dikelompokkan berdasarkan kategori, total hutang dalam setiap kategori dapat dihitung.

Dengan demikian, pemilik bisnis dapat mengetahui jumlah hutang yang jatuh tempo pada setiap kategori dan seberapa besar dampaknya terhadap arus kas bisnis.

Baca juga: Perbedaan Debitur dan Kreditur dalam Akuntansi

Format Laporan Umur Hutang

Bentuk laporan umur hutang pada dasarnya dapat disesuaikan dengan kebutuhan dan karakteristik bisnis tersebut. Namun, secara umum laporan umur hutang memiliki beberapa komponen penting sebagai berikut:

Komponen-komponen dalam laporan umur hutang antara lain:

- Nomor urut peminjam

- Nama lengkap peminjam

- Nomor kontrak pinjaman

- Tanggal pinjam

- Jumlah uang yang dipinjam

- Tanggal jatuh tempo pembayaran hutang

- Umur hutang (lama waktu hutang dalam hari)

- Status pembayaran hutang (sudah lunas atau belum)

Setiap komponen tersebut perlu dicantumkan dalam laporan umur utang agar dapat memberikan gambaran yang jelas mengenai kondisi utang para peminjam.

Dengan adanya laporan umur utang, pihak kreditur dapat memantau dan mengetahui apakah para peminjam sudah membayar hutangnya sesuai jadwal atau belum, sehingga dapat segera menindaklanjuti jika terdapat masalah pembayaran.

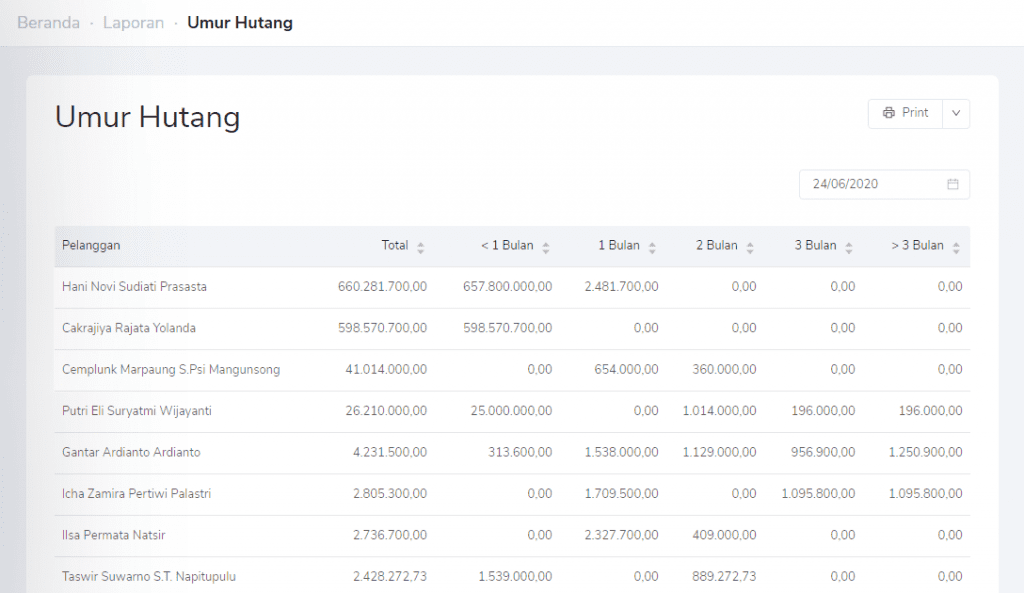

Bentuk laporan umur hutang pada dasarnya dapat bervariasi tergantung pada kebutuhan dan karakteristik bisnis tersebut. Namun, berikut ini adalah contoh bentuk laporan umur hutang yang umum digunakan dalam bisnis:

Berikut adalah contoh tabel laporan umur hutang yang lebih detail:

| No. | Nama Peminjam | Nomor Kontrak | Tanggal Pinjam | Jumlah Pinjaman | Tanggal Jatuh Tempo | Umur Hutang (hari) | Keterangan |

|---|---|---|---|---|---|---|---|

| 1 | Budi | 001 | 1 Januari 2023 | Rp 5.000.000 | 31 Januari 2023 | 28 | Belum Lunas |

| 2 | Cindy | 002 | 15 Januari 2023 | Rp 8.000.000 | 15 Februari 2023 | 30 | Belum Lunas |

| 3 | Deni | 003 | 20 Februari 2023 | Rp 10.000.000 | 31 Maret 2023 | 8 | Sudah Lunas |

| 4 | Eka | 004 | 25 Februari 2023 | Rp 3.000.000 | 25 Maret 2023 | 1 | Belum Lunas |

| 5 | Fani | 005 | 1 Maret 2023 | Rp 7.000.000 | 1 April 2023 | 0 | Belum Lunas |

Cara Mengelola Hutang dalam Bisnis

Berikut adalah cara menganalisis laporan umur hutang dan langkah-langkah yang dapat diambil untuk mengatasi masalah hutang yang belum terbayar:

Kumpulkan data utang

Kumpulkan data utang dari berbagai sumber seperti catatan utang, laporan keuangan, atau sistem manajemen utang yang digunakan. Pastikan bahwa data yang dikumpulkan akurat dan lengkap.

Analisis laporan umur utang

Analisis laporan umur utang dapat dilakukan dengan mengelompokkan utang berdasarkan rentang waktu pembayaran yang belum terbayar, seperti 30 hari, 60 hari, 90 hari, atau lebih.

Setelah itu, hitung jumlah utang yang belum terbayar pada masing-masing rentang waktu tersebut dan perbandingkan dengan total jumlah hutang.

Dari analisis ini, Anda dapat menentukan persentase utang yang masih belum terbayar pada setiap rentang waktu, dan memahami seberapa serius masalah utang yang dihadapi.

Baca juga: Balanced Scorecard: Pengertian Lengkap dan Cara Membuatnya

Identifikasi masalah utang

Identifikasi masalah yang menyebabkan utang belum terbayar. Beberapa masalah yang dapat menyebabkan utang belum terbayar antara lain masalah likuiditas, masalah operasional, masalah manajemen keuangan, dan masalah persaingan.

Dengan mengidentifikasi masalah utang yang ada, Anda dapat menentukan langkah-langkah yang perlu diambil untuk mengatasi utang tersebut.

Prioritaskan utang

Prioritaskan utang yang harus dibayar terlebih dahulu. Prioritas pembayaran sebaiknya diberikan kepada utang dengan rentang waktu pembayaran yang lebih pendek dan utang yang memiliki bunga yang lebih tinggi.

Lakukan negosiasi dengan kreditur

Lakukan negosiasi dengan kreditur untuk mencapai kesepakatan pembayaran yang lebih terjangkau.

Diskusikan opsi pembayaran seperti perpanjangan waktu pembayaran atau pembayaran bertahap.

Evaluasi dan lakukan perbaikan

Evaluasi kembali proses manajemen keuangan dan perbaiki di area yang perlu ditingkatkan untuk menghindari masalah utang yang sama di masa depan.

Baca juga: Contoh Laporan Pengeluaran dan Pemasukan, Download Di Sini!

Kesimpulan

Laporan umur hutang merupakan laporan keuangan yang memuat informasi tentang jumlah hutang perusahaan yang belum diselesaikan pada rentang waktu tertentu.

Laporan ini sangat penting karena memberikan gambaran tentang kondisi keuangan perusahaan terkait dengan hutang yang masih harus dibayar.

Selain itu, laporan umur utang juga dapat menunjukkan kredibilitas perusahaan di mata pihak luar.

Pihak luar seperti investor, kreditor, dan bank akan melihat laporan umur hutang sebagai indikator kemampuan perusahaan dalam mengelola hutang dan kewajiban keuangan.

Dengan menggunakan software akuntansi Kledo, Anda bisa membuat laporan umur utang tanpa perlu ribet lagi. Fitur Kledo sangat user friendly, yang bisa digunakan untuk berbagai jenis industri dan skala bisnis.

Baca panduan ini untuk mengetahui lebih lanjut tata cara pembuatan laporan umur hutang di Kledo.

Jadi, tunggu apalagi? Anda juga bisa lho mencoba Kledo gratis selama 14 hari atau selamanya melalui tautan ini.

- 4 Rumus Metode Penyusutan, Contoh, dan Cara Hitungnya - 30 Mei 2025

- Job Order Costing: Pembahasan Lengkap dan Cara Hitungnya - 30 Mei 2025

- Download Template Faktur Word dan Excel Gratis Di Sini! - 28 Mei 2025