Piutang tak tertagih merupakan jenis piutang di mana debitur tidak mampu membayar kewajibannya dalam jangka waktu yang telah ditetapkan.

Meskipun kreditur sudah berusaha semaksimal mungkin, piutang tetap tidak bisa tertagih karena kondisi debitur yang tidak memungkinkan seperti kebangkrutan, bencana, dan sebagainya.

Dalam bisnis, piutang tak tertagih menjadi hal yang wajar. Bahkan di awal periode akuntansi, umumnya perusahaan sudah membuat estimasi berapa jumlah piutang yang diprediksi akan gagal bayar yang disebut sebagai cadangan kerugian piutang.

Piutang yang gagal bayar ini wajib dicatat dalam akuntansi karena akan mempengaruhi posisi aset, laba, dan ekuitas di laporan keuangan.

Di artikel ini, kami akan menjelaskan definisi piutang tak tertagih, bagaimana kriterianya, metode serta cara pencatatannya di akuntansi, dan bagaimana cara yang harus Anda lakukan untuk mengatasi piutang tak tertagih.

Apa itu Piutang Tak Tertagih?

Piutang tak tertagih (bad debt) adalah jenis piutang di mana debitur tidak mau atau tidak mampu untuk melunasi kewajibannya pada jangka waktu yang telah ditetapkan (jatuh tempo).

Adapun penyebab debitur tidak mampu membayar hutangnya bisa jadi dikarenakan perusahaannya mengalami kebangkrutan, bencana, debitur menghilang, dan faktor lain yang membuat piutang tidak mungkin bisa ditagih lagi.

Piutang gagal bayar ini dapat merugikan perusahaan karena mengganggu profitabilitas bisnis. Pasalnya, pendapatan dari penjualan produk/jasa tidak bisa diperoleh karena debitur (pembeli) tidak mampu membayar hutangnya.

Alhasil, piutang yang tidak dibayar tersebut justru menjadi beban yang mengurangi perolehan laba dan tercatat di laporan laba rugi perusahaan.

Baca juga: Piutang Wesel Adalah: Fungsi, Komponen, Jenis, dan Contoh Jurnalnya

Apa Saja Faktor yang Menyebabkan Terjadinya Piutang Tak Tertagih?

Kesulitan kondisi keuangan yang dialami debitur merupakan penyebab utama terjadinya piutang tidak tertagih.

Namun, Rivai (2013) menyebutkan bahwa piutang tidak tertagih ini disebabkan oleh dua faktor yang faktor internal (dari pihak kreditur) dan faktor eksternal (dari pihak kreditur).

Berikut penjelasan lebih lengkapnya:

Faktor internal

Faktor internal merupakan faktor dari pihak kreditur yang membuat piutang tidak terbayar. Faktor tersebut di antaranya meliputi:

- Teledor dan kurang teliti ketika membuat perjanjian utang piutang

- Terlalu mudah memberikan pinjaman karena tidak memiliki standar yang jelas mengenai berapa jumlah kekayaan yang dimiliki calon debitur agar bisa memperoleh piutang

- Kinerja staff piutang yang kurang memadai seperi lemahnya pengawasan piutang

- Ketidakmampuan dalam mendeteksi risiko timbulnya piutang tidak tertagih termasuk kondisi arus kas debitur

Faktor eksternal

Faktor eksternal merupakan faktor pemicu terjadinya piutang tidak tertagih yang berasal dari pihak debitur.

Faktor tersebut meliputi:

- Merosotnya kondisi perekonomian perusahaan debitur, baik karena menurunnya kondisi ekonomi secara umum atau hanya pada bidang usaha yang mereka geluti

- Kebangkrutan

- Kurang cakap dalam mengelola arus kas perusahaan

- Masalah keluarga, seperti kematian, perceraian, terkena penyakit serius, dan penyelewanggan dana usaha oleh salah satu anggota keluarga debitur

- Terjadi kondisi di luar kuasa debitur misalnya bencana alam, pandemi, dan peperangan.

- Debitur memiliki watak yang buruk dan sedari awal memang berencana untuk tidak membayar hutangnya.

Baca juga: Cadangan Kerugian Piutang: Definisi, Fungsi, Metode, dan Pencatatannya

Metode Pengakuan dan Pencatatan Piutang Tak Tertagih

Pada dasarnya, ada dua metode akuntansi yang umum digunakan mencatat dan melaporkan beban piutang tidak tertagih, yaitu:

Metode langsung (direct write off method atau direct charge off method)

Metode langsung atau “Direct Write-Off Method” adalah metode yang digunakan dalam akuntansi untuk mengakui kerugian akibat piutang yang tidak dapat ditagih dan dicatat sampai piutang pelanggan benar-benar tidak dapat ditagih.

Dalam metode ini, perusahaan tidak melakukan estimasi piutang tidak tertagih, tetapi hanya mencatat kerugian ketika piutang diidentifikasi sebagai piutang yang tidak dapat dipulihkan.

Ketika suatu piutang dianggap tidak dapat ditagih, perusahaan akan mencatat kerugian ini langsung di laporan laba rugi.

Sehingga mengakibatkan pengurangan pendapatan dan kenaikan biaya kerugian piutang.

Metode langsung biasanya digunakan dalam situasi di mana perusahaan memiliki piutang yang relatif kecil dan kasus piutang tidak tertagih jarang terjadi.

Baca juga: Format Isi dan Contoh Surat Perjanjian Hutang Piutang yang Benar

Metode penyisihan

Metode estimasi piutang tak tertagih adalah metode akuntansi yang digunakan perusahaan untuk memperkirakan berapa jumlah piutang tidak berhasil dilunasi oleh debitur. Metode ini juga sering disebut sebagai metode penyisihan.

Biasanya, perusahaan melakukan estimasi piutang tak tertagih di akhir periode akuntansi atau pada setiap kali mereka menyusun laporan keuangan baik bulanan, kuartalan, atau tahunan.

Nantinya kerugian akibat beban piutang tidak terbayar diakui sebagai penyisihan piutang tak tertagih.

Berikut merupakan tiga jenis metode estimasi piutang tak tertagih dalam akuntansi:

Metode persentase dari jumlah penjualan

Metode persentase jumlah penjualan adalah metode yang mengasumsikan bahwa sebagian dari piutang penjualan akan menjadi piutang tidak tertagih.

Metode ini juga bisa disebut sebagai metode laba rugi (income statement method).

Metode ini didasarkan pada data historis perusahaan berapa persen jumlah penjualan periode sebelumnya yang menjadi beban piutang tidak tertagih.

Contoh

Perusahaan ABC mencatat total penjualan tahunan sebesar Rp 5.000.000.000. Berdasarkan pengalaman sebelumnya, ternyata sekitar 3% dari total penjualan berubah menjadi beban piutang tidak tertagih.

Nah, berdasarkan data tersebut maka perusahaan membuat estimasi nilai beban piutang tidak tertagih di periode berjalan adalah sebesar:

Estimasi Piutang Tak Tertagih = Total Penjualan x Persentase Piutang Tak Tertagih

Estimasi Piutang Tak Tertagih = Rp 5.000.000.000 x 3% = Rp 150.000.000

Dari perhitungan tersebut, perusahaan ABC akan mencatat estimasi piutang tidak tertagih sebesar Rp 150.000.000 dalam laporan keuangannya.

Metode umur piutang

Metode usia piutang adalah cara perusahaan mengestimasi berapa nilai piutang yang akan tidak tertagih dengan mempertimbangkan usia piutang dan mengacu pada berapa lama piutang tersebut belum dibayar.

Pada dasarnya, metode ini menggunakan asumsi semakin lama piutang tidak dibayar, maka semakin besar pula kemungkinan piutang tersebut akan menjadi tidaak tertagih.

Metode ini dilakukan melalui beberapa langkah berikut ini:

Langkah 1. Pengelompokan piutang

Pertama, perusahaan harus mengelompokkan piutang berdasarkan usianya.

Pengelomopokkan piutang biasanya dilakukan dengan membagi piutang menjadi kategori tertentu, misalnya, 30 hari, 60 hari, 90 hari, dan seterusnya. Kategori ini menunjukkan berapa lama piutang tersebut belum dibayar.

Langkah 2. Membuat estimasi persentase tak tertagih

Selanjutnya, perusahaan akan menentukan nilai persentase kemungkinan masing-masing kelompok piutang yang akan menjadi tidak tertagih.

Persentase ini dapat didasarkan pada pengalaman sebelumnya atau tren di industri.

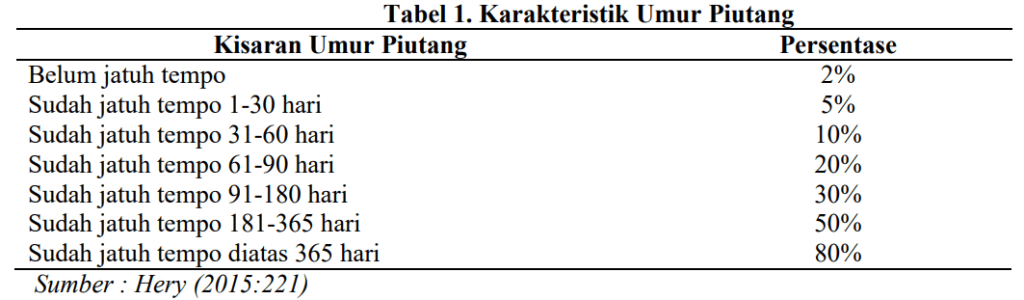

Adapun Hery (2015) menentukan karakteristik umur piutang dan nilai persentase yang tidak tertagih sebagai berikut:

Langkah 3. Perhitungan estimasi

Setelah persentase ditentukan, perusahaan akan mengalikan persentase tersebut dengan total nilai piutang dalam kategori tersebut untuk mendapatkan estimasi piutang tidak tertagih.

Ini adalah upaya perusahaan untuk mencerminkan risiko yang ada dalam kelompok piutang tertentu.

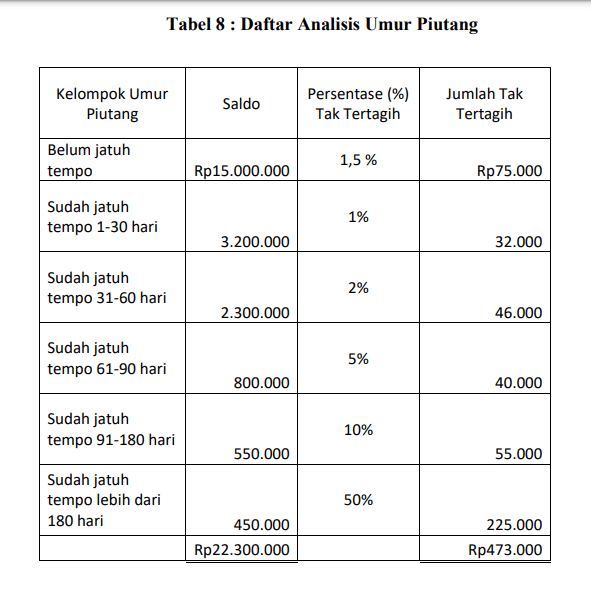

Setiap kelompok piutang memiliki nilai persentase dan perhitungan estimasi piutang yang tidak terbayar seperti contoh berikut:

Metode saldo akhir piutang

Metode saldo akhir piutang adalah cara perusahaan mengestimasi piutang tidak tertagih berdasarkan nilai saldo piutang yang belum terbayar di akhir periode akuntansi.

Dalam metode ini, perusahaan berasumsi bahwa sebagian dari saldo piutang pada akhir periode mungkin akan menjadi tak tertagih.

Contoh

PT. Maju memiliki saldo piutang yang belum terbayar sebesar Rp 1.000.000.000 pada akhir periode.

Berdasarkan data histori sebelumnya, sekitar 2% dari saldo piutang pada akhir tahun biasanya berubah menjadi tidak tertagih.

Dari data tersebut, perusahaan bisa melakukan perhitungan estimasi nilai piutang yang tidak tertagih sebagai berikut:

Estimasi Piutang Tak Tertagih = Saldo Akhir Piutang x Persentase Tak Tertagih

Estimasi Piutang Tak Tertagih = Rp 1.000.000.000 x 2% = Rp 20.000.000

Baca juga: Jurnal Penjualan Kredit: Pengertian, Bentuk, dan Contoh Penyelesaiannya

Pencatatan Ayat Jurnal Piutang Tak Tertagih

Ayat jurnal penghapusan piutang metode langsung

Dalam metode langsung, piutang tidak tertagih akan dicatat sebagai kerugian dalam laporan laba rugi.

Adapun ayat jurnal penyesuaian piutang tidak tertagih metode penghapusan langsung adalah sebagai berikut:

| Keterangan | Debit | Kredit |

| Beban Piutang Tak Tertagih | xxx | |

| Piutang Usaha | xxx |

Dari bentuk jurnal di atas, bisa diketahui bahwa piutang usaha pelanggan yang gagal bayar akan langsung dihapuskan atau dinolkan di sisi kredit. Namun, masih ada kemungkinan bahwa piutang tersebut akan dibayar di kemudian hari.

Apabila terjadi kasus seperti itu, maka piutang tersebut harus dimunculkan kembali dengan cara membalik ayat jurnal penyesuaian piutang tidak tertagih.

Sementara kas yang diterima dari pelunasan tersebut akan diakui sebagai penerimaan pembayaran piutan.

Berikut bentuk ayat jurnal piutang tertagih kembali pada metode langsung:

Jurnal pembalik piutang tidak tertagih

| Keterangan | Debit | Kredit |

| Piutang Usaha | xxx | |

| Beban Piutang Tak Tertagih | xxx |

Jurnal penerimaan kas dari pembayaran piutang

| Keterangan | Debit | Kredit |

| Kas | xxx | |

| Piutang Usaha | xxx |

Ayat jurnal piutang tak tertagih metode penyisihan

Metode penyisihan dilakukan dengan membuat perkiraan kerugian piutang yang mungkin terjadi di masa depan dan pencatatan penyisihan kerugian piutang pada akhir periode.

Dalam metode ini, piutang usaha yang diestimasi sebagai piutang tidak tertagih tidak langsung dihapus namun diakui terlebih dahulu sebagai penyisihan piutang tak tertagih.

Baru apabila piutang benar-benar sudah pasti tidak tertagih, piutang usaha akan dihapus dengan mencatatnya di sisi kredit dan akun penyisihan piutang usaha tak tertagih di sisi debit.

Adapun ayat jurnal penyesuaian yang digunakan untuk mencatat penyisihan piutang adalah:

| Keterangan | Debit | Kredit |

| Beban Piutang Tak Tertagih | xxx | |

| Penyisihan Piutang Tak Tertagih | xxx |

Kemudian ketika piutang sudah pasti tidak tertagih, ayat jurnal untuk menghapus piutang adalah sebagai berikut:

| Keterangan | Debit | Kredit |

| Penyisihan Piutang Tak Tertagih | xxx | |

| Piutang Usaha | xxx |

Contoh Soal Jurnal Piutang Tak Tertagih

Contoh metode langsung

PT. Bulan menjual produk senilai Rp 10.000.000 kepada Andi pada tanggal 1 Juli 2022. Namun, setelah beberapa upaya penagihan, pada tanggal 31 Desember 2022, PT. Bulan menyadari bahwa Andi tidak dapat membayar piutang tersebut.

Oleh karena itu, PT. Bulan memutuskan untuk mencatat kerugian piutang tersebut menggunakan metode langsung.

Berikut ayat jurnal penyesuaiannya:

| Keterangan | Debit | Kredit |

| Beban Piutang Tak Tertagih | 10.000.000 | |

| Piutang Usaha – Andi | 10.000.000 |

Kemudian di tanggal 1 Maret 2023, piutang Andi sebesar 10.000.000 ternyata dapat ditagih kembali.

Maka, akuntan perlu mencatat kembali piutang yang telah dihapuskan dan mencatat penerimaan kas dari pembayaran piutang seperti berikut:

| Keterangan | Debit | Kredit |

| Piutang Usaha – Andi | 10.000.000 | |

| Beban Piutang Tak Tertagih | 10.000.000 | |

| Kas | 10.000.000 | |

| Piutang Usaha – Andi | 10.000.000 |

Contoh metode penyisihan

PT. Makmur beroperasi dalam bisnis konstruksi dan memiliki sejumlah piutang dari berbagai proyek yang sedang berlangsung.

Pada akhir tahun buku, mereka ingin membuat estimasi kerugian piutang yang bisa saja terjadi.

Setelah melakukan analisis, mereka memperkirakan bahwa sekitar 3% dari total piutang mereka, sebesar Rp 300.000.000, berpotensi tidak akan dapat ditagih di masa depan.

Oleh karena itu, mereka membuat estimasi kerugian dan mencatatnya sebagai penyisihan kerugian piutang seperti berikut:

| Keterangan | Debit | Kredit |

| Beban Piutang Tak Tertagih | 300.000.000 | |

| Penyisihan Piutang Tak Tertagih | 300.000.000 |

Kemudian, Selama Tahun Berikutnya:

Salah satu proyek, yaitu “Proyek A,” mengalami masalah dan tidak dapat membayar piutang mereka kepada PT. Makmur sebesar Rp. 30.000.000.

Untuk itu, PT. Makmur mengurangkan estimasi kerugian yang telah dibuat dan mencatat piutang tersebut dengan jurnal sebagai berikut:

| Keterangan | Debit | Kredit |

| Penyisihan Piutang Tak Tertagih | 30.000.000 | |

| Piutang Usaha – Proyek A | 30.000.000 |

Nah, selanjutnya sisa penyisihan piutang tidak tertagih harus dicatat di pembukuan.

Ini terjadi saat perusahaan membuat estimasi kerugian piutang yang tinggi, tetapi ternyata kerugian piutang yang sebenarnya lebih rendah daripada perkiraan.

Untuk mencatat sisa penyisihan yang tidak digunakan, hitung sisa penyisihan yang tidak digunakan (300.000.000 – 30.000.000) dan ayat jurnalnya adalah sebagai berikut:

| Keterangan | Debit | Kredit |

| Penyisihan Piutang Tak Tertagih | 270.000.000 | |

| Pendapatan | 270.000.000 |

Dengan jurnal-jurnal ini, awalnya perusahaanmembuat estimasi kerugian piutang pada akhir tahun.

Kemudian, ketika kerugian piutang terjadi pada Proyek A selama tahun berikutnya, mereka mengurangkan estimasi kerugian tersebut dan mencatat kerugian sebenarnya.

Baca juga: Anggaran Piutang: Pengertian, Manfaat, dan Cara Penyusunannya

Tips Mengelola Piutang Secara Efektif

Berikut adalah beberapa langkah untuk mengelola piutang bisnis sehingga risiko gagal bayar bisa diminimalkan:

Penyaringan pelanggan

Saat Anda memulai kerja sama dengan pelanggan baru, pastikan Anda telah melakukan penilaian kredit pelanggan.

Caranya bisa dilakukan melalui pemeriksaan latar belakang kredit pelanggan, riwayat pembayaran sebelumnya, dan kemampuan mereka untuk membayar piutang.

Dengan penyaringan yang baik, Anda dapat menghindari berbisnis dengan pelanggan yang memiliki riwayat gagal bayar.

Persyaratan pembayaran yang jelas

Pastikan syarat dan jangka waktu pembayaran tercantum dengan jelas dalam perjanjian penjualan atau faktur.

Semakin jelas persyaratannya, semakin kecil kemungkinan terjadinya kebingungan dan kesalahpahaman.

Monitoring piutang

Terapkan sistem pemantauan yang efisien agar bisa mengingatkan Anda ketika pembayaran sudah jatuh tempo.

Jika Anda mendeteksi keterlambatan pembayaran, segera tindaklanjuti dengan tindakan penagihan yang tepat.

Kebijakan penagihan yang konsisten

Tetap konsisten dalam mengenakan biaya keterlambatan pembayaran dan menindaklanjuti piutang yang belum dibayar.

Hal ini bisa mencakup mengirimkan notifikasi, menghubungi pelanggan, atau bahkan menggunakan jasa kolektor piutang jika diperlukan.

Penyisihan kerugian

Gunakan metode penyisihan untuk mengestimasi kerugian piutang yang mungkin terjadi di masa depan.

Dengan menyisihkan sebagian dana untuk kerugian yang mungkin terjadi, Anda memiliki cadangan yang dapat digunakan jika ada piutang yang tidak dapat ditagih.

Perbarui informasi pelanggan

Pastikan informasi kontak pelanggan Anda selalu terkini. Jika pelanggan berpindah alamat atau kontak, Anda perlu tahu cara menghubungi mereka jika ada masalah dengan pembayaran.

Penagihan proaktif

Jika ada tanda-tanda kesulitan keuangan pada pelanggan, pertimbangkan untuk menghubungi mereka sebelum jatuh tempo dan mencari solusi bersama.

Penanganan masalah ini secara proaktif bisa menghindari gagal bayar.

Perjanjian tertulis

Selalu miliki perjanjian tertulis yang mengatur persyaratan pembayaran. Perjanjian akan memberikan dasar hukum jika Anda harus mengejar piutang di pengadilan.

Baca juga: AI dalam Bisnis: Kegunaan dan Contoh Aplikasinya

Mengelola Piutang Lebih Mudah dengan Menggunakan Kledo

Mengelola piutang dengan cermat adalah kunci untuk menghindari risiko gagal bayar dan menjaga arus kas perusahaan tetap lancar.

Jika Anda merasa kesulitan dalam mengelola piutang, Anda bisa menggunakan bantuan software akuntansi seperti Kledo.

Kledo memiliki fitur manajemen piutang terbaik seperti ringkasan informasi piutang, pencatatan piutang, notifikasi piutang jatuh tempo yang dikirim secara otomatis ke palanggan, dan fitur pendukung lainnya.

Mulai dari 139 ribu per bulannya, Anda sudah bisa menggunakan fitur terlengkapdari Kledo. Kabar baiknya, Anda juga bisa mencoba Kledo gratis selama 14 hari bahkan selamanya melalui tautan ini.

- Akuntansi Lingkungan: Tujuan, Manfaat, dan Penerapannya - 2 Februari 2026

- Reservasi Adalah: Pengertian, Tujuan, dan Perannya Bisnis - 2 Februari 2026

- Jurnal Umum: Fungsi, Elemen, Contoh, dan Cara Membuatnya - 30 Januari 2026