Rasio keuangan atau rasio akuntansi mengukur situasi atau kinerja keuangan suatu perusahaan terhadap perusahaan lain. Rasio juga mengukur terhadap rata-rata industri atau angka masa lalu perusahaan.

Kita dapat menghitung sebagian besar rasio dari data yang ada dalam laporan keuangan.

Rasio keuangan merupakan hal yang umum dalam akuntansi. Ada beberapa rasio standar yang digunakan orang untuk mengevaluasi kondisi keuangan perusahaan secara keseluruhan.

Pemilik atau manajer di dalam perusahaan, pemegang saham, atau kreditur dapat menggunakan perhitungan ini. Analis keuangan menggunakan rasio keuangan ketika membandingkan kekuatan dan kelemahan beberapa perusahaan.

Ingin mengetahui pengertian rasio keuangan lebih jauh dan cara menggunakannya dalam bisnis kawan Kledo? Baca terus artikel ini sampai selesai.

Apa Sebenarnya Rasio Keuangan itu?

Rasio keuangan adalah indikator kuantitatif yang digunakan untuk mengukur dan membandingkan aspek-aspek penting dari kinerja keuangan perusahaan berdasarkan laporan keuangan yang telah disusun.

Dengan menggunakan rasio keuangan, perusahaan dapat mengetahui efektivitas dalam mengelola aset, kewajiban, ekuitas, hingga profitabilitas dari aktivitas bisnis yang dijalankan.

Setiap rasio mencerminkan hubungan spesifik antara dua elemen keuangan yang saling terkait, sehingga membantu mengidentifikasi area yang membutuhkan perhatian atau perbaikan.

Fungsi utama rasio keuangan tidak hanya terbatas untuk kepentingan internal perusahaan, tetapi juga menjadi alat evaluasi bagi investor, kreditor, dan analis dalam menilai kelayakan dan stabilitas finansial sebuah entitas bisnis.

Pemahaman terhadap rasio keuangan yang tepat akan mendukung perusahaan dalam menjaga kinerja yang sehat dan bersaing secara berkelanjutan di pasar.

Berbeda dengan analisis rasio keuangan, rasio keuangan lebih berperan sebagai angka-angka dasar yang bersifat mentah sebelum ditafsirkan lebih lanjut dalam konteks manajerial dan strategis.

Untuk membuat laporan keuangan lebih mudah, Anda bisa menggunakan software akuntansi Kledo. Cara membuat laporan keuangan bisa Anda lihat melalui video di bawah ini:

Software akuntansi Kledo adalah software akuntansi terbaik dengan harga yang paling terjangkau di Indonesia.

Anda juga bisa mecoba Kledo secara gratis selamaya melalui tautan ini.

Pengertian Analisis Rasio Keuangan

Analisis rasio keuangan adalah proses sistematis dalam menafsirkan hubungan angka-angka dalam laporan keuangan untuk memperoleh pemahaman yang lebih mendalam terhadap kondisi dan kinerja suatu perusahaan.

Proses ini tidak hanya sekadar menghitung rasio, tetapi juga menilai makna di balik angka-angka tersebut dalam konteks tren historis, kondisi industri, maupun target strategis perusahaan.

Melalui analisis rasio, manajemen dapat mengevaluasi efisiensi operasional, likuiditas, solvabilitas, hingga kemampuan perusahaan dalam menghasilkan laba secara konsisten.

Analisis ini juga membantu dalam mendeteksi masalah keuangan sejak dini, menyusun strategi pertumbuhan, dan menetapkan kebijakan yang lebih tepat dalam pengambilan keputusan bisnis.

Bagi pihak eksternal seperti investor atau lembaga pembiayaan, analisis rasio menjadi bagian penting dari due diligence dalam menilai risiko dan potensi pengembalian dari suatu investasi.

Jika rasio keuangan hanya memberikan angka hasil perhitungan, maka analisis rasio keuangan bertugas mengolah dan menginterpretasikan angka-angka tersebut untuk menghasilkan wawasan yang relevan dan aplikatif.

Apa Saja Fungsi Rasio Keuangan?

Rasio keuangan tidak hanya berguna sebagai alat ukur kinerja, tetapi juga memiliki peran strategis dalam berbagai aspek pengelolaan keuangan dan pengambilan keputusan bisnis.

Berikut ini adalah beberapa fungsi utama rasio keuangan yang penting untuk dipahami secara lebih mendalam:

Menilai Kesehatan Keuangan Perusahaan

Rasio keuangan memungkinkan perusahaan untuk secara kuantitatif menilai kondisi keuangannya, seperti kemampuan melunasi utang, mengelola aset, dan menghasilkan laba.

Berbeda dengan hanya melihat angka absolut seperti total aset atau pendapatan, rasio memberikan konteks dan proporsi yang lebih bermakna sehingga potensi risiko keuangan bisa terdeteksi lebih awal.

Sebagai contoh, dua perusahaan bisa memiliki total utang yang sama, tetapi tingkat risikonya berbeda tergantung pada hasil rasio utang terhadap ekuitas.

Mengukur Efisiensi Operasional

Beberapa rasio dirancang khusus untuk menilai seberapa efisien perusahaan dalam menggunakan sumber daya yang dimilikinya, seperti rasio perputaran persediaan atau perputaran piutang.

Pemahaman mendalam terhadap efisiensi ini dapat membantu bisnis menyesuaikan strategi operasional, misalnya dalam mengurangi biaya penyimpanan barang atau mempercepat arus kas masuk.

Efisiensi yang tinggi juga menjadi indikator daya saing yang kuat, terutama di industri yang bergerak cepat dan sensitif terhadap waktu.

Membantu Penilaian Kinerja Manajemen

Rasio keuangan dapat digunakan untuk mengevaluasi hasil kerja manajemen dalam mengelola perusahaan secara keseluruhan, termasuk dalam hal pengambilan keputusan keuangan dan operasional.

Contohnya, rasio profitabilitas mencerminkan seberapa baik manajemen dalam menciptakan laba dari sumber daya yang ada.

Jika rasio menunjukkan tren menurun, hal ini bisa menjadi dasar untuk mengevaluasi ulang strategi manajerial dan operasional yang diterapkan.

Menjadi Dasar Pertimbangan Investasi

Investor menggunakan rasio keuangan sebagai alat untuk menilai apakah suatu perusahaan layak untuk dijadikan tempat berinvestasi.

Rasio seperti return on equity (ROE) dan earning per share (EPS) menjadi indikator penting untuk mengukur potensi keuntungan dan efisiensi perusahaan dalam mengelola modal pemegang saham.

Selain itu, investor yang cermat juga melihat tren rasio dari waktu ke waktu untuk menilai konsistensi dan keberlanjutan kinerja perusahaan dalam jangka panjang.

Menyediakan Informasi untuk Perencanaan dan Proyeksi

Salah satu fungsi yang sering diabaikan adalah penggunaan rasio keuangan dalam merancang proyeksi keuangan jangka pendek dan jangka panjang.

Dengan melihat pola rasio di masa lalu, perusahaan dapat menyusun asumsi yang realistis untuk menyusun anggaran, target pertumbuhan, hingga perencanaan ekspansi.

Hal ini penting terutama untuk bisnis yang sedang mencari pembiayaan eksternal, karena proyeksi berbasis rasio menunjukkan pendekatan perencanaan yang lebih terstruktur dan kredibel.

Mempermudah Perbandingan antar Perusahaan atau Industri

Karena bersifat proporsional, rasio keuangan memungkinkan perbandingan antara perusahaan yang berbeda ukuran, struktur, atau model bisnisnya.

Ini sangat berguna dalam benchmarking industri, di mana suatu perusahaan dapat mengetahui posisi dan kinerjanya relatif terhadap kompetitor.

Rasio juga menjadi alat standar dalam analisis sektor, terutama ketika investor atau analis ingin mengidentifikasi perusahaan yang memiliki performa unggul di industrinya

Analisis dan interpretasi Rasio Keuangan

Laporan keuangan seperti neraca dan laporan laba rugi memang menyajikan banyak angka, tapi angka-angka tersebut belum tentu memberi makna jika tidak ditafsirkan dengan cara yang tepat.

Di sinilah peran rasio keuangan menjadi penting—bukan hanya menghitung, tapi memahami apa arti di balik perbandingan angka-angka tersebut bagi kondisi dan arah bisnis.

Rasio keuangan membantu kita mengajukan pertanyaan yang lebih tajam: Apakah perusahaan cukup likuid untuk membayar utang jangka pendek? Apakah margin laba cukup sehat? Apakah penggunaan aset sudah optimal?

Melalui interpretasi yang tepat, rasio keuangan bisa mengungkap kekuatan tersembunyi maupun masalah yang tidak terlihat hanya dengan melihat total aset atau laba bersih.

Bagi pemilik bisnis, analisis rasio membantu dalam menyusun strategi yang lebih realistis dan fokus pada area yang benar-benar butuh perhatian.

Sementara itu, bagi analis, investor, atau pihak luar lainnya, rasio keuangan menjadi alat penting untuk membaca potensi dan risiko suatu perusahaan secara objektif dan terukur.

Tanpa analisis, angka hanyalah angka—tapi dengan pendekatan yang tepat, rasio keuangan bisa menjadi jendela untuk memahami realitas bisnis secara menyeluruh.

Baca juga: Apa itu Rasio Aktivitas? Pengertian, Manfaat, Rumus, dan Jenisnya

5 Jenis Rasio Keuangan, Contoh dan Rumusnya

Rasio keuangan bisa diibaratkan sebagai alat bantu cepat untuk membaca performa bisnis secara menyeluruh.

Lewat angka-angka ini, kita bisa mendapatkan gambaran awal tentang seberapa sehat kondisi keuangan sebuah perusahaan.

Secara khusus, rasio keuangan membantu kita memahami lima aspek penting dalam bisnis, yaitu:

- Likuiditas

- Profitabilitas

- Solvabilitas

- Efisiensi

- Valuasi

Kelima hal ini sangat krusial untuk memastikan bisnis bisa tumbuh dengan stabil, baik dalam jangka pendek maupun jangka panjang.

Yuk, kita bahas satu per satu agar kamu bisa melihat bagaimana masing-masing rasio ini bekerja dan kenapa penting untuk dipahami.

Apa itu Likuiditas?

Likuiditas adalah kemampuan suatu bisnis untuk menyediakan sumber daya keuangan yang dibutuhkan guna memenuhi kewajiban jangka pendeknya.

Dalam laporan keuangan, khususnya Neraca, likuiditas tercermin dari seberapa besar aset lancar dibandingkan dengan kewajiban lancar.

Rasio ini menunjukkan seberapa mudah bisnis bisa memenuhi tagihan atau utang yang jatuh tempo dalam waktu dekat menggunakan sumber daya yang sudah tersedia.

Mengapa kita perlu menilai likuiditas suatu bisnis?

Bayangkan Anda menjalin kerja sama dengan pemasok baru yang belum memiliki hubungan kerja sama dengan bisnis Anda.

Karena belum ada kepercayaan yang terbangun, wajar jika mereka ingin memastikan bahwa Anda dapat membayar tepat waktu. Untuk itu, mereka bisa saja akan meminta laporan kredit perusahaan Anda.

Laporan ini akan menunjukkan apakah bisnis Anda memiliki likuiditas yang cukup untuk tetap berjalan secara operasional dalam jangka pendek.

Berdasarkan data tersebut—khususnya dari rasio likuiditas utama—akan diberikan suatu peringkat (rating) yang menunjukkan kualitas kredit Anda.

Peringkat ini bisa menjadi dasar keputusan dari calon mitra bisnis, apakah mereka akan melanjutkan kerja sama atau tidak.

Tentu saja, rating ini tidak hanya didasarkan pada angka dari rasio likuiditas, tapi juga dipertimbangkan bersama indikator lain seperti rasio profitabilitas dan solvabilitas (leverage).

Contoh lain: saat Anda mengajukan pinjaman ke bank, pihak bank akan memeriksa skor kredit dan kondisi neraca bisnis Anda. Salah satu hal utama yang mereka lihat adalah seberapa likuid perusahaan Anda.

Apa Saja Rasio Likuiditas yang Utama?

Current Ratio

Current ratio atau rasio lancar mengukur sejauh mana aset lancar dapat menutupi kewajiban lancar. Ini merupakan indikator umum untuk melihat apakah bisnis memiliki cukup dana atau sumber daya jangka pendek guna memenuhi utangnya yang akan segera jatuh tempo.

Rumus:

Current Ratio = Aset Lancar / Kewajiban Lancar

Contoh:

Jika perusahaan di tahun kedua memiliki aset lancar sebesar Rp100.000.000 dan kewajiban lancar sebesar Rp75.000.000, maka current ratio-nya adalah 100 / 75 = 1,33 kali.

Apakah ini termasuk baik?

Tergantung. Anda perlu membandingkannya dengan rasio tahun sebelumnya dan juga dengan rata-rata industri tempat Anda beroperasi.

Misalnya, bisnis retail seperti toko pakaian bisa memiliki current ratio hingga 4 atau 5 karena persediaannya besar.

Sebaliknya, bisnis dengan akses kredit yang baik dari pemasok, seperti perusahaan ritel skala besar, bisa tetap beroperasi sehat meskipun current ratio-nya di bawah 1.

Sebagai ilustrasi, perusahaan seperti Burger King bisa memiliki rasio 1,5, sedangkan Alfamart mungkin hanya 0,3.

Quick ratio (Acid atau Liquid Test)

Quick ratio atau acid test memberikan ukuran yang lebih ketat dibanding current ratio. Rasio ini mengeluarkan item yang kurang likuid seperti persediaan dan biaya dibayar di muka dari perhitungan aset.

Mengapa? Karena meskipun persediaan termasuk aset lancar, tidak selalu mudah dan cepat dikonversi menjadi kas.

Quick ratio fokus pada aset yang benar-benar bisa segera digunakan untuk membayar kewajiban.

Rumus:

Quick Ratio = (Aset Lancar – Persediaan – Biaya Dibayar di Muka) / Kewajiban Lancar

Contoh:

Jika aset lancar perusahaan sebesar Rp100.000.000 dan Rp80.000.000 di antaranya adalah aset yang benar-benar likuid (tanpa persediaan), dengan kewajiban Rp75.000.000, maka quick ratio-nya adalah 80 / 75 = 1,06 kali.

Apa artinya?

Artinya, bisnis Anda dapat memenuhi kewajiban jangka pendeknya menggunakan aset yang paling cepat diuangkan.

Quick ratio di atas 1 umumnya dianggap aman, sedangkan di bawah 1 mengindikasikan risiko likuiditas yang lebih tinggi—karena Anda perlu menjual persediaan terlebih dahulu agar bisa membayar utang.

Baca juga: Pahami Rumus BEP (Break Even Point) dan Cara Menghitungnya

Rasio Absolut

Rasio ini adalah bentuk paling konservatif dalam menilai likuiditas jangka sangat pendek, bahkan hanya dalam hitungan hari.

Jika quick ratio saja sudah ketat, absolute liquidity ratio lebih ketat lagi karena hanya menghitung kas dan surat berharga, mengabaikan piutang sekalipun.

Rumus:

Absolute Liquidity Ratio = Kas + Surat Berharga / Kewajiban Lancar

Atau:

Aset Mutlak / Kewajiban Lancar,

dengan Aset Mutlak = Aset Likuid – Piutang

Rasio ini digunakan jika Anda ingin tahu apakah bisnis benar-benar bisa membayar kewajibannya sekarang juga, tanpa harus menunggu penagihan piutang atau menjual persediaan.

Contoh

Misalkan perusahaan memiliki data berikut:

- Kas: Rp50.000.000

- Surat Berharga: Rp20.000.000

- Piutang: Rp30.000.000

- Kewajiban Lancar: Rp60.000.000

Langkah 1: Hitung Aset Mutlak

Aset mutlak dihitung dengan cara mengurangi piutang dari total aset likuid (kas dan surat berharga), karena piutang tidak selalu dapat segera dikonversi menjadi kas.

- Aset Likuid = Kas + Surat Berharga = Rp50.000.000 + Rp20.000.000 = Rp70.000.000

- Aset Mutlak = Aset Likuid – Piutang = Rp70.000.000 – Rp30.000.000 = Rp40.000.000

Langkah 2: Hitung Absolute Liquidity Ratio

Sekarang, kita dapat menghitung absolute liquidity ratio dengan membandingkan aset mutlak dengan kewajiban lancar.

- Absolute Liquidity Ratio = Aset Mutlak / Kewajiban Lancar

= Rp40.000.000 / Rp60.000.000 = 0,67

Apa Artinya?

Rasio ini menunjukkan bahwa perusahaan memiliki 0,67 kali aset yang bisa segera diuangkan untuk setiap kewajiban lancar sebesar Rp1.

Rasio ini menunjukkan bahwa perusahaan tidak cukup likuid dalam jangka pendek untuk memenuhi kewajiban lancarnya tanpa mengandalkan piutang atau persediaan.

Interpretasi:

Rasio di bawah 1, terutama jika jauh dari 1, dapat menunjukkan bahwa perusahaan tidak memiliki cukup kas atau surat berharga untuk memenuhi kewajiban jangka pendeknya tanpa menjual piutang atau persediaan.

Dalam hal ini, perusahaan mungkin harus mencari sumber dana lain untuk melunasi kewajiban dalam waktu dekat.

Mana yang sebaiknya digunakan?

Setiap rasio memiliki fungsinya masing-masing, dan penggunaannya tergantung pada konteks serta kebutuhan analisis.

- Gunakan current ratio untuk gambaran umum kelayakan likuiditas dalam satu tahun.

- Gunakan quick ratio jika Anda menginginkan analisis yang lebih realistis dan berhati-hati.

- Gunakan absolute liquidity ratio bila Anda ingin menilai kemampuan membayar utang on the spot.

Namun, dari ketiganya, quick ratio sering dianggap paling relevan untuk menilai kelayakan kredit jangka pendek.

Mengapa? Karena current ratio bias karena memasukkan item seperti persediaan yang belum tentu bisa segera diuangkan.

Sementara itu, absolute ratio terlalu konservatif dan sangat bergantung pada kas yang mungkin sudah diinvestasikan ulang.

Dengan kata lain, untuk sebagian besar bisnis, quick ratio adalah indikator likuiditas yang paling seimbang dan dapat diandalkan.

Apa itu Profitabilitas?

Secara sederhana, profitabilitas adalah kemampuan sebuah bisnis untuk menghasilkan keuntungan. Dengan kata lain, seberapa efektif perusahaan tersebut mengubah pendapatan menjadi laba setelah menutupi semua biaya operasionalnya.

Untuk mengetahui apakah sebuah perusahaan benar-benar menghasilkan keuntungan, kita bisa melihat salah satu laporan keuangan utamanya, yaitu Laporan Laba Rugi.

Laporan ini memberikan gambaran jelas tentang pendapatan, biaya, dan berapa banyak laba (atau kerugian) yang dihasilkan dalam satu periode.

Apa Saja Rasio Profitabilitas?

Kalau ingin menilai seberapa menguntungkan sebuah bisnis, kita perlu memperhatikan Margin Bersih di laporan laba rugi.

Istilah “margin” ini merujuk pada posisi laba bersih yang memang selalu tercantum di bagian paling akhir laporan tersebut.

Beberapa rasio utama yang biasa digunakan untuk mengukur profitabilitas dalam akuntansi keuangan antara lain:

- Margin Laba Kotor (Gross Profit Margin)

Mengukur persentase pendapatan yang tersisa setelah dikurangi biaya langsung produksi. - Margin Laba Operasi (Operating Profit Margin)

Menunjukkan seberapa besar laba yang dihasilkan dari operasional inti perusahaan sebelum memperhitungkan bunga dan pajak. - Pengembalian Modal yang Digunakan (Return on Capital Employed / ROCE)

Mengukur seberapa efektif perusahaan menggunakan seluruh modal yang tersedia untuk menghasilkan laba. - Pengembalian atas Ekuitas (Return on Equity / ROE)

Menggambarkan seberapa besar laba yang berhasil diperoleh dibandingkan dengan total ekuitas pemegang saham.

Marjin Laba Kotor

Margin Laba Kotor adalah rasio yang menunjukkan seberapa besar keuntungan kotor yang diperoleh dari penjualan setelah dikurangi biaya langsung, seperti bahan baku dan tenaga kerja produksi. Rumusnya:

Margin Laba Kotor = (Laba Kotor / Penjualan) x 100%

Dengan Laba Kotor = Pendapatan – Harga Pokok Penjualan (HPP)

Contoh:

Perusahaan XYZ mencatat laba kotor sebesar Rp100.000.000 dari total penjualan Rp250.000.000 pada tahun kedua. Maka:

(100.000.000 / 250.000.000) x 100% = 40%

Artinya, dari setiap Rp1 penjualan, perusahaan menghasilkan Rp0,40 sebagai laba kotor, sedangkan Rp0,60 digunakan untuk menutupi biaya produksi.

Rasio ini penting karena bagi banyak bisnis, terutama sektor manufaktur, biaya terbesar biasanya berasal dari HPP.

Misalnya dalam industri es krim: perusahaan harus membeli bahan baku seperti susu dan gula, membayar tenaga kerja, serta mengoperasikan mesin produksi. Semua ini masuk dalam komponen HPP.

Dengan kata lain, margin laba kotor mencerminkan efisiensi perusahaan dalam mengelola biaya produksi dan persediaan.

Semakin tinggi nilainya, semakin besar ruang bagi perusahaan untuk memperoleh laba bersih.

Margin Laba Operasi

Margin Laba Operasi mengukur seberapa besar laba yang tersisa setelah perusahaan membayar seluruh biaya operasional, tidak hanya biaya produksi.

Ini mencakup gaji karyawan, biaya pemasaran, biaya administrasi, dan lainnya. Rumusnya:

Margin Laba Operasi = (Laba Operasi / Penjualan) x 100%

Di mana Laba Operasi = Pendapatan – HPP – Beban Operasional

Contoh:

Masih pada perusahaan yang sama, di tahun kedua perusahaan memperoleh laba operasi sebesar Rp25.000.000 dari penjualan Rp250.000.000. Maka:

(25.000.000 / 250.000.000) x 100% = 10%

Hasil ini menunjukkan bahwa hanya 10% dari total pendapatan yang benar-benar menjadi laba dari aktivitas inti perusahaan setelah seluruh biaya operasional diperhitungkan.

Rasio ini memberikan gambaran yang lebih menyeluruh dibanding margin laba kotor karena menunjukkan bagaimana manajemen mengelola keseluruhan biaya operasional perusahaan.

Jika margin ini rendah, bisa jadi disebabkan oleh beban usaha yang terlalu tinggi atau efisiensi operasional yang kurang optimal.

Return on Capital Employed (ROCE) / Pengembalian atas Modal yang Digunakan

ROCE adalah rasio keuangan yang digunakan untuk mengukur seberapa efisien perusahaan dalam menggunakan modal yang tersedia untuk menghasilkan laba operasional.

Dengan kata lain, ROCE memberi gambaran apakah modal yang diinvestasikan ke dalam bisnis benar-benar memberikan hasil yang sepadan.

Rumus ROCE:

ROCE = (Laba Operasi / Modal yang Digunakan) x 100%

Di mana:

Modal yang Digunakan = Total Aset – Kewajiban Lancar

Contoh:

Perusahaan XYZ memiliki laba operasi sebesar Rp100.000.000 dan total modal yang digunakan sebesar Rp500.000.000. Maka:

ROCE = (100.000.000 / 500.000.000) x 100% = 20%

Artinya, setiap Rp1 yang diinvestasikan dalam bisnis menghasilkan Rp0,20 laba dari aktivitas operasional.

Semakin tinggi ROCE, semakin efisien perusahaan dalam memanfaatkan sumber daya yang dimilikinya, dan ini menjadi sinyal positif bagi para investor, kreditor, dan pemangku kepentingan lainnya.

Peningkatan ROCE dari waktu ke waktu juga menunjukkan bahwa manajemen mampu mengelola aset dan liabilitas dengan semakin optimal.

Return on Equity (ROE) / Pengembalian atas Ekuitas

ROE adalah rasio yang mengukur seberapa besar keuntungan yang dihasilkan perusahaan dibandingkan dengan jumlah modal yang ditanamkan oleh para pemegang saham.

ROE sering digunakan untuk menilai apakah investasi pemegang saham memberikan imbal hasil yang layak.

Rumus ROE:

ROE = (Laba Bersih / Ekuitas Pemegang Saham) x 100%

Contoh:

Jika laba bersih Perusahaan XYZ sebesar Rp20.000.000, dan total ekuitas pemegang saham sebesar Rp100.000.000, maka:

ROE = (20.000.000 / 100.000.000) x 100% = 20%

Ini berarti pemegang saham memperoleh imbal hasil sebesar 20% dari modal yang mereka tanamkan. ROE yang tinggi sering kali diartikan sebagai kinerja keuangan yang solid, dan bisa meningkatkan kepercayaan investor baru untuk ikut berinvestasi.

Namun, penting untuk tidak melihat ROE secara tunggal. Mengapa? Karena perusahaan dapat meningkatkan ROE secara “artifisial” dengan menurunkan jumlah ekuitas, misalnya dengan menambah utang.

Jika aset perusahaan dibiayai lebih banyak oleh utang daripada oleh ekuitas, laba bisa tampak lebih besar dibandingkan dengan modal sendiri, sehingga ROE melonjak.

Inilah mengapa ROE sebaiknya dianalisis bersamaan dengan rasio lain seperti Debt to Equity Ratio, agar gambaran keuangan yang didapat benar-benar mencerminkan realitas bisnis.

Apa itu Solvabilitas?

Solvabilitas mengacu pada kemampuan sebuah perusahaan untuk memenuhi kewajiban finansialnya, baik dalam jangka pendek maupun jangka panjang.

Untuk mengukurnya, digunakan serangkaian rasio yang dikenal sebagai rasio solvabilitas atau kadang disebut juga rasio leverage.

Jika rasio likuiditas fokus mengevaluasi kesehatan keuangan dalam jangka pendek (misalnya membayar utang jatuh tempo bulan depan), maka rasio solvabilitas mencakup gambaran yang lebih besar: apakah perusahaan bisa bertahan dan memenuhi seluruh kewajibannya dalam jangka panjang.

Penting untuk diingat bahwa aset perusahaan bisa diperoleh melalui dua sumber utama: utang dan ekuitas.

Rasio antara utang dan ekuitas inilah yang disebut sebagai struktur modal perusahaan.

Memiliki utang sebenarnya bukan hal buruk. Dalam porsi yang tepat, utang justru dapat membantu perusahaan berkembang lebih cepat dan menciptakan struktur modal yang optimal.

Namun, jika utang bertambah terlalu banyak dan biaya bunga mulai membebani arus kas perusahaan, di situlah masalah bisa muncul.

Di sinilah rasio solvabilitas menjadi penting. Rasio-rasio ini membantu menjawab pertanyaan seperti:

- Apakah struktur modal perusahaan sudah seimbang?

- Apakah perusahaan terlalu bergantung pada utang?

- Jika iya, apakah pendapatan perusahaan cukup kuat untuk membayar kewajiban-kewajibannya?

Dengan memahami rasio-rasio ini, pemilik bisnis, investor, dan kreditur bisa menilai seberapa besar risiko finansial yang dihadapi sebuah perusahaan.

Baca juga: SOP Keuangan Perusahaan: Contoh dan Download Template Di Sini!

Apa Saja Rasio Solvabilitas Utama?

Beberapa rasio utama yang biasa digunakan untuk mengukur solvabilitas antara lain:

- Debt to Equity Ratio (Rasio Utang terhadap Ekuitas)

Mengukur seberapa besar porsi utang dibandingkan modal sendiri. - Interest Coverage Ratio (Rasio Cakupan Bunga)

Menilai kemampuan perusahaan dalam membayar beban bunga dari laba operasionalnya. - Debt to Asset Ratio (Rasio Utang terhadap Aset)

Menghitung seberapa besar aset perusahaan yang dibiayai oleh utang.

Rasio utang terhadap ekuitas (Debt to Equity Ratio)

Rasio utang terhadap ekuitas adalah metrik keuangan yang menunjukkan seberapa besar perusahaan bergantung pada pembiayaan utang dibandingkan dengan modal sendiri (ekuitas).

Rasio ini juga dikenal sebagai rasio gearing dan umum digunakan untuk menilai tingkat risiko finansial suatu perusahaan.

Rumus:

Rasio Utang terhadap Ekuitas = Total Kewajiban / Ekuitas Pemegang Saham

Rasio ini dapat dinyatakan dalam bentuk angka maupun persentase. Semakin tinggi nilainya, semakin besar porsi utang dalam struktur modal perusahaan.

Mengapa Rasio Ini Penting?

Penggunaan utang memang dapat mendorong pertumbuhan bisnis, terutama ketika digunakan untuk membiayai ekspansi atau investasi strategis.

Namun, utang juga datang dengan kewajiban pembayaran bunga secara berkala. Jika utang terlalu besar, beban bunga dapat menggerus laba dan memperburuk kondisi keuangan, khususnya saat pendapatan perusahaan mulai menurun.

Rasio utang terhadap ekuitas membantu menjawab pertanyaan penting:

Apakah perusahaan memiliki struktur modal yang sehat, atau justru terlalu agresif mengambil utang?

Contoh Kasus:

Misalkan Anda memiliki sebuah kedai kopi. Di tahun kedua operasional, setelah melakukan investasi besar untuk membeli mesin kopi modern, neraca menunjukkan:

- Total Kewajiban: Rp200.000.000

- Ekuitas Pemilik: Rp50.000.000

Dengan begitu, rasio utang terhadap ekuitas Anda adalah:

200.000.000 / 50.000.000 = 4

Artinya, utang Anda empat kali lebih besar dari modal yang dimiliki sendiri.

Apakah Rasio Ini Terlalu Tinggi?

Rasio 4 termasuk tinggi. Hal ini menandakan ketergantungan yang besar terhadap utang, dan dapat menjadi sumber risiko jika kondisi pasar memburuk.

Misalnya, ketika harga bahan baku melonjak dan Anda perlu menaikkan harga jual, penurunan permintaan bisa mengganggu arus kas dan menyebabkan kesulitan membayar bunga.

Namun, angka ini tidak bisa dinilai secara terpisah. Rasio tersebut harus dibandingkan dengan:

- Rata-rata industri atau kompetitor di sektor yang sama

- Rasio perusahaan pada periode sebelumnya

- Kemampuan perusahaan menghasilkan laba dari modal pinjaman (profitabilitas)

Jika sebagian besar kedai kopi di wilayah Anda juga beroperasi dengan rasio utang yang tinggi karena margin laba yang besar, maka nilai 4 mungkin masih dapat diterima.

Namun, jika pesaing rata-rata hanya menggunakan rasio 2, maka posisi keuangan Anda lebih berisiko.

Rasio Cakupan Bunga (Interest Coverage Ratio)

Rasio cakupan bunga adalah indikator penting yang membantu menilai seberapa mampu sebuah bisnis membayar beban bunga dari utang yang dimilikinya.

Rasio ini memberikan gambaran apakah pendapatan yang dihasilkan perusahaan cukup kuat untuk memenuhi kewajiban pembayaran bunga tanpa mengganggu operasional bisnis.

Rumus Rasio Cakupan Bunga:

Interest Coverage Ratio = EBIT / Beban Bunga

Keterangan:

- EBIT (Earnings Before Interest and Taxes) adalah laba sebelum bunga dan pajak.

Mengapa Rasio Ini Penting?

Rasio ini menjadi kunci dalam mengukur tingkat kesehatan finansial sebuah perusahaan, khususnya yang memiliki utang dalam jumlah besar.

- Rasio rendah menunjukkan bahwa laba operasi perusahaan hampir tidak cukup untuk menutupi beban bunga. Ini mengindikasikan risiko finansial yang tinggi.

- Rasio tinggi menandakan bahwa perusahaan memiliki pendapatan yang lebih dari cukup untuk membayar bunga, memberikan ruang yang lebih aman bagi operasional dan ekspansi bisnis.

Namun, perlu diingat, rasio yang terlalu tinggi juga tidak selalu ideal. Artinya, perusahaan mungkin terlalu konservatif dan kurang memanfaatkan potensi leverage untuk mempercepat pertumbuhan bisnis.

Contoh Perhitungan:

Bayangkan Anda memiliki sebuah kedai kopi. Di akhir tahun, laporan keuangan menunjukkan:

- Laba Bersih: Rp10.000.000

- Beban Bunga: Rp120.000.000

- Pajak: Rp20.000.000

Langkah menghitung Rasio Cakupan Bunga:

- Hitung EBIAT (Earnings Before Interest After Tax): Rp10.000.000 (laba bersih) + Rp120.000.000 (beban bunga) = Rp130.000.000

- Hitung EBIT dengan menambahkan beban pajak: Rp130.000.000 + Rp20.000.000 = Rp150.000.000

- Hitung Rasio Cakupan Bunga: Rp150.000.000 / Rp120.000.000 = 1,25 kali

Artinya, EBIT Anda 1,25 kali lebih besar daripada beban bunga yang harus dibayar.

Bagaimana Interpretasinya?

Dengan rasio 1,25, kedai kopi Anda hanya sedikit lebih tinggi dari batas minimal. Ini berarti laba operasional memang cukup untuk membayar bunga, tetapi dengan margin yang sangat tipis.

Jika rasio turun di bawah 1, artinya laba yang dihasilkan tidak lagi cukup untuk menutupi beban bunga.

Ini sinyal bahaya serius, karena bisa mengarah pada ketidakmampuan membayar utang dan risiko kebangkrutan dalam waktu dekat.

Rasio Utang terhadap Aset

Rasio ini menunjukkan seberapa besar proporsi aset perusahaan yang dibiayai melalui utang. Dengan kata lain, rasio ini menggambarkan ketergantungan perusahaan terhadap sumber dana eksternal (utang) dibandingkan dengan modal sendiri (ekuitas).

Rasio ini umumnya dinyatakan dalam bentuk desimal atau persentase.

Rumus:

Rasio Utang terhadap Aset = Total Kewajiban / Total Aset

Contoh:

Misalnya, sebuah kedai kopi mencatat total kewajiban sebesar Rp200.000.000 dan ekuitas sebesar Rp50.000.000 di laporan neracanya.

Langkah pertama, hitung total aset:

Total Aset = Total Kewajiban + Ekuitas

Total Aset = Rp200.000.000 + Rp50.000.000 = Rp250.000.000

Kemudian, hitung rasio utang terhadap aset:

Rasio = Rp200.000.000 / Rp250.000.000 = 0,8 atau 80%

Interpretasi:

Artinya, 80% dari total aset perusahaan dibiayai melalui utang. Semakin tinggi rasio ini, semakin besar ketergantungan perusahaan pada utang, yang juga berarti risiko keuangan yang lebih tinggi.

Sebagai patokan, rasio di bawah 0,5 (atau 50%) biasanya dianggap sehat dan menunjukkan struktur pendanaan yang lebih seimbang.

Sebaliknya, rasio di atas 0,5 dapat menandakan risiko bisnis yang lebih besar, meskipun penilaiannya tetap harus dibandingkan dengan standar industri atau perusahaan sejenis.

Baca juga: Akuntansi Bisnis: Pengertian Lengkap dan Tugasnya

Apaitu Efisiensi?

Efisiensi dalam bisnis mengacu pada kemampuan perusahaan untuk menggunakan sumber dayanya secara optimal, khususnya dalam mengelola aset lancar seperti persediaan, piutang, dan utang usaha.

Semakin cepat perusahaan dapat mengubah aset tersebut menjadi kas atau setara kas, semakin baik posisi likuiditas dan kemampuan pertumbuhan bisnis dalam jangka pendek.

Pengelolaan yang efisien terhadap persediaan, piutang, dan utang sangat penting untuk menjaga kelancaran operasional dan mendukung pertumbuhan berkelanjutan.

Apa Saja Rasio Efisiensi Utama?

Rasio efisiensi membantu mengukur seberapa efektif sebuah perusahaan dalam memanfaatkan asetnya untuk menghasilkan pendapatan. Rasio-rasio utama dalam kategori ini meliputi:

- Perputaran Persediaan

- Perputaran Piutang (atau Periode Penagihan)

- Perputaran Utang

Disebut “perputaran” atau “turnover” karena rasio ini menunjukkan kecepatan perubahan aset menjadi kas selama periode tertentu.

Perputaran Persediaan (Inventory Turnover)

Rasio ini mengukur seberapa sering persediaan perusahaan dijual dan diganti dalam satu periode tertentu.

Semakin tinggi angka perputarannya, semakin efisien perusahaan dalam mengelola persediaannya.

Rumus:

Harga Pokok Penjualan (HPP) / Persediaan Rata-rata

Contoh: Suatu bisnis memiliki data sebagai berikut:

- Penjualan tahunan: Rp100.000.000

- Pendapatan kotor: Rp40.000.000

- Persediaan awal tahun: Rp10.000.000

- Persediaan akhir tahun: Rp12.000.000

Langkah menghitung:

- Hitung Harga Pokok Penjualan (HPP): Penjualan – Pendapatan Kotor = Rp100.000.000 – Rp40.000.000 = Rp60.000.000

- Hitung Persediaan Rata-rata: (Persediaan Awal + Persediaan Akhir) / 2 = (Rp10.000.000 + Rp12.000.000) / 2 = Rp11.000.000

- Hitung Rasio Perputaran Persediaan: HPP / Persediaan Rata-rata = Rp60.000.000 / Rp11.000.000 = 5,45 kali

Artinya, dalam satu tahun, persediaan perusahaan dijual dan diganti sebanyak 5,45 kali.

Menghitung Perputaran dalam Hari: Untuk mengetahui rata-rata berapa hari yang dibutuhkan untuk mengubah persediaan menjadi penjualan:

365 hari / 5,45 = 67 hari

Ini berarti rata-rata persediaan diubah menjadi penjualan dalam waktu 67 hari.

Interpretasi:

- Rasio perputaran persediaan yang tinggi menunjukkan persediaan cepat terjual, modal kerja tidak terlalu lama tertahan, dan likuiditas bisnis lebih terjaga.

- Rasio yang rendah mengindikasikan perputaran persediaan yang lambat, yang dapat menyebabkan modal tertahan lebih lama dan meningkatkan biaya penyimpanan.

Penting untuk membandingkan rasio ini dengan rata-rata industri sejenis, karena standar kecepatan perputaran dapat berbeda-beda tergantung sektor bisnis.

Perputaran Piutang (Accounts Receivable Turnover) atau Periode Penagihan

Rasio perputaran piutang mengukur seberapa sering perusahaan berhasil menagih piutang dalam satu tahun.

Rasio ini memberikan gambaran tentang efektivitas perusahaan dalam mengelola penagihan kepada pelanggan.

Rumus:

Penjualan Kredit Bersih / Piutang Usaha Rata-rata

- Penjualan kredit bersih adalah penjualan yang menghasilkan piutang dari pelanggan, setelah dikurangi dengan pengembalian atau potongan penjualan.

- Setiap kali pelanggan membeli secara kredit, transaksi tersebut dicatat sebagai pendapatan di laporan laba rugi dan sebagai piutang di neraca.

Contoh: Data keuangan perusahaan:

- Total penjualan: Rp100.000.000

- Penjualan kredit kotor: Rp50.000.000

- Pengembalian produk: Rp10.000.000

- Piutang usaha awal tahun: Rp12.000.000

- Piutang usaha akhir tahun: Rp10.000.000

Langkah menghitung:

- Hitung Penjualan Kredit Bersih: Penjualan Kredit Kotor – Pengembalian = Rp50.000.000 – Rp10.000.000 = Rp40.000.000

- Hitung Piutang Usaha Rata-rata: (Piutang Awal + Piutang Akhir) / 2 = (Rp12.000.000 + Rp10.000.000) / 2 = Rp11.000.000

- Hitung Perputaran Piutang: Penjualan Kredit Bersih / Piutang Rata-rata = Rp40.000.000 / Rp11.000.000 = 3,64 kali

Artinya, piutang usaha dikonversi menjadi kas sebanyak 3,64 kali dalam satu tahun.

Menghitung Periode Penagihan: Untuk mengetahui rata-rata berapa hari yang dibutuhkan untuk menagih piutang:

365 hari / 3,64 = 100 hari

Ini berarti, rata-rata waktu penagihan dari pelanggan adalah 100 hari.

Interpretasi:

- Rasio perputaran piutang yang lebih tinggi menunjukkan penagihan yang lebih cepat dan efisien.

- Rasio yang rendah dapat mengindikasikan masalah dalam penagihan, sehingga perusahaan perlu memperhatikan proses pengelolaan piutang agar tidak mengganggu arus kas.

Perputaran Hutang (Accounts Payable Turnover)

Rasio perputaran hutang mengukur seberapa sering perusahaan melunasi kewajiban kepada pemasok dalam satu siklus akuntansi.

Rasio ini membantu menilai efektivitas perusahaan dalam mengelola utang dagangnya.

Rumus:

Pembelian Kredit Bersih / Hutang Usaha Rata-rata

- Pembelian kredit bersih adalah pembelian yang menghasilkan utang usaha, setelah dikurangi dengan pengembalian pembelian.

Contoh: Data keuangan perusahaan:

- Total pembelian kotor: Rp25.000.000

- Pengembalian pembelian: Rp5.000.000

- Hutang usaha awal tahun: Rp5.000.000

- Hutang usaha akhir tahun: Rp7.000.000

Langkah menghitung:

- Hitung Pembelian Kredit Bersih: Pembelian Kotor – Pengembalian = Rp25.000.000 – Rp5.000.000 = Rp20.000.000

- Hitung Hutang Usaha Rata-rata: (Hutang Awal + Hutang Akhir) / 2 = (Rp5.000.000 + Rp7.000.000) / 2 = Rp6.000.000

- Hitung Perputaran Hutang: Pembelian Kredit Bersih / Hutang Usaha Rata-rata = Rp20.000.000 / Rp6.000.000 = 3,33 kali

Artinya, dalam satu tahun, perusahaan melunasi utang kepada pemasok sebanyak 3,33 kali.

Menghitung Periode Pelunasan: Untuk mengetahui rata-rata berapa hari yang dibutuhkan untuk melunasi utang kepada pemasok:

365 hari / 3,33 = 110 hari

Ini berarti, rata-rata waktu yang dibutuhkan untuk melunasi utang kepada pemasok adalah 110 hari.

Interpretasi:

Rasio yang rendah bisa menjadi tanda masalah likuiditas atau pengelolaan kas yang kurang optimal.

Rasio perputaran hutang yang tinggi menunjukkan bahwa perusahaan membayar utang dengan cepat, yang dapat meningkatkan kepercayaan dari pemasok.

Apa itu Valuasi?

Valuasi atau penilaian adalah proses untuk menentukan nilai suatu perusahaan.

Rasio ini menjadi salah satu aspek paling kompleks dalam dunia keuangan, karena nilai sebuah perusahaan tidak hanya berasal dari aset fisik atau laporan keuangannya saja.

Menilai sebuah perusahaan bukan sekadar menjumlahkan asetnya.

Banyak elemen yang sulit diukur secara langsung, seperti nilai dari sumber daya manusia (human capital), kekuatan merek, relasi bisnis, serta potensi pertumbuhan di masa depan.

Karena banyaknya faktor tak berwujud yang terlibat, valuasi sering dianggap lebih sebagai seni daripada sains.

Dalam praktiknya, salah satu cara memahami valuasi perusahaan adalah dengan menggunakan rasio valuasi.

Rasio-rasio ini membantu menilai apakah harga saham suatu perusahaan mencerminkan nilai sebenarnya—dengan kata lain, apakah perusahaan tersebut overvalued (terlalu mahal) atau undervalued (terlalu murah).

Penting untuk diingat bahwa rasio valuasi mencerminkan bagaimana pasar menilai suatu perusahaan.

Namun, bukan berarti pasar selalu benar. Bisa saja ada perusahaan dengan kinerja keuangan yang sangat baik—profitabilitas tinggi, neraca sehat, dan efisiensi operasional bagus—namun tidak dihargai tinggi oleh pasar.

Dalam kasus seperti ini, justru menarik untuk mencari tahu: apakah pasar melewatkan sesuatu? Atau adakah faktor risiko yang belum terlihat secara kasat mata?

Apa Saja Rasio Valuasi?

Rasio penilaian (valuation ratios) digunakan untuk mengetahui apakah suatu saham diperdagangkan dengan harga yang wajar, terlalu tinggi (overvalued), atau justru terlalu rendah (undervalued).

Rasio-rasio ini sangat membantu investor dalam menilai potensi suatu saham sebagai instrumen investasi.

Berikut adalah beberapa rasio penilaian utama yang umum digunakan:

1. Laba per Saham (Earnings per Share / EPS)

Laba per saham menunjukkan seberapa besar laba bersih yang dihasilkan perusahaan untuk setiap lembar saham biasa yang beredar.

Rasio ini memberi gambaran mengenai profitabilitas perusahaan dari sudut pandang pemegang saham.

Rumus:

(Laba Bersih – Dividen Saham Preferen) / Rata-rata Tertimbang Jumlah Saham Biasa

Jika EPS meningkat dari waktu ke waktu, ini bisa menjadi sinyal positif bahwa perusahaan berkembang dan mampu memberikan pengembalian yang lebih baik kepada pemegang saham.

Namun, EPS sebaiknya tidak dilihat secara tunggal, melainkan dikombinasikan dengan rasio lain untuk menilai kesehatan perusahaan secara menyeluruh.

2. Rasio Harga terhadap Laba (Price to Earnings Ratio / P/E Ratio)

P/E Ratio mengukur berapa kali laba bersih per saham dihargai oleh pasar. Dengan kata lain, rasio ini menunjukkan berapa yang bersedia dibayar investor untuk setiap satu rupiah laba perusahaan.

Rumus:

Harga Saham / Laba per Saham

P/E yang tinggi bisa menunjukkan bahwa pasar memiliki ekspektasi tinggi terhadap pertumbuhan perusahaan di masa depan.

Misalnya, saham-saham perusahaan teknologi sering memiliki P/E yang tinggi.

Namun, P/E yang terlalu tinggi juga bisa mencerminkan spekulasi pasar yang tidak realistis. Maka penting untuk membandingkan rasio ini dengan rata-rata industri.

3. Hasil Dividen (Dividend Yield)

Dividend yield menunjukkan persentase pengembalian dividen yang diterima investor dibandingkan dengan harga saham saat ini.

Rasio ini populer di kalangan investor yang fokus pada pendapatan (income investing).

Rumus:

Dividen per Saham / Harga Saham

Dividend yield yang tinggi menunjukkan bahwa perusahaan secara aktif membagikan keuntungan kepada pemegang sahamnya.

Namun, perlu dicermati apakah yield tinggi tersebut berkelanjutan, atau justru berasal dari harga saham yang turun tajam.

4. Rasio Pembayaran (Payout Ratio)

Rasio ini mengukur seberapa besar laba perusahaan yang dibayarkan sebagai dividen kepada pemegang saham. Rasio ini membantu menilai kebijakan dividen perusahaan.

Rumus:

Dividen per Saham / Laba per Saham

Rasio pembayaran yang rendah bisa berarti perusahaan memilih untuk menahan laba demi ekspansi atau investasi, sementara rasio yang tinggi bisa menarik bagi investor yang mencari pendapatan rutin.

Namun, rasio yang terlalu tinggi bisa menjadi tanda bahwa perusahaan tidak menyisakan cukup dana untuk pertumbuhan jangka panjang.

Metode Analisis Rasio Keuangan

Memahami nilai suatu rasio keuangan saja tidak cukup untuk membuat keputusan bisnis yang tepat.

Agar rasio tersebut benar-benar berguna, perlu dianalisis secara menyeluruh menggunakan metode yang tepat.

Inilah yang disebut sebagai metode analisis rasio keuangan yaitupendekatan sistematis untuk menilai arti dan implikasi dari hasil perhitungan rasio keuangan.

Secara umum, terdapat empat metode utama dalam analisis rasio keuangan:

1. Analisis Intrakomparatif (Time Series Analysis)

Analisis ini membandingkan rasio keuangan perusahaan dari waktu ke waktu (misalnya dari tahun ke tahun atau kuartal ke kuartal).

Tujuannya adalah untuk mengidentifikasi tren dan pola perubahan kinerja perusahaan secara historis.

Misalnya, manajemen ingin tahu apakah margin laba bersih dalam tiga tahun terakhir menunjukkan tren positif atau justru menurun.

Dengan melihat data historis, manajemen bisa menilai apakah strategi yang dijalankan selama ini berhasil atau perlu penyesuaian.

Namun, pendekatan ini hanya menggambarkan kondisi internal perusahaan.

Tanpa perbandingan eksternal, kita tidak bisa tahu apakah kinerja yang terlihat membaik itu memang signifikan atau sebenarnya masih tertinggal dari pesaing.

2. Analisis Interkomparatif (Cross Sectional Analysis)

Pendekatan ini digunakan untuk membandingkan kinerja keuangan perusahaan dengan perusahaan lain dalam industri yang sama. Di sinilah perspektif kompetitif mulai muncul.

Suatu perusahaan mungkin merasa puas dengan rasio utang terhadap ekuitas yang stabil di angka 1,2.

Tapi jika rata-rata industri hanya 0,6, maka ada sinyal bahwa struktur modal perusahaan tergolong agresif, dan bisa jadi rentan saat pasar bergejolak.

Analisis ini mengingatkan bahwa performa internal harus selalu dilihat dalam konteks industri yang lebih luas.

3. Analisis Benchmarking

Benchmarking adalah membandingkan rasio keuangan perusahaan dengan standar industri tertentu atau target internal yang telah ditetapkan sebelumnya.

Fokusnya bukan hanya membandingkan dengan pesaing, tetapi juga dengan standar kinerja yang ingin dicapai perusahaan.

Misalnya saja, perusahaan menetapkan target rasio current ratio minimal 2,0. Jika hasil aktual hanya 1,5, maka ada indikasi masalah likuiditas yang perlu ditindaklanjuti.

Benchmarking sangat berguna untuk menilai apakah target keuangan sudah tercapai. Metode ini mengubah rasio menjadi indikator kontrol manajerial yang konkret.

Baca juga: Benchmarking Adalah: Pengertian, Fungsi, Jenis, dan Cara Melakukannya

4. Analisis Indeks (Index Analysis)

Analisis indeks mengubah angka keuangan menjadi persentase berdasarkan satu tahun dasar (base year).

Tujuannya untuk melihat proporsi pertumbuhan atau penurunan dalam jangka waktu tertentu.

Metode ini sering digunakan dalam laporan tren multi-tahun.

Daripada hanya melihat angka mentah, pembaca bisa langsung melihat bahwa misalnya penjualan tumbuh 50% dalam tiga tahun terakhir, atau utang bertambah 80% dalam dua tahun.

Analisis ini membuat tren keuangan lebih terlihat secara visual dan mudah dimaknai.

Pada akhirnya, metode analisis rasio keuangan bukan hanya soal menghitung dan membandingkan.

Ini soal memahami apa makna di balik pergerakan angka-angka, dan bagaimana angka tersebut mencerminkan realitas bisnis. Rasio tanpa analisis hanya akan jadi angka kosong.

Tapi rasio yang dianalisis dengan tepat bisa menjadi sumber insight yang dalam—tentang efektivitas strategi, kesehatan operasional, sampai kepercayaan investor.

Inilah yang membedakan analisis keuangan yang tajam dan bermakna, dari sekadar evaluasi rutin yang hanya menggugurkan kewajiban laporan keuangan tahunan.

Bagaimana, Mengapa, dan Kapan Menggunakan Rasio Keuangan?

Rasio keuangan seringkali disebut sebagai alat analisis paling sederhana tapi paling tajam dalam membaca kondisi dan arah sebuah bisnis.

Tapi sayangnya, tak sedikit yang hanya melihat angka rasio sebagai formalitas pelengkap laporan keuangan, tanpa benar-benar memahami cara kerjanya dan kapan sebaiknya digunakan.

Banyak analis dan investor tergoda dengan rasio valuasi seperti PER atau PBV, seolah-olah itu sudah cukup untuk menilai kelayakan sebuah bisnis.

Padahal, untuk memahami perusahaan secara menyeluruh, kita perlu melihatnya dalam lanskap yang lebih luas—dengan membandingkan aspek likuiditas, profitabilitas, efisiensi, dan solvabilitas.

Maka langkah pertama yang paling penting sebelum mulai menganalisis adalah menentukan: rasio mana yang paling relevan dengan kondisi bisnis saat ini dan tujuan Anda dalam melakukan analisis?

Misalnya, jika ingin tahu apakah bisnis Anda mampu membayar kewajiban jangka pendek, tentu Anda perlu fokus pada rasio likuiditas.

Tapi kalau ingin tahu seberapa efisien bisnis Anda dalam mengelola aset, maka rasio aktivitas jadi sorotan utama.

Namun perlu diingat, analisis rasio keuangan yang andal hanya bisa dilakukan jika laporan keuangan Anda tersusun dengan benar dan mencerminkan kondisi aktual bisnis.

Inilah mengapa proses pencatatan dan pelaporan keuangan secara manual seringkali menjadi jebakan. Bukan hanya menyita waktu, tapi juga rawan kesalahan.

Satu angka salah catat, bisa membuat seluruh rasio jadi bias—dan keputusan bisnis jadi keliru.

Solusinya? Gunakan software akuntansi yang bukan cuma membantu membuat laporan keuangan, tapi juga langsung menghitung dan menampilkan rasio-rasio penting secara otomatis.

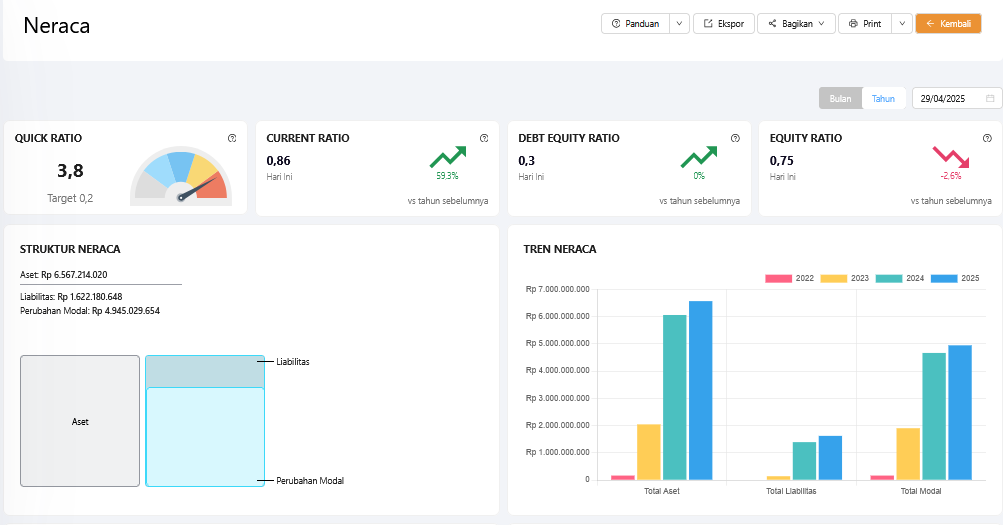

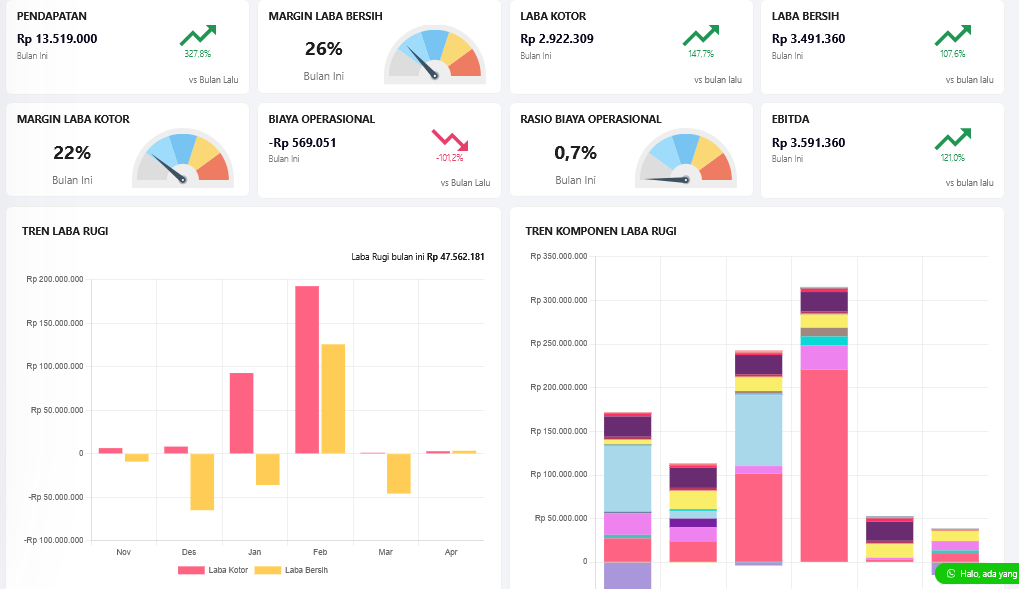

Seperti yang tersedia di Kledo, di mana Anda bisa langsung melihat rasio profitabilitas, margin laba, EBITDA, hingga tren grafik yang interaktif dan informatif.

Salah satunya, fitur grafik rasio keuangan di laporan laba rugi berikut ini:

Tanpa perlu rumus rumit atau buka file Excel berlembar-lembar, Anda bisa memahami keuangan bisnis hanya dalam beberapa klik.

Grafik rasio keuangan di Kledo juga memperlihatkan pergerakan kinerja bisnis Anda dari waktu ke waktu, sehingga Anda bisa lebih cepat mengambil keputusan berbasis data.

Dan kabar baiknya: Anda bisa mencoba semua fitur ini secara gratis. Tidak perlu ribet, cukup daftar dan mulai kelola keuangan Anda dengan lebih profesional di tautan ini.

- 6 Aplikasi Stok Barang Terbaik untuk Bisnis Tahun 2025, Praktis! - 30 Juni 2025

- Penghitungan PPN Kurang atau Lebih Bayar dan Penyebabnya - 24 Juni 2025

- Rasio Perolehan Modal: Rumus, Kalkulator, dan Contoh Kasus - 19 Juni 2025