Perusahaan menggunakan berbagai alat dan perhitungan untuk menentukan apakah mereka memiliki kondisi keuangan yang baik. Salah satu ukurannya adalah average collection period atau rata-rata periode penagihan yang dibutuhkan bisnis Anda untuk dibayar oleh pelanggan.

Hal ini membantu bisnis Anda memastikan bahwa bisnis Anda memiliki cukup uang tunai untuk memenuhi kewajiban keuangannya.

Memahami apa itu average collection period dan cara menghitungnya dapat membantu menentukan apakah perusahaan Anda perlu melakukan perbaikan untuk tetap berada dalam kondisi yang baik.

Dalam artikel ini, kami akan menjelaskan apa itu average collection period, bagaimana cara menghitungnya, dan memberikan contohnya.

Apa yang Dimaksud dengan Average Collection Period ?

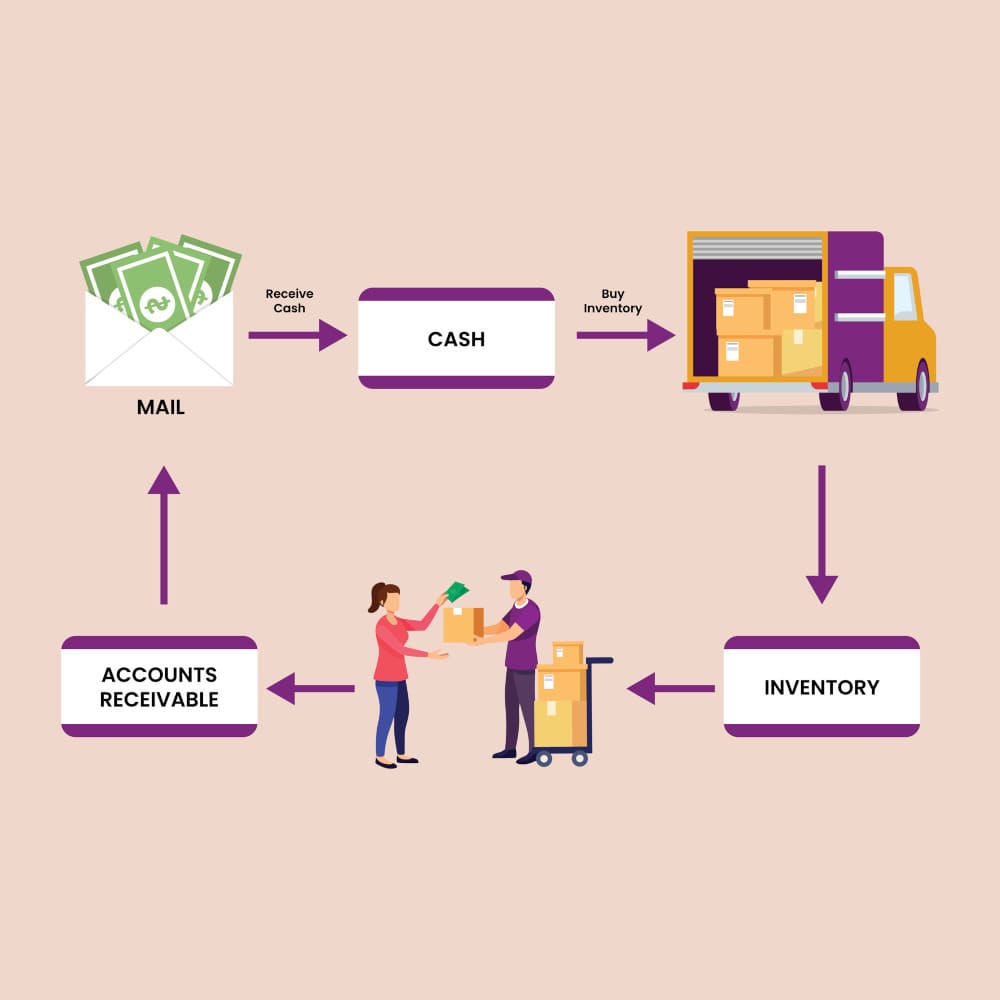

Average collection period atau rata-rata periode penagihan adalah jumlah rata-rata waktu yang dibutuhkan perusahaan untuk menerima pembayaran dari pelanggannya.

Misalnya, jika Anda membayar sebuah produk menggunakan kartu kredit, jumlah uang yang harus dibayarkan kepada perusahaan adalah piutang usaha. Waktu yang dibutuhkan perusahaan untuk menerima pembayaran Anda adalah average collection period .

Perusahaan menggunakannya untuk menentukan apakah mereka memiliki kemampuan finansial untuk memenuhi kewajibannya.

Periode penagihan harus dihitung secara akurat untuk menentukan seberapa baik kinerja bisnis secara finansial dan untuk mengetahui apakah mereka menjaga kelancaran operasional.

Baca juga: Accrued Interest: Pengertian, Rumus, dan Penjurnalannya dalam Akuntansi

Bagaimana Cara Menghitung Average Collection Period?

Setelah mengetahui artinya , Anda dapat menentukan apakah ada perubahan yang perlu dilakukan dan bagaimana cara terbaik untuk melanjutkannya.

Berikut adalah cara menghitungnya rata-rata durasi periode penagihan:

1. Tentukan perputaran piutang usaha

Akan sangat bermanfaat untuk melihat persamaan perputaran piutang dalam menghitung average collection period. Perputaran piutang atau accounts receivables turnover ditentukan dengan membagi total pendapatan penjualan kredit Anda dengan saldo piutang.

Ingatlah bahwa saldo piutang mengacu pada penjualan yang belum dibayar.

2. Menghitung average collection period

Anda kemudian dapat menghitung rata rata periode penagihan . Untuk melakukannya, ambil saldo piutang rata-rata dan bagi dengan total pendapatan penjualan.

Setelah Anda mendapatkan angka tersebut, kalikan dengan 365. Ini karena jangka waktunya adalah satu tahun. Ini akan menghasilkan Average collection period Anda.

Rumus average collection period:

(Saldo piutang / total pendapatan penjualan) x 365

Penting untuk dicatat bahwa average collection period akan sangat bergantung pada perusahaan itu sendiri. Sebagai contoh, jika Anda bekerja di perusahaan yang memiliki penjualan musiman, seperti bisnis ritel, maka hasil yang Anda dapatkan akan terpengaruh.

Oleh karena itu, Anda mungkin perlu memodifikasi rumus agar sesuai dengan kebutuhan perusahaan Anda.

Memahami apa arti dari periode penagihan yang rendah atau tinggi akan memberi Anda gambaran tentang posisi perusahaan Anda secara finansial dan memproyeksikan apa yang harus mereka tingkatkan untuk menghindari tantangan di masa depan.

Baca juga: Fiscal Year (Tahun Fiskal): Pengertian, Cara Memilih dalam Bisnis, dan Contohnya

3. Menafsirkan average collection period Anda

Average collection period Anda bisa jadi rata-rata, rendah atau tinggi. Mengetahui di mana posisi perusahaan Anda dan apa artinya dapat membantu Anda di masa depan.

Berikut adalah arti dari periode penagihan yang rendah dan tinggi:

Periode penagihan rendah

Periode penagihan yang rendah umumnya dianggap menguntungkan. Ini berarti perusahaan tidak membutuhkan waktu lama untuk mengubah saldo piutang menjadi arus kas.

Mereka menagih pembayaran dari pelanggan dengan lebih mantap dan efisien. Hal ini dapat menyiratkan bahwa mereka memiliki kebijakan kredit yang ketat.

Periode penagihan yang tinggi

Periode penagihan yang tinggi mengindikasikan perusahaan menagih pembayaran dengan lebih lambat. Namun, hal ini tidak selalu mencerminkan tindakan perusahaan.

Periode penagihan yang tinggi dapat berarti pelanggan meluangkan waktu untuk membayar tagihan mereka. Hal ini dapat menjadi indikasi kebijakan kredit yang lebih longgar.

Perusahaan dengan periode penagihan yang tinggi harus mempertimbangkan untuk menjadi lebih ketat dalam hal kebijakan kredit mereka dengan meningkatkan ekspektasi pembayaran, menjalankan pemeriksaan kredit atau dengan cara lain.

Untuk memperbaiki hal ini dan menghindari masalah di masa depan, sebaiknya atasi periode penagihan yang tinggi secepat mungkin.

Baca juga: Mengenal Days Payable Outstanding (DPO) dalam Manajemen Arus Kas

Contoh Menghitung Average Collection Period

Untuk memastikan Anda menghitung rata-rata periode pengahihan dengan benar, pertimbangkan contoh-contoh perhitungan Average collection period berikut ini:

Contoh periode rata-rata

Anda bekerja sebagai akuntan di sebuah perusahaan yang memiliki saldo piutang usaha rata-rata tahunan sebesar 100.000.000. Selama periode ini, perusahaan mencatat penjualan bersih sebesar 1.000.000.000.

Ingatlah bahwa Anda harus membagi saldo piutang rata-rata dengan pendapatan penjualan dan mengalikannya dengan periode waktu. Dalam hal ini, katakanlah periode waktunya tahunan.

Anda kemudian akan melakukan hal berikut: (100.000.000. / 1.000.000.000) x 365. Ini akan memberi Anda Average collection period 36,5 hari. Mengingat Average collection period adalah 30 hari, ini adalah periode penagihan yang layak.

Contoh periode tinggi

Toko pakaian Anda memiliki saldo piutang usaha rata-rata tahunan sebesar 5.000.000. Selama periode ini, perusahaan mencatat total penjualan bersih tahunan sebesar 30.000.000.

Mulailah dengan membagi saldo piutang rata-rata dengan total pendapatan penjualan dalam periode waktu tersebut.

Dalam hal ini, ini adalah periode tahunan, jadi Anda akan menggunakan 365. Anda kemudian akan melakukannya: (5.000.000 / 30.000.000) x 365. Ini akan memberi Anda rata-rata periode penagihan 60,83 hari.

Ini akan dianggap sebagai periode yang agak tinggi dan toko pakaian harus mempertimbangkan untuk memperketat kebijakan kreditnya untuk memperpendek rentang waktu ini.

Contoh periode rendah

Sebuah toko roti memiliki saldo piutang rata-rata sebesar 4.000.000 untuk tahun ini. Selama tahun tersebut, toko roti tersebut memiliki total penjualan bersih sebesar 100.000.000.

Bagilah saldo piutang rata-rata sebesar 4.000.000 dengan pendapatan penjualan sebesar 100.000.000 dan kalikan dengan 365.

Hal ini akan menghasilkan average collection period 14,6 hari. Hal ini mencerminkan periode penagihan yang rendah.

Jadi toko ini dipandang optimal. Hal ini juga berarti toko roti memiliki perputaran yang cepat dalam mengubah saldo piutang menjadi arus kas.

Baca juga: Pahami Analisis Arus Kas (Cash Flow Analysis) untuk Bisnis

Apa Pentingnya Average Collection Period?

Mengetahui rata-rata periode penagaihan memungkinkan bisnis Anda untuk:

1. Menjaga likuiditas

Jelas, sangat penting bagi perusahaan untuk menerima pembayaran atas barang atau jasa yang diberikan secara tepat waktu.

Hal ini memungkinkan perusahaan untuk mempertahankan tingkat likuiditas, yang memungkinkannya membayar pengeluaran segera dan mendapatkan gambaran umum tentang kapan perusahaan dapat melakukan pembelian yang lebih besar.

2. Merencanakan biaya masa depan dan menjadwalkan pengeluaran potensial

Angka average collection period juga penting dari perspektif waktu untuk membantu perusahaan menyiapkan rencana yang efektif untuk menutupi biaya dan menjadwalkan pengeluaran potensial untuk pertumbuhan lebih lanjut.

Untuk alasan yang jelas, semakin kecil average collection period , semakin baik bagi perusahaan. Ini berarti bahwa klien perusahaan membutuhkan waktu yang lebih singkat untuk membayar tagihan mereka.

Cara lain untuk melihatnya adalah Average collection period yang lebih rendah berarti perusahaan menagih pembayaran lebih cepat.

Periode penagihan yang cepat mungkin tidak selalu menguntungkan karena itu bisa berarti perusahaan memiliki aturan pembayaran yang ketat.

Aturan tersebut mungkin berhasil untuk beberapa klien. Namun, persyaratan penagihan yang lebih ketat dapat membuat beberapa pelanggan menjauh, membuat mereka mencari perusahaan dengan barang atau jasa yang sama dan aturan pembayaran yang lebih lunak atau opsi pembayaran yang lebih baik.

Baca juga: Price to Earning (PE) Rasio: Pengertian, Cara Hitung, dan Manfaatnya

Bagaimana Cara Mempersingkat Average Collection Period Anda?

Jika Anda menemukan nilai yang sangat tinggi saat menghitung average collection period , Anda harus mencari cara untuk menguranginya. Berikut adalah cara-cara untuk mempersingkat periode penagihan tanpa kehilangan pelanggan.

1. Menganalisis dan mengoptimalkan arus kas

Arus kas menentukan setiap langkah yang Anda ambil dalam bisnis Anda. Dalam satu bulan, akan ada titik tertinggi dan terendah untuk arus kas. Analisislah dengan lebih baik dan optimalkan hutang Anda berdasarkan hal tersebut.

Jadwalkan pembayaran besar Anda pada hari-hari ketika arus kas terlihat meningkat. Sesuaikan piutang Anda sejalan dengan proses ini dan kelola kedua bagian pembayaran secara strategis.

2. Tawarkan diskon

Diskon selalu menjadi peluang yang menarik untuk meningkatkan penjualan dan mendorong pelanggan untuk membayar. Anda dapat menyusun strategi kampanye diskon Anda berdasarkan jangka waktu pembayaran.

Misalnya, pelanggan yang membayar dalam waktu 15 hari sejak tanggal pembelian dapat memanfaatkan diskon 10%. Atau sebagai alternatif, Anda dapat memeberikan denda kepada klien atau pelanggan yang terlambat membayar dengan biaya keterlambatan yang signifikan.

Baca juga: Pengertian Analisis Operasional, Cara Kerja, Manfaat, dan Tips Melakukannya

3. Mempersingkat waktu pemrosesan bank

Metode pembayaran tertentu membutuhkan waktu yang lebih lama untuk memproses dan menyelesaikan pembayaran. Jika Anda menerima cek, diperlukan waktu dua hingga tiga hari kerja untuk mengumpulkan uang. Demikian pula, bank menunda pembayaran selama beberapa jam atau sehari.

Ketika pelanggan mengambil langkah untuk melakukan pembayaran, menunggu waktu pemrosesan berakhir tidaklah baik bagi keduanya. Dengan bantuan sistem pembayaran modern, Anda dapat menghilangkan waktu tersebut.

4. Menerapkan kebijakan penagihan

Pelajari klien Anda dan kebijakan pembayarannya dan cari hal yang mungkin bisa perbaiki. Pelanggan sering kali salah memahami persyaratan atau menggunakan pernyataan yang tidak jelas untuk kepentingan mereka.

Terapkan persyaratan pembayaran yang ketat dan komunikasikan hal yang sama dengan pelanggan Anda saat ini dan yang akan datang. Lihatlah analisis average collection period dan kurangi waktu penagihan.

5. Menyederhanakan pembuatan faktur pelanggan

Kirim faktur secara otomatis tepat waktu untuk menerima pembayaran tepat waktu. Ada software otomatis yang menyederhanakan proses pengiriman faktur, salah satunya adalah software akuntansi Kledo.

Dengan menggunakan Kledo, Anda bisa dengan mudah dan membuat faktur dan langsun dikirim ke email atau nomor Whatsapp pelanggan Anda.

Selain itu, setiap transaksi yang terjadi akan otomatis tercatat dalam sistem pembukuan Kledo sehingga memudahkan Anda dalam membuat dan menganalisis laporan keuangan

Jadi, Anda dapat menerima pembayaran dengan cepat dan mengirim pengingat tanpa perlu bersusah payah.

Jika Anda tertarik, Anda bisa mencoba menggunakan Kledo secara gratis selama 14 hari melalui tautan pada gambar di bawah ini:

Baca juga: Biaya Non Operasional Akuntansi: Jenis dan Contoh Pencatatannya

Kesimpulan

Sering melakukan analisis dan penghitungan average collection period sangat penting sebagai upaya untuk menyusun strategi penagihan dan meningkatkan likuiditas dalam bisnis Anda.

Setiap tahun, lebih dari 40% usaha kecil gagal karena tidak memiliki dana yang cukup dan masalah arus kas.

Mempelajari cara menghitung periode penagihan rata-rata akan membantu tim piutang Anda untuk mengetahui posisi mereka dan mengambil tindakan untuk memperpendek skor mereka.

Selain itu, pastikan Anda menggunakan tools modern untuk meningkatkan efisiensi dari proses pencatatan dan pengelolaan keuangan secara menyeluruh.

Anda bisa mencoba untuk menggunakan software akuntansi Kledo secara gratis selama 14 hari melalui tautan ini.

- 6 Aplikasi Stok Barang Terbaik untuk Bisnis Tahun 2025, Praktis! - 30 Juni 2025

- Penghitungan PPN Kurang atau Lebih Bayar dan Penyebabnya - 24 Juni 2025

- Rasio Perolehan Modal: Rumus, Kalkulator, dan Contoh Kasus - 19 Juni 2025