Apa itu payback period? Dan bagaimana rumus payback period? Payback period adalah jumlah waktu yang dibutuhkan bisnis untuk mengembalikan dana yang diinvestasikan atau mencapai titik impas. Ini sangat berguna ketika memutuskan apakah akan menginvestasikan dana dalam proyek baru.

Payback period adalah waktu yang dibutuhkan bisnis Anda untuk mengembalikan dana yang diinvestasikan.

Misalnya, jika bisnis Anda sedang mempertimbangkan untuk meningkatkan peralatan jalur perakitan, Anda akan menghitung periode pengembalian modal untuk menentukan berapa lama waktu yang dibutuhkan untuk mengembalikan dana yang digunakan untuk membeli peralatan tersebut.

Artikel ini akan menjelaskan apa itu payback period dan memberi Anda rumus untuk menghitungnya.

Pengertian Payback Period

Payback Period (PBP) adalah teknik penilaian investasi yang menunjukkan jumlah waktu yang dibutuhkan oleh investasi untuk memulihkan investasi awal atau pokok.

Jenis analisis ini memungkinkan perusahaan untuk membandingkan peluang investasi alternatif dan memutuskan proyek yang mengembalikan investasinya dalam waktu singkat jika kriteria itu penting bagi mereka.

Misalnya, sebuah perusahaan dapat memutuskan untuk berinvestasi dalam aset dengan biaya awal Rp. 1 juta. Selama lima tahun ke depan, perusahaan menerima arus kas positif yang berkurang seiring waktu.

Mirip dengan analisis titik impas, PBP merupakan metrik penting, terutama bagi pemilik usaha kecil yang mungkin tidak memiliki arus kas yang tersedia untuk mengikat dana selama beberapa tahun.

Menggunakan metode pengembalian sebelum membeli aset mahal memberi pemilik bisnis informasi yang mereka butuhkan untuk membuat keputusan yang tepat untuk bisnis mereka.

Menghitung PBP juga berguna dalam peramalan keuangan, di mana Anda dapat menggunakan rumus arus kas bersih untuk menentukan seberapa cepat Anda dapat mengembalikan investasi awal Anda.

Baik Anda menggunakan software akuntansi dalam bisnis Anda atau menggunakan sistem akuntansi manual, Anda dapat dengan mudah menghitung periode pengembalian modal Anda.

Jenis Payback Period

Ada dua jenis periode pengembalian yang populer digunakan yaitu:

Payback Period Tanpa Diskon

Ini adalah periode pengembalian umum. Ini tidak memperhitungkan nilai waktu uang saat menghitung waktu yang dibutuhkan untuk memulihkan biaya investasi awal.

Payback Period Diskon

Discounted payback period adalah waktu yang dibutuhkan untuk memulihkan biaya awal investasi, tetapi dihitung dengan mendiskontokan semua arus kas masa depan. Metode penghitungan ini memang memasukkan nilai waktu uang ke dalam akun.

Baca juga: Strategi Pengembangan Bisnis: Pengertian Lengkap dan Tahapannya

Rumus Payback Period

Ditulis sebagai rumus, perhitungan periode pengembalian juga bisa terlihat seperti ini:

Rumus Payback Period = Investasi Awal / Payback Tahunan

Misalnya, bayangkan sebuah perusahaan menginvestasikan Rp. 200.000 dalam peralatan manufaktur baru yang menghasilkan arus kas positif sebesar Rp. 50.000 per tahun.

Rumus Payback Period = Rp. 200.000 / Rp. 50.000

Dalam hal ini, periode pengembaliannya adalah 4 tahun karena 200.000 dibagi 50.000 adalah 4. Seperti yang disebutkan, semakin pendek periode pengembalian, semakin diinginkan investasi, sehingga investasi jangka panjang dapat ditolak oleh tim keuangan atau manajemen Anda yang tidak ingin terikat dengan kewajiban keuangan begitu lama.

Anda bisa mendapatkan gambaran tentang periode pengembalian terbaik dengan membandingkan semua investasi yang Anda pertimbangkan, dan memilih yang terpendek.

Umumnya, periode pengembalian yang lama ditentukan oleh tingkat kenyamanan Anda sendiri – selama Anda melunasi satu investasi, Anda akan kurang dapat berinvestasi dalam peluang yang lebih baru dan menjanjikan.

Baca juga: Cara Mudah Membuat Laporan Keluar Masuk Barang

Fungsi Rumus Payback Period

Rumus payback period pengembalian memiliki beberapa fitur unik yang menjadikannya alat penilaian yang disukai. Beberapa di antaranya adalah-

- Rumus ini adalah salah satu cara termudah bagi bisnis untuk memahami waktu yang dibutuhkan operasi mereka untuk mencapai titik impas (di mana tidak ada untung dan tidak ada kerugian).

- Metode ini sangat cocok untuk usaha kecil dengan saldo kas kecil, karena merupakan formula sederhana yang membutuhkan informasi minimal dan mendasar.

- Dari berbagai faktor yang mempengaruhi kemampuan bisnis untuk mencapai titik impas, hal ini paling berfokus pada kecepatan pemulihan investasi.

Baca juga: Pengertian, Sejarah, Manfaat, Jenis, dan Contoh Proses Bisnis

Kelebihan dan Kekurangan Rumus Payback Period

Kelebihan

- Seperti disebutkan sebelumnya, ini adalah cara paling mudah untuk menghitung waktu yang dibutuhkan untuk mencapai titik impas.

- Formula ini dapat diterapkan pada semua jenis proyek, terlepas dari durasi waktu, ukuran modal, dll.

Kekurangan

- Tidak cukup komprehensif untuk membuat keputusan investasi akhir. Payback Period (PBP) seharusnya hanya dianggap sebagai salah satu metode pertama untuk menilai investasi pesaing. Ini dapat digunakan sebagai alat penyaringan awal untuk memasukkan dan menghilangkan proyek-proyek tertentu, tetapi tidak tepat sebagai dasar untuk membuat keputusan investasi yang canggih.

- Berfokus pada waktu saja daripada keuntungan. Metode Penilaian Investasi ini hanya berfokus pada waktu dan bukan pada keuntungan yang merupakan tujuan utama dari sebagian besar bisnis yang mencari keuntungan. Payback Period (PBP) tidak mengukur sama sekali profitabilitas keseluruhan proyek. Terlalu banyak konsentrasi pada jangka pendek dapat menyebabkan manajer bisnis menolak beberapa investasi yang sangat menguntungkan hanya karena mereka membutuhkan waktu lebih lama untuk membayar kembali modal awal yang diinvestasikan. Oleh karena itu, ini dapat mendorong pendekatan investasi jangka pendek – berfokus pada manfaat jangka pendek sambil mengabaikan potensi keuntungan jangka panjang.

- Mengabaikan semua Arus Kas Bersih setelah investasi dilunasi. Laba bersih di masa depan, karenanya uang tunai, yang diperoleh setelah tanggal pengembalian tidak diperhitungkan. Dalam metode Payback Period (PBP), Arus Kas Bersih dianggap sebagai pra-pembayaran atau pasca-pembayaran dengan yang terakhir diabaikan. Namun, mungkin saja suatu investasi memberikan pengembalian modal yang sangat cepat di awal, tetapi kemudian tidak menawarkan Arus Kas Bersih lainnya, atau jumlah yang sangat terbatas.

Baca juga: 10 Teknik Promosi yang Mudah Digunakan Pemilik Bisnis

Contoh Soal Rumus Payback Period

Cathy saat ini memiliki bisnis manufaktur kecil yang memproduksi 5.000 syal kasmir setiap tahun. Namun, jika Cathy membeli mesin yang lebih efisien, dia akan mampu memproduksi 10.000 syal setiap tahun. Menggunakan mesin baru diharapkan menghasilkan arus kas tambahan $ 150.000 setiap tahun saat digunakan.

Mesin baru akan menelan biaya $350.000 untuk dibeli, dan Cathy tidak ingin dananya terikat lebih dari tiga tahun. Mari kita hitung periode pengembalian untuk melihat berapa lama waktu yang dibutuhkan Cathy untuk mengembalikan investasinya:

$350.000 : $150.000 = 2,3 tahun

Hasilnya berarti Cathy dapat memperoleh kembali investasi awalnya dalam waktu kurang dari dua tahun. Itu kurang dari kebutuhannya selama tiga tahun, jadi Cathy melanjutkan dan membeli mesin itu di awal tahun.

Sementara perhitungan periode pengembalian adalah alat yang berguna untuk pengambilan keputusan, ada banyak hal yang tidak dibahas, seperti pengeluaran modal dan arus kas operasi secara keseluruhan, yang juga harus dimasukkan dalam proses pengambilan keputusan.

Baca juga: Pengertian, Jenis, dan Tujuan Kegiatan Produksi

Cara Menghitung Rumus Payback Period di Excel

Tanpa basa-basi lagi, mari kita mulai menghitung periode pengembalian di Excel.

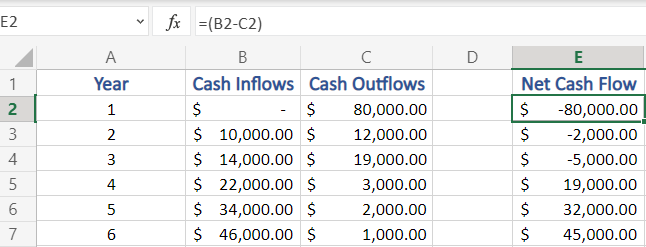

Langkah 1. Kumpulan Data

- Masukkan data keuangan di lembar kerja Excel Anda.

- Jika data Anda berisi Arus Kas Masuk dan Arus Kas Keluar, hitung “Arus Kas Bersih” atau “Arus Kas Kumulatif” dengan menerapkan rumus:

- = Arus Kas Masuk – Arus Kas , seperti yang ditunjukkan di bawah ini dalam contoh kami [B2-C2]

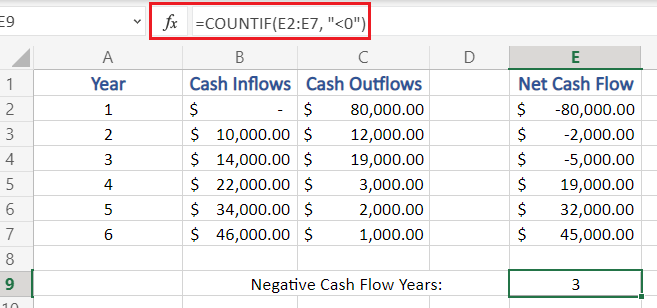

Langkah 2. Titik Impas –dan Jumlah Tahun dengan Arus Kas Negatif

Sekarang, saat Anda memasukkan nilai data dan menghitung Arus Kas Bersih, mari kita mulai dengan langkah-langkah utama:

- Kita perlu menghitung Jumlah Tahun di mana Arus Kas Negatif (-)

- Untuk melakukan ini, kami menggunakan fungsi COUNTIF sebagai berikut: COUNTIF({semua nilai dalam kolom arus kas}, “{cek}”)

- Di sini, dalam contoh kami, kami menerapkan ini sebagai, dengan memilih semua nilai data di kolom Arus Kas Bersih dan kemudian memeriksa yang kurang dari 0(<0) dengan rumus COUNTIF(E2:E7, “<0”)

Ketika arus kas kumulatif melebihi investasi awal, itu disebut sebagai titik impas proyek (Titik impas adalah titik tidak untung dan tidak rugi). Waktu yang dibutuhkan untuk mencapai (tahun) titik impas adalah Payback Period.

Tapi periode Payback ini adalah perkiraan dan tidak tepat. Untuk menghitung periode pengembalian yang tepat, kami menerapkan langkah-langkah selanjutnya.

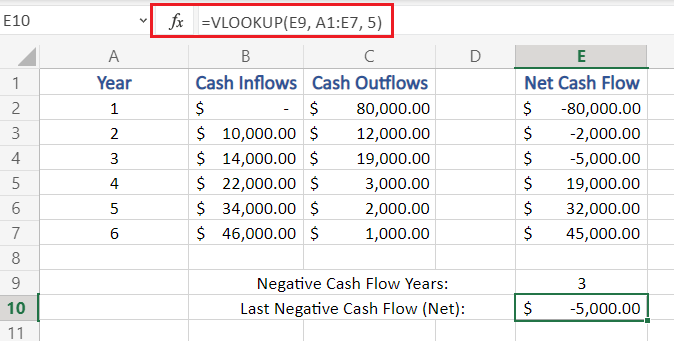

Langkah 3. Arus Kas Negatif Terakhir

- Sekarang, kita menghitung arus kas negatif yang paling baru, dengan kata lain arus kas negatif terakhir atau terakhir.

- Meskipun kita mungkin melihat kolom Arus Kas Bersih dan menemukannya, tetapi di sini dalam contoh kita, kita akan melakukan hal yang sama menggunakan fungsi di Excel

- Untuk menemukan arus kas negatif terakhir, kami menggunakan fungsi VLOOKUP, yang membutuhkan tiga argumen dengan rumus VLOOKUP(Nilai pencarian, Array tabel(lengkap), Indeks kolom)

- Nilai Pencarian adalah nilai yang dari hitungannya akan kita cari (di sini, tahun arus kas negatif – di sel E9)

- Larik tabel adalah pemilihan nilai seluruh tabel (di sini, A1:E7)

- Indeks Kolom adalah indeks dari kolom di mana kita perlu menemukan nilai kita (di sini, kolom ke-5) = VLOOKUP(E9, A1:E7, 5)

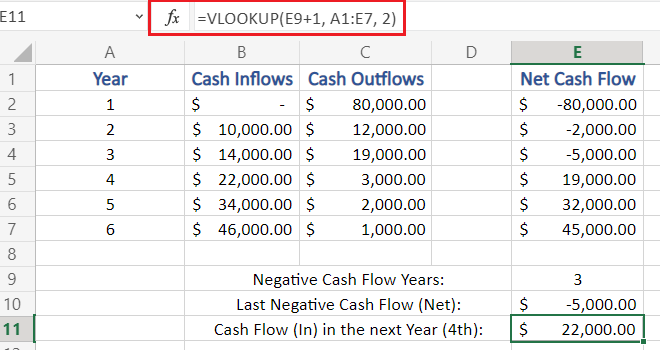

Langkah 4. Arus Kas di Tahun Depan

- Sekarang kita menghitung estimasi Arus Kas untuk tahun depan.

- Seperti rumus yang digunakan pada langkah sebelumnya, kita perlu membuat beberapa modifikasi dengan rumus = VLOOKUP(Nilai pencarian + 1, Array tabel(lengkap), Indeks kolom)

- Nilai pencarian bertambah 1 karena kita perlu mendapatkan arus kas tahun depan

- Juga, sekarang kita perlu mencari di kolom Arus Masuk, (kolom ke-2) =VLOOKUP(E9+1, A1:E7, 2)

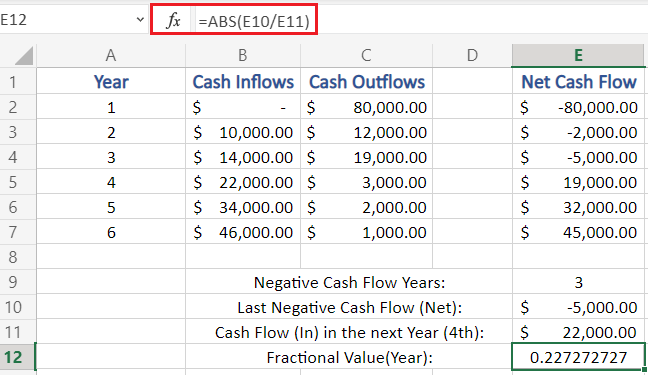

Langkah 5. Nilai Tahun Pecahan (bulan)

- Hitung nilai pecahan tahun

- Nilai pecahan ini dihitung sebagai (Arus Kas Negatif Terakhir / Arus Kas di Tahun Depan)

- Nilai pecahan ini digunakan untuk mengetahui jumlah bulan yang tepat untuk periode pengembalian modal.

- Karena nilai pecahan mewakili bulan dalam satu tahun, itu tidak boleh negatif, oleh karena itu, kami menggunakan fungsi absolut – ABS = ABS(arus kas negatif terakhir/arus kas tahun depan)

Dalam contoh kita, nilai pecahan dihitung sebagai: =ABS(E10/E11)

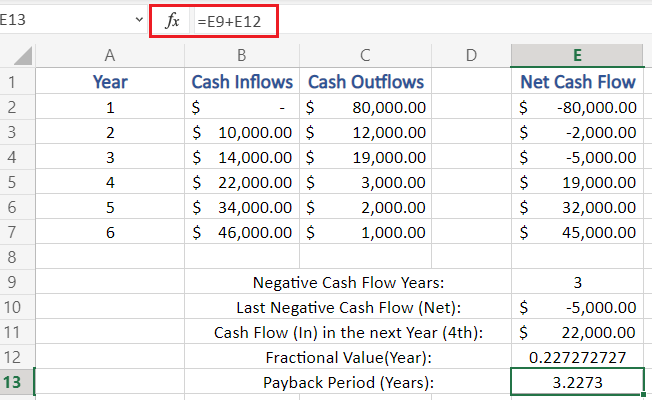

Langkah 6. Total Payback Period

- Langkah Terakhir, seperti sekarang kami telah menghitung tahun arus kas negatif (tahun untuk mencapai titik impas) dan nilai pecahan (tahun/bulan periode pengembalian yang tepat)

- Untuk menghitung Periode Pengembalian Aktual dan Akhir dengan rumus =Tahun Arus Kas Negatif + Nilai Pecahan

- yang, ketika diterapkan dalam contoh kita =E9 + E12 = 3,2273, Ini berarti akan memakan waktu 3 tahun dan 2 bulan (perkiraan) untuk investasi kami ke modal untuk mulai memberikan hasil.

Kesimpulan

Demikian penjelasan menganai rumus payback period dan panduan menghitungnya di excel. Selain menggunakan Excel, And ajuga bisa menghitung payback period secara otomatis di software akuntansi seperti Kledo.

Kledo merupakan software berbasis cloud yang memiliki lebih dari 30 fitur akuntansi seperti invoice, purchase, manajemen stok, otomatisasi laporan keuangan dan beragam fitur terbaik lainnya.

Jadi, tunggu apalagi? Yuk beralih gunakan Kledo sekarang juga! Anda juga bisa mencoba Kledo secara gratis selama 14 hari melalui link ini.

- Akuntansi Lingkungan: Tujuan, Manfaat, dan Penerapannya - 2 Februari 2026

- Reservasi Adalah: Pengertian, Tujuan, dan Perannya Bisnis - 2 Februari 2026

- Jurnal Umum: Fungsi, Elemen, Contoh, dan Cara Membuatnya - 30 Januari 2026