Account receivable, atau piutang usaha, merupakan salah satu komponen keuangan yang penting dalam operasi bisnis. Piutang usaha ini dapat muncul ketika terjadi transaksi penjualan dengan pelanggan, namun pelanggan belum membayar barang atau jasa yang mereka beli.

Dalam operasinya, piutang harus dikelola dengan baik supaya tidak mengganggu kelancaran arus kas bisnis. Terutama bagi bisnis kecil, jika banyak pelanggan yang gagal membayar piutang, tentu bisa menyebabkan arus kas macet yang berbahaya bagi kelangsungan bisnis.

Pada artikel ini, kami akan membahas secara lengkap apa itu account receivable, jenis-jenisnya, bagaimana bentuk jurnalnya, serta prosedur penagihannya.

Pengertian Account Receivable

Account receivable atau piutang merujuk pada jumlah uang yang harus diterima oleh suatu perusahaan dari pelanggan atau pihak lainnya sebagai akibat dari penjualan barang atau jasa.

Piutang terjadi ketika perusahaan memberikan barang atau jasa kepada pelanggan, namun pembayaran belum diterima sepenuhnya atau belum dilakukan.

Dalam konteks akuntansi, account receivable adalah aset perusahaan karena mencerminkan uang yang diharapkan akan diterima di masa depan.

Intinya, piutang usaha adalah uang yang harus dibayarkan oleh pelanggan atau klien bisnis atas barang atau jasa yang telah disediakan tetapi belum dibayar.

Dengan kata lain, piutang mewakili kredit yang diberikan oleh bisnis kepada pelanggannya, dan pelanggan diharapkan menyelesaikan pembayaran terutang ini dalam jangka waktu tertentu, biasanya dalam tempo 30, 60, atau 90 hari.

Baca juga: Penerapan Kebijakan Akuntansi yang Baik pada Perusahaan

Jenis-Jenis Account Receivable

Dalam bisnis dikenal empat jenis piutang yang meliputi:

1. Piutang usaha

Piutang usaha adalah jumlah utang pelanggan atas penjualan barang atau jasa sebagai bagian dari kegiatan usaha normal.

2. Piutang non-usaha

Piutang non-usaha mencakup jumlah utang kepada bisnis yang tidak terkait langsung dengan operasi intinya. Contohnya termasuk pengembalian pajak, piutang bunga, atau penggantian biaya dari pihak ketiga.

3. Piutang dengan jaminan

Piutang dengan jaminan artinya bisnis memegang aset atau jaminan jangka panjang dan pendek sebagai jaminan jika pelanggan gagal membayar.

4. Piutang tanpa jaminan

Piutang tanpa jaminan tidak memiliki jaminan khusus apa pun, sehingga lebih berisiko bagi bisnis jika tidak dibayar.

Komponen Account Receivable

Account receivable terdiri dari berbagai komponen yang membentuk struktur piutang secara keseluruhan. Komponen-komponen ini meliputi:

1. Invoicing

Invoicing adalah proses pembuatan tagihan atau faktur untuk barang atau jasa yang diberikan kepada pelanggan. Komponen ini mencakup rincian seperti jumlah jatuh tempo, syarat pembayaran, tanggal jatuh tempo, dan informasi relevan lainnya.

2. Syarat pembayaran

Syarat pembayaran menentukan periode kapan pelanggan diharapkan bisa menyelesaikan piutangnya.

Adapun syarat pembayaran yang umum digunakan bisnis meliputi Net 30, Net 60, dan Net 90, yang menunjukkan jumlah hari pembayaran harus dilakukan.

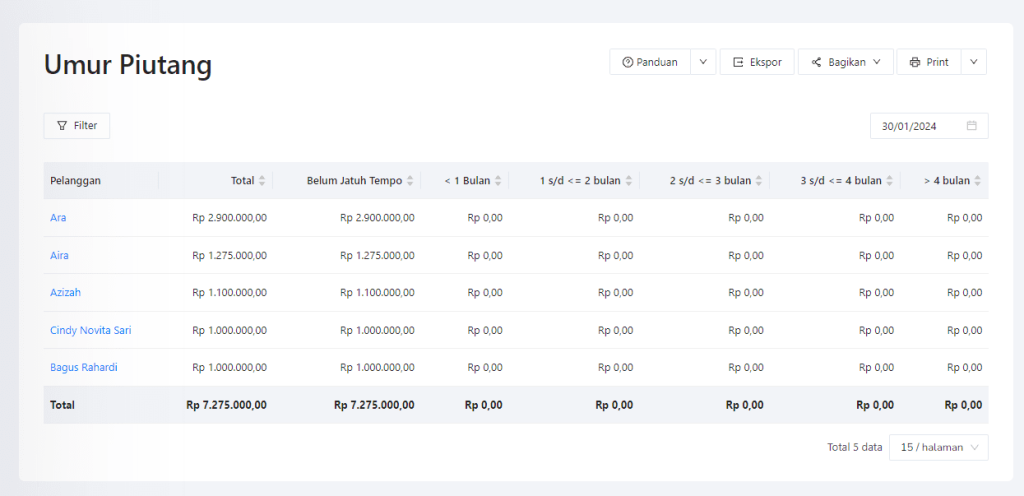

3. AR Aging

AR aging atau umur piutang mengacu pada pengkategorian faktur terutang berdasarkan jumlah hari telah jatuh tempo.

Hal ini membantu mengidentifikasi pembayaran mana yang tertunda dalam jangka waktu lama dan memerlukan tindakan segera.

4. Pengumpulan piutang

Pengumpulan merupakan proses tindak lanjut terhadap pelanggan untuk memastikan mereka melakaukan pembayaran tepat pada waktunya.

Hal ini bisa dilakukan dengan cara mengirimkan pengingat jatuh tempo, melakukan panggilan telepon, atau mempekerjakan agen penagihan untuk kasus-kasus tunggakan piutang yang parah.

5. Penyisihan piutang tak tertagih

Penyisihan piutang tak tertagih adalah sejumlah piutang yang disisihkan oleh bisnis untuk memperhitungkan kemungkinan beberapa pelanggan gagal membayar pembayaran mereka. Ini membantu dalam memperkirakan potensi kerugian akibat tidak tertagihnya piutang.

Dengan menyusun dan mengelola komponen-komponen ini secara efektif, bisnis dapat mengoptimalkan proses penagihan piutang dan memastikan stabilitas keuangan yang lebih baik.

Baca juga: Margin dan Markup: Pengertian, Perbedaan, dan Contohnya

Bentuk Jurnal Account Receivable

Bentuk jurnal piutang bisa berbeda-beda tergantung dari jenis transaksinya. Di bawah ini merupakan bentuk jurnal piutang dari beberapa jenis transaksi:

1. Jurnal piutang atas transaksi penjualan kredit

| Keterangan | Debit | Kredit |

|---|---|---|

| Piutang Usaha | XXX | |

| Penjualan | XXX |

2. Jurnal pelunasan piutang penjualan

| Ketarangan | Debit | Kredit |

|---|---|---|

| Kas/Bank | XXX | |

| Piutang Usaha | XXX |

3. Jurnal pelunasan piutang penjualan disertai diskon

| Ketarangan | Debit | Kredit |

|---|---|---|

| Kas/Bank | XXX | |

| Diskon Penjualan | XXX | |

| Piutang Usaha | XXX |

4. Jurnal untuk memindahkan diskon penjualan ke akun laba/rugi

| Keterangan | Debit | Kredit |

|---|---|---|

| Laba/Rugi | XXX | |

| Diskon Penjualan | XXX |

5. Jurnal untuk mencatat penjualan kredit sebagai piutang tak tertagih

| Keterangan | Debit | Kredit |

|---|---|---|

| Penyisihan Piutang Tak Tertagih | XXX | |

| Piutang Usaha | XXX |

6. Jurnal untuk memindahkan piutang tak tertagih ke akun laba/rugi

| Keterangan | Debit | Kredit |

|---|---|---|

| Laba/Rugi | XXX | |

| Penyisihan Piutang Tak Tertagih | XXX |

Baca juga: Chartered Financial Analyst: Syarat, Cara Daftar, dan Tanggungjawabnya

Contoh Kasus Pencatatan Account Receivable

Berikut ini contoh entri jurnal untuk piutang:

Sebuah perusahaan menjual produknya kepada pelanggan. Harga produknya adalah Rp100.000, ditambah pajak penjualan sebesar 11%, sehingga perusahaan membebankan biaya kepada pelanggan sebesar Rp111.000.

Entri jurnal akan mencatat debit untuk piutang usaha dengan total yang telah dibayar pelanggan, dan mencatat sisi kredit untuk akun hutang pajak penjualan dan pendapatan.

Untuk membuat entri jurnal ini, perusahaan mengatur setiap aspek transaksi ke dalam akun piutang, hutang pajak penjualan, dan pendapatan.

Perusahaan mencatat jumlah total yang dibayarkan sebesar Rp111.000 pada baris piutang usaha. Perusahaan memasukkan jumlah pajak penjualan Rp11.000, ke dalam baris hutang pajak penjualan. Terakhir, perusahaan mecatat total pendapatan produ Rp100.000, ke dalam baris pendapatan.

| Tanggal | Tertentu | Debit | Kredit |

|---|---|---|---|

| 10/08/2022 | Piutang usaha | 111.000 | |

| Hutang pajak penjualan | 11.000 | ||

| Pendapatan | 100.000 |

Baca juga: Contoh Buku Besar Pembantu Piutang dan Cara Membuatnya

Mengapa Account Receivable Penting?

Piutang memiliki peran yang krusial dalam keuangan bisnis dan dapat memberikan sejumlah manfaat penting. Berikut adalah beberapa alasan mengapa piutang sangat penting bagi bisnis:

Arus kas

Piutang adalah bentuk aset yang mencerminkan uang yang seharusnya diterima oleh perusahaan dari penjualan produk atau penyediaan layanan. Dengan mengelola piutang dengan baik, bisnis dapat menjaga arus kasnya agar tetap lancar dan stabil.

Pendapatan

Piutang mencerminkan pendapatan yang dihasilkan oleh penjualan produk atau layanan. Ini membantu perusahaan mengukur seberapa baik kinerja penjualannya dan memberikan gambaran tentang seberapa sukses bisnis dalam memperoleh pendapatan.

Ketahanan keuangan

Piutang juga dapat memberikan ketahanan keuangan bagi bisnis. Dengan memiliki tagihan yang belum dibayar, perusahaan dapat memanfaatkannya untuk memenuhi kewajiban keuangan atau mengatasi kebutuhan mendesak jika diperlukan.

Pembiayaan bisnis

Piutang dapat dijadikan sebagai kolateral untuk mendapatkan pembiayaan tambahan dari lembaga keuangan. Ini memberikan fleksibilitas finansial kepada perusahaan untuk melakukan investasi, ekspansi, atau memenuhi kebutuhan modal lainnya.

Pemantauan kinerja pelanggan

Melalui piutang, perusahaan dapat memantau perilaku pembayaran pelanggan. Ini membantu dalam mengevaluasi kualitas kredit pelanggan dan memutuskan apakah perlu diterapkan kebijakan kredit yang lebih ketat atau perlu dilakukan negosiasi pembayaran.

Baca juga: 10 Laporan Piutang Utama yang Harus Ada dalam Setiap Bisnis

Indikator untuk Mengukur Account Receivable

Mengingat betapa pentingnya piutang bagi bisnis, maka diperlukan indikator yang dapat mengukur bagaimana kinerja pengumpulan piutang yang selama ini dilakukan oleh bisnis.

Kinerja piutang dalam suatu bisnis dapat diukur dengan berbagai metrik, di antaranya adalah:

Days Sales Outstanding (DSO)

Days Sales Outstanding (DSO) mengukur jumlah hari rata-rata yang dibutuhkan bisnis untuk menagih pembayaran piutang setelah transaksi penjualan dilakukan. Indikator ini memberikan gambaran tentang seberapa efektif proses pengumpulan piutang.

Mengapa Days Sales Outstanding penting untuk bisnis kecil?

Bagi usaha kecil, kas merupakan raja bagi bisnis. DSO yang lebih rendah berarti bisnis mamup mengumpulkan pembayaran lebih cepat, meningkatkan arus kas, dan kemampuan bisnis untuk menutupi biaya operasional.

Sebaliknya, DSO yang tinggi bisa jadi mengindikasikan terjadinya inefisiensi dalam proses penagihan piutang, sehingga berpotensi menghambat modal yang dapat digunakan di tempat lain.

Cara menghitung DSO

Untuk menghitung DSO, gunakan rumus berikut:

DSO = (Total Account Receivable : Total Penjualan Kredit x Jumlah Hari dalam Periode

Turnover Ratio

Turnover ratio mengukur seberapa efektif bisnis dalam mengubah piutang menjadi uang tunai. Rasio ini dihitung dengan membagi penjualan kredit bersih dengan rata-rata piutang untuk periode tertentu.

Mengapa Turnover Ratio penting untuk bisnis?

Turnover ratio yang lebih tinggi menunjukkan bahwa bisnis mampu mengubah piutang menjadi uang tunai lebih cepat, yang umumnya berdampak positif bagi bisnis.

Hal ini menunjukkan bahwa bisnis bisa mengelola piutang secara efisien, yang dapat meningkatkan likuiditas dan membuat operasi menjadi lebih gesit.

Cara Menghitung Turnover Ratio

Untuk menghitung Turnover Ratio Piutang, gunakan rumus berikut:

Turnover Ratio = Penjualan Kredit Bersih : Rata-rata Piutang

Aging Accounts Receivable

Aging Accounts Receivable mengkategorikan piutang berdasarkan lamanya waktu faktur terutang. Dalam indikator ini, piutang akan dipecah menjadi “kelompok usia” tertentuseperti 0-30 hari, 31-60 hari, 61-90 hari, dll.

Mengapa Aging Accounts Receivable Penting untuk bisnis?

Aging Accounts Receivable akan membantu bisnis mengidentifikasi pelanggan yang berpotensi bermasalah dan mengidentifikasi siapa saja pelanggan selalu terlambat membayar.

Hal ini memungkinkan bisnis untuk bertindak proaktif dengan mengirimkan pengingat atau memulai prosedur penagihan untuk akun yang sudah lama jatuh tempo.

Indikator ini memberikan insight mendalam mengenai perilaku pembayaran pelanggan, yang menjadi informasi berharga dalam menjaga arus kas yang sehat.

Cara menghitung Aging Accounts Receivable

Gunakan buku besar piutang untuk mengkategorikan faktur terutang ke dalam kelompok usia. Sebagian besar software akuntansi seperti Kledo memilik fitur yang dapat memberikan laporan umur piutang bisnis.

Collection Effectiveness Index (CEI)

Collection Effectiveness Index (CEI) mengukur efektivitas upaya pengumpulan piutang selama periode tertentu, yang biasanya dilakukan tahunan atau kuartalan.

Mengapa Collection Effectiveness Index (CEI) penting untuk usaha kecil

CEI yang tinggi menunjukkan proses penagihan yang efisien, artinya bisnis mampu hampir semua uang yang terutang dalam jangka waktu yang dianalisis.

CEI yang rendah menunjukkan hal sebaliknya, menandakan bahwa mungkin ada hal yang harus diperbaiki dalam prosedur penagihan piutang.

Cara Menghitung Collection Effectiveness Index (CEI)

Untuk menghitung CEI, gunakan rumus berikut:

CEI = ( [Piutang Awal + Penjualan Kredit – Total Akhir Piutang] : [Pitang Awal + Penjualan Kredit – Total Akhir Piutang Lancar] ) x 100

Percentage of Outstanding Invoices

Percentage of Outstanding Invoices mewakili rasio faktur yang belum dibayar terhadap jumlah total faktur dan dinyatakan dalam persentase.

Mengapa mengukur Percentage of Outstanding Invoices penting untuk bisnis?

Persentase yang tinggi menunjukkan bahwa bisnis memiliki masalah dengan proses penagihan, kualitas pelanggan, atau persyaratan pembayaran, yang dapat menyebabkan masalah arus kas.

Dengan memantau indikator ini memungkinkan bisnis dengan cepat melihat tren tagihan yang belum dibayar, sehingga memberi kesempatan untuk melakukan intervensi sebelum situasi menjadi lebih buruk.

Cara Menghitung Percentage of Outstanding Invoices

Untuk menghitung Percentage of Outstanding Invoices gunakan rumus berikut:

Percentage of Outstanding Invoices = ( Total Faktur yang Belum Terbayar : Jumlah Total Faktur ) x 100

Dampak Negatif Jika Account Receivable Tidak Dibayar

Tidak menerima pembayaran piutang dapat berdampak negatif yang signifikan pada kesehatan keuangan perusahaan. Beberapa dampak utama yang mungkin terjadi termasuk:

- Pengurangan Arus Kas: Tidak menerima pembayaran dari pelanggan dapat menyebabkan pengurangan arus kas perusahaan. Ini dapat mempengaruhi kemampuan perusahaan untuk memenuhi kewajiban keuangan, membayar biaya operasional, dan menginvestasikan kembali dalam bisnis.

- Penurunan Keuntungan: Piutang yang tidak terbayar juga dapat mengakibatkan penurunan laba bersih. Meskipun penjualan telah terjadi, tetapi jika pembayaran tertunda atau tidak dilakukan sama sekali, keuntungan perusahaan dapat menyusut atau bahkan hilang.

- Likuiditas Teganggu: Kondisi di mana pelanggan tidak membayar dapat mengganggu likuiditas keuangan perusahaan. Ini dapat menyulitkan perusahaan dalam memenuhi kewajiban saat jatuh tempo dan dapat memicu masalah likuiditas yang lebih besar.

- Penurunan Kredit Pelanggan: Tidak menagih tagihan dapat menyebabkan penurunan kepercayaan pelanggan terhadap perusahaan. Hal ini dapat berdampak negatif pada hubungan bisnis jangka panjang dan merugikan reputasi perusahaan.

- Biaya Pemulihan: Perusahaan mungkin perlu menghabiskan sumber daya tambahan untuk mengejar pembayaran yang tertunda. Ini termasuk biaya untuk pengingat pembayaran, pemberian diskon untuk mendorong pembayaran, atau bahkan pengambilan tindakan hukum.

- Penyusutan Nilai Piutang: Jika piutang tidak dapat dibayar, perusahaan mungkin perlu menurunkan nilai piutang dalam laporan keuangan, yang dapat berdampak pada nilai bersih perusahaan.

Baca juga: Pengertian dan Tahapan Account Reconciliation dalam Proses Akuntansi

Prosedur Penagihan Account Receivable

Untuk menghindari risiko gagal bayar piutang, bisnis harus mampu mengelola manajemen penagihan piutang agar berjalan efektif. Berikut adalah sepuluh langkah yang menguraikan proses dan prosedur piutang yang efektif:

- LANGKAH 1: Pemeriksaan kredit pelanggan. Sebelum memberikan kredit kepada pelanggan, pemeriksaan kredit menyeluruh dilakukan untuk menilai kelayakan kredit dan kemampuan membayar mereka. Langkah ini membantu meminimalkan risiko potensi kredit macet.

- LANGKAH 2: Menetapkan persyaratan kredit. Ketentuan kredit yang jelas ditetapkan, termasuk jangka waktu kredit (misalnya Net 30), diskon pembayaran awal, dan denda keterlambatan pembayaran. Persyaratan ini dikomunikasikan kepada pelanggan selama proses penjualan.

- LANGKAH 3: Faktur dan penagihan. Faktur harus dibuat dengan cepat dan akurat, memberikan informasi rinci tentang barang atau jasa yang diberikan, tanggal jatuh tempo pembayaran, dan diskon atau penalti yang berlaku.

- LANGKAH 4: Mengirim pengingat pembayaran. Pengingat pembayaran tepat waktu dikirimkan kepada pelanggan saat tanggal jatuh tempo semakin dekat untuk mendorong pembayaran segera dilakukan dan mengurangi kemungkinan keterlambatan pembayaran.

- LANGKAH 5: Pengumpulan dan tindak lanjut. Jika terjadi keterlambatan pembayaran, proses penagihan sistematis akan dimulai. Hal ini melibatkan menghubungi pelanggan, mengirimkan surat permintaan, dan mempekerjakan agen penagihan jika diperlukan.

- LANGKAH 6: Analisis umur piutang. Analisis reguler terhadap umur akun aset membantu mengidentifikasi akun yang telah jatuh tempo dan memprioritaskan upaya penagihan berdasarkan waktu yang telah jatuh tempo.

- LANGKAH 7: Pencadangan utang macet. Penyisihan atas potensi kredit macet disisihkan berdasarkan data historis dan penilaian risiko kredit untuk memperhitungkan kemungkinan beberapa pelanggan gagal membayar.

- LANGKAH 8: Rekonsiliasi dan pelaporan. Catatan piutang usaha direkonsiliasi dengan pembayaran pelanggan, dan laporan berkala dibuat untuk memantau status piutang secara keseluruhan dan mengidentifikasi perbedaan apa pun.

- LANGKAH 9: Pemulihan atau penghapusan utang macet. Upaya-upaya dilakukan untuk memulihkan piutang tak tertagih, dan apabila pemulihannya dianggap tidak mungkin, maka utang-utang tersebut dihapuskan sebagai kerugian dalam catatan keuangan.

- LANGKAH 10: Perbaikan berkelanjutan. Proses piutang dievaluasi secara berkala, dan perbaikan diterapkan untuk meningkatkan efisiensi, mengurangi keterlambatan pembayaran, dan mengoptimalkan pengelolaan arus kas.

Baca juga: Jenis Metode Penghapusan Piutang dan Contoh Jurnalnya

Apa Perbedaan Account Receivable dan Account Payable?

Baik account receivable maupun account payable (hutang usaha) merupakan komponen penting dalam pengelolaan keuangan perusahaan, yang memainkan peran penting dalam menjaga arus kas yang sehat dan memastikan stabilitas bisnis.

Tabel berikut menyajikan perbedaan utama antara account receivable dan account payable:

| Account Payable | Account Receivable | |

| Definisi | Uang yang harus dibayar perusahaan kepada pemasok atau vendornya atas barang atau jasa yang diterima tetapi belum dibayar. | Uang perusahaan yang menjadi hutang pelanggannya atas barang atau jasa yang disediakan tetapi belum menerima pembayaran. |

| Konsep Dasar | Tanggung jawab terhadap perusahaan (utang kepada orang lain). | Aset bagi perusahaan (uang yang terutang oleh orang lain). |

| Tujuan | Merupakan kewajiban jangka pendek perusahaan. | Merupakan aset jangka pendek perusahaan. |

| Pengelolaan | Melibatkan pengelolaan pembayaran keluar dan arus kas. | Melibatkan pengelolaan pembayaran masuk dan arus kas. |

| Penyebab | Dipicu dengan diterimanya barang atau jasa dari pemasok. | Dipicu oleh penjualan barang atau jasa kepada pelanggan. |

| Syarat pembayaran | Perusahaan membayar pemasoknya berdasarkan persyaratan yang disepakati. | Perusahaan menagih pembayaran berdasarkan persyaratan yang disepakati. |

| Pengaruh terhadap Arus Kas | Mengurangi arus kas (arus dana keluar). | Meningkatkan arus kas (arus masuk dana). |

| Laporan keuangan | Muncul sebagai kewajiban di neraca. | Muncul sebagai aset di neraca. |

| Hubungan | Penting untuk menjaga hubungan baik dengan pemasok dan vendor. | Penting untuk menjaga hubungan baik dengan pelanggan. |

| Analisis | Berfokus pada pengelolaan pengeluaran dan optimalisasi arus kas keluar. | Berfokus pada pengelolaan pendapatan dan optimalisasi arus kas masuk. |

Baca juga: Account Payable Turnover Ratio: Pengertian Lengkap dan Cara Hitungnya

Kesimpulan

Demikian pembahasan mengenai account receivable, mulai dari pengertiang hingga perbedaannya dengan account payable yang perlu Anda pahami.

Mengelola piutang menjadi salah satu kunci untuk mempertahan kesehatan arus kas bisnis. Untuk memudahkan pengelolaa tersebut, Anda dapat menggunakan alat bantu software akuntansi seperti Kledo.

Dengan menggunakan Kledo, Anda bisa memperoleh informasi lengkap mengenai data pelanggan, laporan umur piutang berdasarakan kelompk umur tertentu, hingga notifikasi email pengingat jatuh tempo piutang yang nantinya akan dikirim secara otomatis ke pelanggan.

Selain piutang, Kledo juga memilki fitur lainnya yang memudahkan bisnis dalam mengelola keuangan. Jadi, tunggu apalagi? Yuk buktikan sendiri bagaimana Kledo akan memudahkan pengeloaal keuangan bisnis dengan mencoba Kledo gratis selama 14 hari bahkan selamanya melalui tautan ini.

- Continuous Improvement: Prinsip, Metode, dan Cara Menerapkannya dalam Bisnis - 26 Februari 2026

- Akuntansi Organisasi Nirlaba: Karakteristik dan Cara Penerapannya - 26 Februari 2026

- Akuntansi Lingkungan: Tujuan, Manfaat, dan Penerapannya - 2 Februari 2026