Laporan keuangan adalah seperangkat laporan standar yang berfungsi untuk menyampaikan informasi keuangan kepada para pemangku kepentingan, baik di dalam maupun di luar perusahaan.

Laporan ini penting bagi bisnis (baik skala kecil hingga besar), bagi investor dan pemberi pinjaman, dan bagi manajemen perusahaan.

Namun, menyusun dan mempublikasikan laporan keuangan yang tepat waktu dan efisien secara rutin seringkali menjadi tantangan bagi bisnis.

Beruntungnya, software keuangan yang fleksibel kini telah menggantikan proses penyusunan laporan keuangan secara manual yang sebelumnya mengandalkan buku besar fisik, lembar kerja akuntansi tujuh kolom, dan aplikasi spreadsheet.

Apa itu Laporan Keuangan dalam Akuntansi?

Dalam auntansi, laporan keuangan adalah laporan yang menyajikan aktivitas dan kinerja keuangan suatu bisnis dalam periode tertentu di masa lalu.

Pemberi pinjaman dan investor menggunakannya untuk menilai kesehatan keuangan serta potensi keuntungan suatu bisnis.

Meskipun laporan keuangan dapat mencakup periode waktu apa pun, umumnya laporan ini disusun untuk periode bulanan, triwulanan, atau tahunan.

Dalam akuntansi, ada lima jenis laporan keuangan, yaitu laporan arus kas, neraca, laporan laba rugi, laporan perubahan ekuitas, dan catatan atas laporan keuangan.

Lima jenis laporan ini bisa berdiri sendiri, tetapi paling berguna jika dibaca bersama, karena saling terikat satu sama lain.

Baca Juga: 4 Bentuk dan Contoh Laporan Keuangan yang Harus Dimiliki Bisnis

5 Jenis Laporan Keuangan dalam Akuntansi

Ada 5 jenis laporan keuangan, tapi 3 di antaranya disebut yang paling utama: neraca, laporan laba rugi, dan laporan arus kas.

Berikut adalah penjelasannya lebih lanjut:

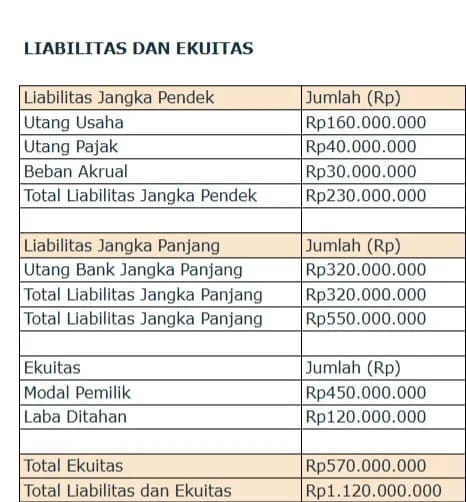

1. Neraca

Neraca, yang juga disebut sebagai laporan posisi keuangan, memuat informasi mengenai aset, liabilitas, dan ekuitas perusahaan pada akhir periode atau tahun buku.

Laporan ini memberikan gambaran mengenai apa yang dimiliki perusahaan, apa yang menjadi kewajibannya, serta sisa nilai yang menjadi hak pemilik atau pemegang saham pada suatu titik waktu tertentu.

- Aset disajikan dalam neraca berdasarkan sifat dan tingkat likuiditasnya, mulai dari kas dan piutang jangka pendek hingga investasi jangka panjang dan aset tetap.

- Liabilitas mencerminkan kewajiban perusahaan kepada kreditur, karyawan, otoritas pajak, dan pihak lainnya.

- Ekuitas menunjukkan hak residual pemilik setelah seluruh liabilitas dikurangkan dari aset.

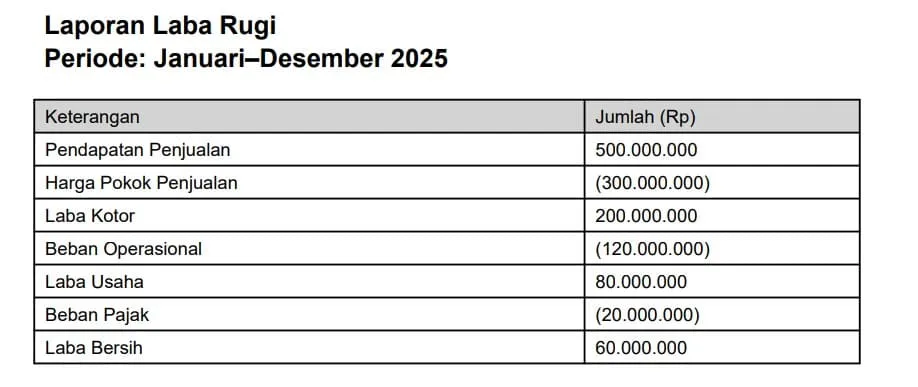

2. Laporan laba rugi

Yang kedua adalah laporan laba rugi, yang menyajikan pendapatan, beban, serta laba atau rugi yang dihasilkan perusahaan selama satu periode pelaporan.

Laporan kinerja ini mencerminkan aktivitas operasional yang menyebabkan perubahan posisi keuangan perusahaan dari satu periode ke periode berikutnya.

Penerapan prinsip pengakuan pendapatan dan pencocokan beban memastikan bahwa laporan ini mencerminkan aktivitas ekonomi yang terjadi selama periode tersebut, terlepas dari kapan kas diterima atau dibayarkan.

Pendekatan berbasis akrual ini memberikan gambaran yang lebih jelas mengenai efisiensi operasional dan tingkat profitabilitas perusahaan.

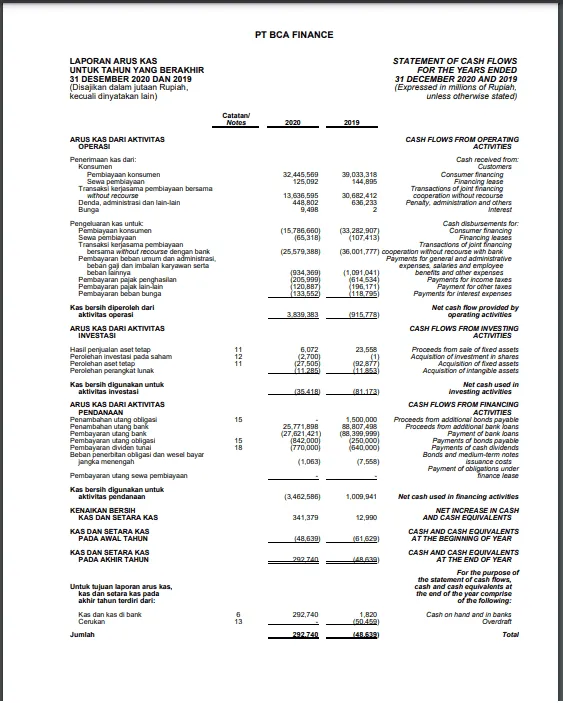

3. Laporan arus kas

Laporan arus kas menunjukkan bagaimana perusahaan memperoleh dan menggunakan kas selama tahun buku.

Berbeda dengan laporan laba rugi yang berbasis akrual, laporan arus kas mencatat pergerakan kas yang sebenarnya, sehingga menggambarkan kondisi likuiditas perusahaan serta efektivitas pengelolaan kas.

Arus kas diklasifikasikan ke dalam tiga aktivitas utama.

- Aktivitas operasi mencerminkan arus kas yang berasal dari kegiatan usaha utama, seperti penerimaan dari pelanggan dan pembayaran kepada pemasok.

- Aktivitas investasi mencakup penggunaan kas untuk perolehan aset atau penerimaan kas dari pelepasan aset, yang menunjukkan pola penempatan modal perusahaan.

- Aktivitas pendanaan mencatat arus kas yang berkaitan dengan utang, ekuitas, dan dividen, sehingga memperlihatkan bagaimana perusahaan membiayai operasinya dan mendistribusikan hasil usaha kepada pemilik.

4. Laporan perubahan ekuitas

Selanjutnya adalah laporan perubahan ekuitas, yang menyajikan perubahan atau transaksi yang memengaruhi ekuitas perusahaan selama periode pelaporan.

Laporan ini menjadi penghubung antara saldo ekuitas awal dan saldo ekuitas akhir yang ditampilkan dalam neraca pada dua periode berturut-turut.

Perubahan ekuitas dapat berasal dari berbagai transaksi. Laba akan menambah ekuitas, sedangkan rugi akan menguranginya.

Pembagian dividen kepada pemilik mengurangi saldo laba ditahan. Setoran modal dari pemilik menambah ekuitas perusahaan.

Transaksi restrukturisasi perusahaan, seperti merger, juga dapat mengubah komposisi ekuitas secara signifikan.

Laporan ini merinci seluruh perubahan tersebut agar pemangku kepentingan memahami faktor-faktor yang memengaruhi nilai pemilik.

5. Catatan atas laporan keuangan

Catatan atas laporan keuangan menjelaskan rincian mengenai pos-pos yang disajikan dalam empat laporan utama di atas.

Dokumen ini menjelaskan kebijakan akuntansi yang digunakan, merinci pos-pos agregat menjadi komponen yang lebih bermakna, serta menyediakan konteks yang diperlukan untuk menafsirkan informasi keuangan secara tepat.

Catatan atas laporan keuangan dapat mencakup estimasi akuntansi, liabilitas kontinjensi, komitmen, transaksi dengan pihak berelasi, serta peristiwa setelah tanggal neraca.

Informasi tambahan ini membantu para pemangku kepentingan memahami pertimbangan manajemen dalam menyusun laporan keuangan serta ketidakpastian yang dapat memengaruhi hasil di masa mendatang.

Baca Juga: Contoh Laporan Keuangan Sederhana dalam Bisnis

Perbandingan 3 Laporan Keuangan Utama

Berikut ini adalah tabel perbandingan antara 3 laporan keuangan utama dalam akuntansi, yaitu neraca, laporan laba rugi, dan laporan arus kas:

| Aspek | Neraca (Balance Sheet) | Laporan Laba Rugi (Income Statement) | Laporan Arus Kas (Statement of Cash Flow) |

|---|---|---|---|

| Tujuan | Menunjukkan nilai bersih (net worth) perusahaan | Menunjukkan profitabilitas perusahaan | Menunjukkan likuiditas dan solvabilitas perusahaan |

| Periode Pelaporan | Pada suatu titik waktu tertentu | Untuk periode yang berakhir pada tanggal tertentu | Untuk periode yang berakhir pada tanggal tertentu |

| Elemen | Aset Liabilitas Ekuitas | Pendapatan Keuntungan Beban Kerugian Laba Bersih | Saldo kas awal Sumber kas Penggunaan kas Saldo kas akhir |

| Bagian | Aset Lancar Aset Tidak Lancar Liabilitas Jangka Pendek Liabilitas Jangka Panjang Ekuitas Pemilik Laba Ditahan | Pendapatan Beban Operasional Beban Non-operasional Keuntungan Kerugian Pajak Penghasilan Laba Bersih | Arus kas dari aktivitas operasional Arus kas dari aktivitas investasi Arus kas dari aktivitas pendanaan Kenaikan/(penurunan) bersih kas |

Baca Juga: Laporan Audit Keuangan: Komponen, Cara Buat, dan Contohnya

Mengapa Laporan Keuangan Akuntansi Penting?

Anda akan bisa mengambil keputusan keuangan dan bisnis yang lebih baik jika memahami cara membaca laporan keuangan serta kondisi kesehatan keuangan usaha Anda.

Dengan memahami laporan keuangan, Anda akan lebih mampu untuk:

- Menilai kesehatan keuangan: Laporan keuangan membantu Anda fokus pada profitabilitas, arus kas, dan ekuitas. Anda dapat mengambil keputusan keuangan yang lebih tepat jika mengetahui posisi kas secara jelas serta memahami struktur biaya usaha.

- Menarik investor dan memperoleh pinjaman: Investor dan pemberi pinjaman menggunakan laporan keuangan untuk menilai apakah suatu usaha menguntungkan dan memiliki kemampuan untuk melunasi kewajibannya.

- Memenuhi kewajiban pajak dan pelaporan: Otoritas pajak mewajibkan bisnis menyusun laporan keuangan untuk menentukan besaran pajak. Dengan memahami laporan keuangan, Anda akan lebih yakin bahwa usaha Anda telah memenuhi ketentuan pelaporan dan mematuhi peraturan perpajakan.

- Memantau kinerja bisnis: Laporan keuangan dapat menunjukkan tren tertentu, seperti produk atau lini bisnis yang kinerjanya baik atau kurang. Sehingga, membantu Anda menentukan area yang layak untuk dikembangkan.

- Mengelola arus kas: Laporan arus kas membantu bisnis mengelola kas untuk kebutuhan operasional, pembayaran gaji, serta menghadapi biaya tak terduga.

- Mengambil keputusan secara tepat: Laporan keuangan yang lengkap dan akurat menyediakan data penting untuk mengambil keputusan bisnis.

Baca Juga: 5 Persiapan yang Diperlukan Dalam Membuat Laporan Keuangan

Cara Menggunakan Laporan Keuangan Akuntansi untuk Menganalisis Bisnis Anda

1. Menganalisis kinerja keuangan dengan laporan laba rugi

Gunakan laporan laba rugi untuk:

- Menilai profitabilitas: Laporan laba rugi memberikan gambaran yang jelas mengenai total pendapatan dan laba bersih, sehingga Anda dapat mengetahui apakah bisnis Anda menghasilkan keuntungan atau tidak.

- Memantau biaya: Laporan laba rugi mengelompokkan berbagai jenis biaya, seperti harga pokok penjualan dan beban operasional. Dari sini, Anda dapat mengidentifikasi area yang berpotensi mengalami pemborosan dan menentukan langkah penghematan biaya.

- Melacak tren pertumbuhan: Dengan membandingkan laporan laba rugi periode berjalan dengan periode sebelumnya, Anda dapat memahami faktor jangka panjang yang memengaruhi bisnis. Hal ini membantu Anda menilai pertumbuhan pendapatan, efisiensi biaya, serta perubahan margin laba dari waktu ke waktu.

Informasi dari laporan laba rugi digunakan secara khusus untuk menghitung tiga metrik penting, yaitu laba kotor, laba usaha, dan laba bersih.

Perhitungan ini menunjukkan apakah Anda perlu menyesuaikan harga jual atau menekan biaya untuk meningkatkan profitabilitas.

2. Mengelola aset dan merencanakan pertumbuhan dengan neraca

Neraca membantu Anda untuk:

- Menilai likuiditas: Dengan membandingkan aset lancar dan liabilitas lancar, Anda dapat mengetahui kemampuan bisnis dalam memenuhi kewajiban jangka pendek. Rasio likuiditas seperti current ratio dan quick ratio dapat digunakan untuk menilai apakah bisnis mampu menutup kewajiban tersebut.

- Menilai solvabilitas: Dengan menganalisis liabilitas jangka panjang dan ekuitas, Anda dapat menilai stabilitas keuangan bisnis. Rasio utang terhadap ekuitas yang tinggi dapat menandakan risiko, sedangkan basis ekuitas yang sehat menunjukkan kondisi keuangan yang kuat.

- Memantau pengelolaan aset: Neraca juga membantu Anda menilai seberapa efisien aset seperti persediaan, properti, dan peralatan dikelola, serta sejauh mana aset tersebut berkontribusi terhadap pendapatan bisnis.

Neraca menjadi dasar perhitungan berbagai rasio likuiditas dan solvabilitas yang menunjukkan kemampuan bisnis dalam membayar kewajiban, seperti current ratio, quick ratio, dan debt-to-equity ratio.

Rasio Likuiditas Kas = Kas / Kewajiban Lancar

Rasio likuiditas kas ini membantu Anda mengetahui apakah bisnis memiliki kas yang cukup untuk membayar gaji, biaya operasional, dan cicilan pinjaman dalam satu tahun ke depan.

Quick Ratio = Aset Likuid / Kewajiban Lancar

Rasio ini mengukur kemampuan bisnis untuk menutup biaya utama dalam jangka pendek, umumnya sekitar tiga bulan ke depan.

Current Ratio = Aset Lancar / Kewajiban Lancar

Berbeda dengan quick ratio, current ratio memasukkan nilai persediaan. Rasio ini dapat digunakan sebagai dasar pengambilan keputusan terkait pengeluaran dan ketersediaan kas bisnis.

3. Mengelola arus kas dengan laporan arus kas

Arus kas yang kuat menunjukkan bahwa bisnis mampu memenuhi kewajiban keuangannya.

Laporan arus kas membantu Anda melihat seberapa kuat arus kas bisnis, sehingga Anda dapat mengambil langkah perbaikan jika diperlukan.

Secara khusus, laporan arus kas digunakan untuk:

- Menganalisis arus kas dari aktivitas operasional: Dengan menilai apakah kegiatan usaha utama menghasilkan kas yang cukup untuk menopang operasional. Arus kas operasional yang terus bernilai negatif bisnis menjadi indikasi adanya masalah, meskipun bisnis terlihat untung.

- Menilai kualitas investasi: Dengan memantau berapa banyak kas yang digunakan untuk belanja modal, seperti pembelian peralatan atau perluasan operasional. Hal ini menunjukkan apakah bisnis melakukan reinvestasi untuk mendorong pertumbuhan di masa depan.

- Memantau aktivitas pendanaan: Dengan meninjau arus kas yang berasal dari pinjaman, pendanaan ekuitas, atau pembagian dividen, sehingga Anda dapat memahami bagaimana pendanaan eksternal memengaruhi posisi kas perusahaan.

4. Menganalisis pertumbuhan dengan laporan laba ditahan

Laporan ini berguna untuk menunjukkan:

- Potensi pertumbuhan: Jika laba ditahan meningkat dari satu periode keuangan ke periode berikutnya, hal ini menunjukkan bahwa bisnis mampu menahan laba dan menginvestasikannya kembali tanpa harus bergantung pada pinjaman. Misalnya untuk membeli aset baru atau melunasi utang.

- Kesehatan keuangan: Penurunan laba ditahan dapat mengindikasikan bahwa laba digunakan untuk menutup kerugian atau kewajiban, yang merupakan tanda awal adanya masalah keuangan.

Baca Juga: Contoh Analisis Perbandingan Laporan Keuangan dan Manfaatnya

Apa Laporan Keuangan dalam Akuntansi Memiliki Keterbatasan?

Ya, meskipun disusun sesempurna apa pun, laporan keuangan tetap memiliki keterbatasan, seperti:

1. Keterbatasan dari aturan teknis akuntansi

Salah satu aturan teknis akuntansi adalah kewajiban menggunakan biaya historis dan mengabaikan inflasi, yang dapat menyebabkan nilai-nilai dalam laporan keuangan menjadi tidak relevan seiring berjalannya waktu.

Misalnya, nilai sebuah bangunan yang dibeli puluhan tahun lalu akan dicatat berdasarkan biaya perolehan awal dikurangi penyusutan, bukan berdasarkan nilai sebenarnya di pasar properti saat ini.

2. Sulit membandingkan laporan keuangan dari periode berbeda

Keterbatasan teknis lainnya muncul ketika membandingkan laporan keuangan yang mencakup periode waktu yang berbeda, terutama pada bisnis musiman seperti retail, atau ketika membandingkan perusahaan yang menggunakan metode akuntansi yang berbeda.

Misalnya, saat membandingkan laporan laba rugi bisnis ritel untuk kuartal yang berakhir pada 31 Desember dengan kuartal yang berakhir pada 31 Maret, atau ketika membandingkan laporan keuangan produsen yang menggunakan metode persediaan last in, first out dengan produsen lain yang menggunakan metode first in, first out.

3. Keterbatasan konseptual

Selain itu, laporan keuangan juga memiliki keterbatasan konseptual. Secara alami, laporan keuangan hanya mencerminkan transaksi keuangan perusahaan yang bisa diukur dengan angka.

Dengan begitu, laporan keuangan mengabaikan aspek-aspek nilai perusahaan lain seperti brand recognition, pangsa pasar, atau kepuasan pelanggan.

Selain itu, laporan keuangan juga hanya menunjukkan hasil masa lalu dan tidak bersifat prediktif terhadap masa depan, sehingga nilai prediksinya menjadi terbatas.

Baca Juga: Penyebab dan Dampak Pelaporan Keuangan Salah & Tidak Akurat

Kesimpulan

Laporan keuangan merupakan dasar yang penting dalam akuntansi karena memberikan gambaran kondisi keuangan, kinerja, dan arus kas suatu bisnis.

Untuk membantu Anda menyusun laporan keuangan tanpa memakan waktu dan mengurangi risiko kesalahan, gunakan software akuntansi Kledo.

Dengan software akuntansi Kledo, proses pencatatan transaksi, penyusunan laporan keuangan, hingga analisis data dapat dilakukan secara lebih akurat, konsisten, dan real-time.

Kledo menyediakan akses ke lebih dari 50 laporan keuangan seperti neraca, laporan laba rugi, laporan perubahan modal, jurnal akuntansi, dan masih banyak lagi.

Yuk, coba Kledo gratis lewat tautan ini!

- Mengenal 5 Jenis Laporan Keuangan dalam Akuntansi, Apa Saja? - 9 Januari 2026

- Manajemen Laba Rugi Perusahaan Dagang: Pengertian & Tips - 8 Januari 2026

- 10 Rekomendasi Software Akuntansi Distributor Terbaik - 8 Januari 2026