Istilah instrumen keuangan mengacu pada kontrak yang diadakan antara dua pihak untuk nilai moneter mereka. Kontrak ini dapat dibuat, diperdagangkan, atau dimodifikasi sesuai kebutuhan pihak-pihak yang terlibat dalam transaksi.

Dengan kata lain, instrumen ini adalah aset yang bertindak sebagai penyimpan nilai dan dapat diperdagangkan di pasar keuangan. Beberapa contoh instrumen keuangan yang paling umum termasuk saham ekuitas, obligasi, dan kontrak derivatif.

Artikel ini akan memabahas secara lebih lengkap seputar instrumen keuangan untuk Anda.

Apa itu Instrumen Keuangan?

Instrumen keuangan adalah kontrak untuk aset moneter yang dapat dibeli, diperdagangkan, dibuat, dimodifikasi, atau diselesaikan. Dalam hal kontrak, terdapat kewajiban kontraktual antara pihak-pihak yang terlibat selama transaksi instrumen tersebut.

Misalnya, jika sebuah perusahaan membayar tunai untuk obligasi, pihak lain berkewajiban untuk menyerahkan instrumen keuangan agar transaksi dapat diselesaikan sepenuhnya. Satu perusahaan berkewajiban untuk menyediakan uang tunai, sementara yang lain berkewajiban untuk menyediakan obligasi.

Contoh dasar instrumen ini adalah cek, obligasi, surat berharga. Biasanya ada tiga jenis instrumen yakni instrumen tunai, instrumen derivatif, dan instrumen valuta asing.

Instrumen keuangan merupakan perjanjian hukum antara dua pihak yang terlibat dalam pertukaran aset dengan beberapa jenis nilai moneter. Dengan demikian, tujuan utama dari instrumen ini adalah untuk memfasilitasi aliran modal yang efisien di antara investor di seluruh dunia.

Baca juga: Pengertian, Jenis, dan Tujuan Kegiatan Produksi

Jenis-jenis Instrumen Keuangan

1. Instrumen Uang Tunai

Instrumen tunai adalah instrumen yang nilainya dipengaruhi langsung oleh kondisi pasar. Dalam instrumen kas, ada dua jenis yaitu sekuritas serta deposito dan pinjaman.

Sekuritas

Sekuritas adalah instrumen yang memiliki nilai moneter dan diperdagangkan di pasar saham. Ketika dibeli atau diperdagangkan, sekuritas mewakili kepemilikan bagian dari perusahaan publik di bursa saham.

Simpanan dan Pinjaman

Baik simpanan maupun pinjaman dianggap sebagai instrumen tunai karena mewakili aset moneter yang memiliki semacam perjanjian kontraktual antara pihak-pihak.

2. Instrumen Derivatif

Instrumen derivatif adalah instrumen yang nilainya ditentukan dari aset dasar seperti sumber daya, mata uang, obligasi, saham, dan indeks saham.

Lima contoh instrumen derivatif yang paling umum adalah perjanjian sintetis, forward, futures, opsi, dan swap. Ini dibahas secara lebih rinci di bawah ini:

Perjanjian Sintetis untuk Valuta Asing

Perjanjian sintesis untuk valuta asing terjadi di pasar over the counter dan merupakan perjanjian yang menjamin nilai tukar tertentu selama periode waktu yang disepakati.

Forward

Forward adalah kontrak antara dua pihak yang melibatkan perjanjian transaksi yang dapat disesuaikan di mana pertukaran terjadi pada akhir kontrak pada harga tertentu.

Future

Future adalah transaksi derivatif yang menyediakan pertukaran pada tanggal yang ditentukan di masa depan dengan nilai tukar yang telah ditentukan.

Opsi

Opsi adalah perjanjian antara dua pihak dimana penjual memberikan hak kepada pembeli untuk membeli atau menjual sejumlah instrumen pada harga yang telah ditentukan untuk jangka waktu tertentu.

Interest Rate Swap

Interest rate swap adalah perjanjian antara dua pihak yang melibatkan pertukaran suku bunga dimana masing-masing pihak setuju untuk membayar suku bunga lain atas pinjaman mereka dalam mata uang yang berbeda.

3. Instrumen Valuta Asing

Instrumen valuta asing adalah instrumen yang diwakili di pasar luar negeri dan terutama terdiri dari perjanjian mata uang dan surat berharga. Dalam hal perjanjian mata uang, mereka dapat dibagi menjadi tiga kategori yang dijelaskan sebagai berikut:

Spot

Perjanjian mata uang di mana penukaran mata uang yang sebenarnya selambat-lambatnya pada hari kerja kedua setelah tanggal asli perjanjian. Disebut “spot” karena pertukaran mata uang dilakukan “on the spot” dengan jangka waktu terbatas.

Outright Forwards

Sebuah perjanjian mata uang di mana pertukaran mata uang yang sebenarnya dilakukan “forwardly” dan sebelum tanggal aktual dari persyaratan yang disepakati. Ini bermanfaat dalam kasus fluktuasi nilai tukar yang sering berubah.

Currency Swap

Currency swap mengacu pada tindakan membeli dan menjual mata uang secara bersamaan dengan tanggal dan nilai tertentu yang berbeda.

Baca juga: 10 Teknik Promosi yang Mudah Digunakan Pemilik Bisnis

Jenis Instrumen Keuangan Berdasarkan Kelas

Di luar jenis instrumen keuangan yang disebutkan di atas, instrumen keuangan juga dapat dikategorikan ke dalam dua kelas aset. Dua kelas aset instrumen keuangan adalah instrumen keuangan berbasis utang dan instrumen keuangan berbasis ekuitas yang dijelaskan sebagai berikut:

1. Instrumen Keuangan Berbasis Utang

Instrumen berbasis utang dikategorikan sebagai mekanisme yang dapat digunakan entitas untuk meningkatkan jumlah modal dalam bisnis. Contohnya termasuk obligasi, surat utang, hipotek, perbendaharaan, kartu kredit, dan jalur kredit (LOC).

Mereka adalah bagian penting dari lingkungan bisnis karena mereka memungkinkan perusahaan untuk meningkatkan profitabilitas melalui pertumbuhan modal.

2. Instrumen Keuangan Berbasis Ekuitas

Instrumen berbasis ekuitas dikategorikan sebagai mekanisme yang berfungsi sebagai kepemilikan sah suatu entitas. Contohnya termasuk saham biasa, obligasi , saham preferen, dan hak berlangganan yang dapat dialihkan.

Mereka membantu bisnis menumbuhkan modal dalam jangka waktu yang lebih lama dibandingkan dengan berbasis hutang tetapi menguntungkan dalam kenyataan bahwa pemiliknya tidak bertanggung jawab untuk membayar kembali segala jenis hutang.

Bisnis yang memiliki instrumen berbasis ekuitas dapat memilih untuk berinvestasi lebih lanjut dalam instrumen tersebut atau menjualnya kapan pun mereka anggap perlu.

Instrumen Keuangan yang Diperdagangkan di Pasar Saham

1. Saham

Saham adalah bagian dalam kepemilikan perusahaan dan merupakan salah satu instrumen keuangan yang paling banyak diperdagangkan di bursa.

Tapi mengapa investor dan pedagang berkerumun menuju ekuitas? Ini karena ia memiliki kemampuan untuk melipatgandakan modal Anda dengan menghasilkan pengembalian yang lebih tinggi dibandingkan dengan instrumen keuangan lainnya.

Fitur lain yang menjadikannya sebagai instrumen yang paling disukai adalah:

- Membeli saham memberi Anda bagian kepemilikan di perusahaan

- Memiliki likuiditas yang lebih baik, yang berarti Anda dapat dengan mudah menjual saham Anda di pasar

- Volatilitas yang melekat menawarkan investor untuk membukukan keuntungan jangka pendek berdasarkan fluktuasi harga saham

2. Derivatif

Derivatif adalah instrumen yang memperoleh nilainya dari aset dasar seperti mata uang, saham, suku bunga, dll. Kontrak derivatif adalah kontrak di mana jumlah saham, komoditas, indeks, mata uang, obligasi, dll yang telah ditentukan sebelumnya dibeli dan dijual pada tanggal tertentu dengan harga yang telah ditentukan.

Kontrak derivatif yang paling populer adalah kontrak berjangka dan opsi dengan yang terakhir menjadi hak dan bukan kewajiban.

3. Surat Utang

Surat berharga yang diterbitkan oleh perusahaan atau pemerintah dengan tujuan untuk menghasilkan dana dikenal sebagai Surat Utang. Fitur-fiturnya adalah:

- Bunga pada instrumen ini dapat diperoleh pada interval tertentu

- Jumlah pokok yang diinvestasikan akan dilunasi pada akhir periode kontrak

- Dikeluarkan untuk mengumpulkan dana untuk operasi sehari-hari, ekspansi bisnis, akuisisi, melunasi hutang, atau lebih banyak lagi

- Menghasilkan pengembalian yang lebih rendah dibandingkan dengan sebagian besar instrumen lain seperti Ekuitas, Emas, dan Real Estat dalam jangka panjang

Instrumen utang yang diperdagangkan di bursa dapat diklasifikasikan menjadi obligasi dan surat utang.

Obligasi

Instrumen utang pendapatan tetap ini diterbitkan oleh pemerintah pusat dan perusahaan besar untuk mengumpulkan dana. Mereka dapat dijamin dengan aset fisik atau jaminan. Ada berbagai jenis obligasi seperti obligasi berjangka, obligasi indeks inflasi, obligasi emas negara, dan banyak lagi.

Debentures

Debentures diterbitkan oleh perusahaan untuk mengakumulasi dana dengan meminjam uang dari masyarakat. Debentures umumnya tanpa jaminan dan diterbitkan untuk meningkatkan modal untuk tujuan tertentu.

4. Reksa Dana

Reksa dana yang dihasilkan dari kontribusi sejumlah investor dikenal sebagai Reksa Dana. Uang tersebut kemudian diinvestasikan dalam sekuritas seperti ekuitas, obligasi, instrumen pasar uang, dan sekuritas lain yang tersedia di pasar.

Ini menawarkan investor kesempatan untuk berinvestasi dalam sekuritas yang terdiversifikasi dan dikelola secara profesional dengan biaya yang relatif rendah.

Anda dapat memilih untuk mendapatkan dana ini dikelola oleh manajer portofolio ahli dan profesional yang akan melakukan penelitian yang cermat sebelum menginvestasikan uang Anda.

Baca juga: Pengertian, Sejarah, Manfaat, Jenis, dan Contoh Proses Bisnis

Contoh Perhitungan Instrumen Keuangan

Contoh 1

Mari kita asumsikan bahwa XYZ Inc. menerbitkan 10.000 saham biasa dengan nilai nominal $10, dan penerbitannya adalah untuk pertimbangan tunai masing-masing $25. Dalam hal ini, entitas telah mengumpulkan dana dengan menerbitkan jenis instrumen keuangan tertentu. Identifikasi jenis instrumen keuangan dan jelaskan transaksinya.

Karena entitas telah menerbitkan saham biasa untuk mengumpulkan dana, tidak ada kewajiban untuk membayar kembali uang tersebut. Dengan demikian, penerbitan saham biasa menghasilkan penciptaan instrumen keuangan jenis ekuitas.

Dalam hal ini, $100.000 (= 10.000 x $10) akan dicatat sebagai modal saham biasa, sedangkan sisa $150.000 (= 10.000 x ($25 – $10)) akan dibukukan sebagai premi saham di neraca.

Contoh 2

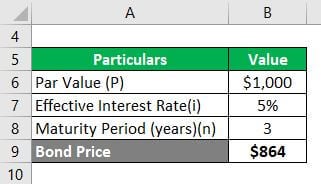

Mari kita asumsikan ABC Inc. mengumpulkan dana dengan menerbitkan obligasi tanpa kupon dengan nilai nominal $1.000 pada hari pertama tahun berjalan. Obligasi tersebut akan jatuh tempo setelah tiga tahun, dan tingkat bunga efektif adalah 5%. Pertama, kenali jenis instrumen keuangan dan tentukan nilai obligasi saat ini.

Sejak ABC Inc. menerima dana yang memiliki kewajiban pembayaran kembali, maka diklasifikasikan sebagai kewajiban keuangan. Obligasi diterbitkan dengan diskon pada nilai nominal. Dengan demikian, nilai obligasi hari ini dapat ditentukan sebagai:

Oleh karena itu, harga obligasi tanpa kupon hari ini adalah $864.

Baca juga: Cara Mudah Membuat Laporan Keluar Masuk Barang

Cara Membeli Instrumen Keuangan

Seseorang dapat memperoleh manfaat dengan membeli instrumen ini. Namun, penting untuk diketahui bahwa membeli instrumen ini melibatkan banyak risiko. Oleh karena itu, disarankan untuk melihat potensi risiko sebelum membeli instrumen ini.

Ada berbagai cara untuk membeli instrumen keuangan ini, dan beberapa di antaranya disebutkan di bawah ini:

- Pialang

- Langsung dari perusahaan penerbit

- Bank

- Investor perorangan

Baca juga: Strategi Pengembangan Bisnis: Pengertian Lengkap dan Tahapannya

Kesimpulan

Jadi, instrumen keuangan adalah perjanjian kontrak antara pihak-pihak yang menangkap nilai moneter dari aset yang mendasarinya. Setiap jenis instrumen memiliki manfaat tertentu bersama dengan beberapa potensi risiko. Oleh karena itu, penting untuk mengetahui seluk beluk instrumen sebelum membelinya.

Dalam menjalankan bisnis, tak terkecuali bisnis trading, wajib melakukan pengelolaan finansial bisnis dengan tepat dengan kelanggengan bisnis itu sendiri.

Untuk itu, Anda memperlukan software akuntansi seperti Kledo yang memiliki lebih dari 30 fitur akuntansi terbaik seperti invoice, purchase, manajemen stok, otomatisasi laporan keuangan, dan beragam fitur lainnya.

Kledo merupakan software berbasis cloud sehingga Anda bisa memantau performa bisnis Anda darimana saja dan kapan saja. Jadi tunggu apalagi? Jika Anda ingin mencoba Kledo secara gratis selama 14 hari Anda bisa mengunjungi link ini.

- 4 Rumus Metode Penyusutan, Contoh, dan Cara Hitungnya - 30 Mei 2025

- Job Order Costing: Pembahasan Lengkap dan Cara Hitungnya - 30 Mei 2025

- Download Template Faktur Word dan Excel Gratis Di Sini! - 28 Mei 2025