Sebagai pemilik bisnis, apakah Anda mengerti pengertian ROIC? Return on invested capital (ROIC) atau pengembalian atas modal yang diinvestasikan adalah pengukuran profitabilitas perusahaan dengan menggunakan uang pemegang saham.

Pada dasarnya, ROIC mengukur kinerja manajemen perusahaan. ROIC memeriksa bagaimana uang yang diinvestasikan digunakan untuk mendapatkan penghasilan tambahan.

Investor dan manajemen perusahaan dapat mengandalkan nilai ini untuk menentukan seberapa baik bisnis dikelola, terutama dalam hal pemanfaatan modal.

Investor secara khusus memperhatikan rasio ini karena rasio ini mengindikasikan apakah manajemen telah berhasil atau tidak dalam perannya. Mereka ingin mengetahui laba yang mereka hasilkan dari investasi mereka per dolar.

Ingatlah bahwa rasio ini tidak mencerminkan kinerja aset individual. Rasio ini hanya menentukan pengembalian keseluruhan atas uang yang telah diinvestasikan di perusahaan.

Investor juga dapat menggunakan ROIC ketika membuat perbandingan perusahaan dalam industri yang sama untuk melihat mana yang terbaik dalam menghasilkan keuntungan bagi investor masing-masing.

Pada artikel kali ini, kami akan membahas pengertian ROIC beserta cara menghitungnya dan manfaatnya dalam bisnis dan proses investasi.

Pengertian Return on invested capital (ROIC)

Perusahaan menggunakan modal untuk tumbuh dan menghasilkan pendapatan.

Return on invested capital atau imbal hasil atas modal yang diinvestasikan (ROIC) memungkinkan perusahaan dan pemangku kepentingan lainnya memperkirakan berapa banyak laba yang dihasilkan perusahaan untuk setiap dolar modal yang diinvestasikan.

ROIC sering digunakan sebagai ukuran kinerja manajemen karena ROIC menunjukkan seberapa efisien manajemen menggunakan kas yang dihimpun melalui ekuitas dan utang untuk menghasilkan laba.

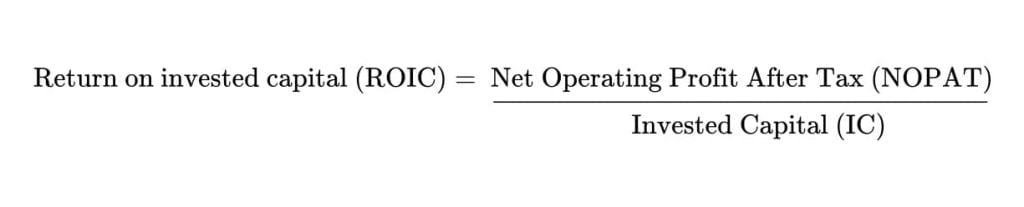

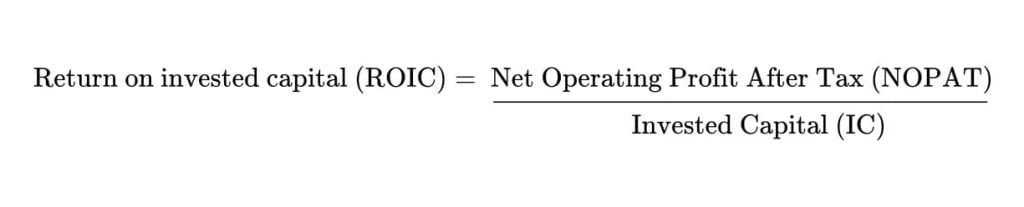

Rumus ROIC adalah laba operasi bersih setelah pajak atau net operating profit after tax (NOPAT) dibagi dengan modal yang diinvestasikan.

Baca juga: Customer Profitability Analysis (CPA): Pengertian, Rumus, dan Manfaatnya

Bagaimana Cara Kerja ROIC?

Biasanya, ROIC digunakan untuk mengukur berapa banyak uang yang akan Anda dapatkan dengan menginvestasikan setiap rupiah di sebuah perusahaan.

Misalnya, ROIC 12% memberi tahu Anda bahwa untuk setiap seribu rupiah yang Anda investasikan di sebuah perusahaan, Anda akan menerima 120 rupiah pendapatan.

Investor yang mengamati ROIC biasanya melihat tren ROIC selama suatu periode untuk menilai potensi dan konsistensi investasi di suatu perusahaan.

Jadi, perusahaan dengan ROIC yang terus meningkat selama beberapa tahun dapat terlihat sebagai investasi yang lebih baik daripada perusahaan lain dengan ROIC yang menurun atau tidak stabil selama periode yang sama.

Hasil investasi, tentu saja, tidak pernah dijamin.

Selain itu, investor dapat memperoleh wawasan tambahan dengan membandingkan ROIC perusahaan dengan ROIC perusahaan lain dalam kelompok kompetitor atau industri secara keseluruhan.

Baca juga: Takt Time: Pengertian, Manfaat, Cara Hitung, dan Contohnya

Hubungan Antara ROIC dan WACC

Penggunaan penting lainnya dari ROIC adalah membandingkannya dengan biaya modal rata-rata tertimbang atau weighted average cost of capital (WACC) perusahaan yang sama – ukuran tertimbang dari biaya modal yang disediakan oleh pemegang saham dan pemegang utang.

Dengan membandingkan ROIC dengan WACC dari semua sumber, Anda dapat menentukan apakah perusahaan dianggap sebagai pencipta nilai atau perusak nilai, dan memberikan penilaian pada potensi pertumbuhan tersebut.

Ketika ROIC perusahaan lebih besar dari WACC, perusahaan disebut sebagai pencipta nilai (beberapa investor menggunakan WACC +2% untuk menjadi konservatif).

Investor sering kali menganggap bijaksana untuk menginvestasikan kembali kelebihan pengembalian ke dalam perusahaan untuk mempertahankan pertumbuhan lebih lanjut.

Sebagai alternatif, perusahaan dengan ROIC yang lebih kecil dari WACC menunjukkan kepada investor bahwa perusahaan tersebut adalah perusak nilai dan bahwa modal yang diinvestasikan dapat digunakan dengan lebih efisien.

Singkatnya:

- ROIC > WACC: Value creator – perusahaan secara efisien menggunakan modalnya untuk menghasilkan laba berlebih dan biasanya diperdagangkan dengan harga premium.

- ROIC < WACC: Value destroyer – perusahaan tidak efisien menggunakan modalnya dan menghasilkan imbal hasil di bawah standar (sama atau lebih kecil dari biaya modal). Perusahaan sering berdagang dengan harga diskon.

Baca juga: Pengertian dan Cara Menghitung Rasio DSCR dalam Bisnis

Apa Perbedaan Antara ROIC vs ROCE vs ROI vs ROE?

Meskipun laba atas modal yang digunakan (ROCE), laba atas investasi (ROI), dan laba atas ekuitas (ROE) adalah rasio keuangan yang terdengar mirip dengan laba atas modal yang diinvestasikan (ROIC), terdapat perbedaan mendasar antara ROIC dan masing-masing rasio tersebut.

ROIC vs ROCE

Perbedaan utama antara ROIC dan laba atas modal yang digunakan atau return on capital employed (ROCE) adalah jenis modal yang digunakan sebagai penyebut dalam perhitungannya.

Sementara ROIC membagi laba operasi bersih dengan modal yang diinvestasikan, ROCE membagi laba operasi bersih dengan modal yang digunakan.

Modal yang diinvestasikan adalah bagian dari modal yang digunakan, karena modal yang digunakan lebih komprehensif.

Perbedaan lainnya adalah ROCE umumnya menggunakan nilai buku setelah pajak, dan ROIC sering menggunakan jumlah sebelum pajak.

ROIC vs ROI

Sementara ROIC mempertimbangkan semua aktivitas yang dilakukan perusahaan untuk menghasilkan laba, return on investment (ROI) berfokus pada satu aktivitas.

Anda mendapatkan ROI dengan membagi keuntungan dari aktivitas tunggal itu (keuntungan – biaya) dengan biaya investasi.

Perbedaan lainnya adalah ROIC biasanya dihitung selama periode 12 bulan, sedangkan ROI tidak memiliki periode waktu standar untuk perhitungan.

Baca juga: Balanced Scorecard: Pengertian Lengkap dan Cara Membuatnya

ROIC vs ROE

Pengembalian atas ekuitas (ROE) memberi tahu Anda berapa banyak laba yang diperoleh perusahaan relatif terhadap nilai aset setelah dikurangi utang.

Tidak seperti ROE, ROIC berfokus pada laba yang dihasilkan oleh ekuitas dan utang.

Baca juga: Rumus dan Contoh Rasio Margin Kontribusi (Margin Contribution Ratio)

Rumus ROIC

ROIC dihitung dengan memperhitungkan biaya investasi dan pengembalian yang dihasilkan.

Pengembalian adalah semua pendapatan yang diperoleh setelah pajak tetapi sebelum bunga dibayarkan.

Nilai investasi dihitung dengan mengurangkan semua kewajiban jangka panjang saat ini, yang jatuh tempo dalam satu tahun, dari aset perusahaan.

Biaya investasi dapat berupa jumlah total aset yang dibutuhkan perusahaan untuk menjalankan bisnisnya atau jumlah pembiayaan dari kreditor atau pemegang saham. Pengembalian kemudian dibagi dengan biaya investasi.

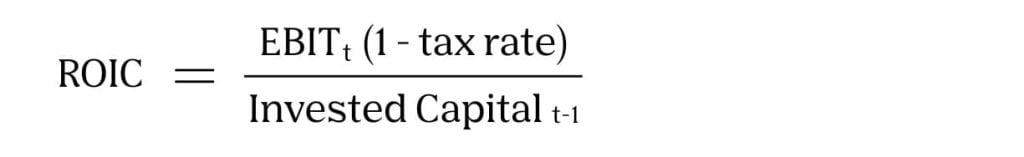

Ada beberapa pendekatan untuk menghitung NOPAT dan IC. Berikut ini adalah pendekatan umum untuk menghitung setiap item:

NOPAT = laba sebelum bunga dan pajak (EBIT) x (1 – tarif pajak)

IC = Nilai buku utang + Nilai buku ekuitas – Goodwill – Kas

di mana t menunjukkan periode saat ini, dan t-1 menunjukkan periode sebelumnya.

Karena ROIC mengukur laba perusahaan sebagai persentase dari modal yang diinvestasikan, laba yang lebih besar secara alamiah lebih menguntungkan daripada laba yang lebih rendah.

Oleh karena itu, rasio yang lebih tinggi lebih baik daripada rasio yang lebih rendah.

Rasio yang lebih tinggi berarti manajemen berkinerja lebih baik dan menggunakan uang pemegang saham dan pemegang obligasi secara lebih efisien. Pengembalian tersebut dapat bersumber dari area operasi mana pun.

Baca juga: Rasio Perputaran Piutang: Manfaat, Rumus, dan Cara Hitungnya

Berapa Persentase ROIC yang Baik?

ROIC yang baik biasanya melebihi biaya modal rata-rata tertimbang (WACC) perusahaan setidaknya 2%.

Meskipun secara umum dianggap baik bagi tim manajemen untuk dapat menggunakan sumber daya modal dari investor dan pemegang utang untuk menghasilkan laba, para investor tersebut juga mencari tim manajemen yang dapat menggunakan modal secara efisien.

ROIC yang melebihi WACC minimal 2% menandakan bahwa manajemen menggunakan pendanaan secara efisien untuk menghasilkan laba dan bahwa manajemen harus menginvestasikan kembali kelebihan laba di perusahaan untuk mendorong pertumbuhan di masa depan.

Bagaimana Cara Meningkatkan ROIC?

ROIC dapat ditingkatkan dengan memperluas rumus ROIC menggunakan penjualan perusahaan dan menentukan daya saing perusahaan.

Masing-masing rasio melacak satu aspek daya saing perusahaan.

Rasio NOPAT/Penjualan adalah ukuran margin laba, dan rasio Penjualan/IC adalah salah satu ukuran efisiensi modal.

Dengan menguraikan ROIC lebih lanjut, Anda dapat memahami alasan di balik kinerja perusahaan.

Perusahaan sering kali melacak rasio margin laba dan rasio efisiensi modal selama beberapa kuartal untuk memahami bagaimana perubahan operasi memengaruhi ROIC.

Pelacakan ROIC dari waktu ke waktu melalui kedua rasio tersebut memungkinkan perusahaan untuk lebih memahami bagaimana perusahaan dapat “menyesuaikan” operasinya untuk menggunakan modalnya secara lebih efisien.

Baca juga: Analisis Rasio Keuangan: Pengertian, Fungsi, Jenis, dan Rumusnya

Apa saja persyaratan penghitungan ROIC?

Ada tiga persyaratan utama untuk perhitungan ROIC.

- Menggunakan pendapatan operasional setelah pajak: Semua pendapatan harus setelah pajak karena harus mempertimbangkan bahwa pengembalian kepada investor dan pemegang obligasi tunduk pada pajak yang berlaku.

- Menggunakan nilai buku, bukan nilai pasar: ROIC melihat kinerja masa lalu. Anda tidak dapat menggunakan nilai pasar karena nilai pasar memperhitungkan ekspektasi tentang kinerja masa depan.

- Menggunakan periode waktu yang berbeda: Sebelum modal Anda dapat menghasilkan pengembalian, Anda harus menginvestasikannya. Oleh karena itu, modal yang diinvestasikan berasal dari periode sebelumnya daripada periode NOPAT.

Baca juga: Rasio Leverage: Definisi, Fungsi, Jenis, Rumus, Contoh, Risiko, dll

Apa Keterbatasan ROIC?

ROIC adalah ukuran yang berguna untuk mengukur kinerja perusahaan, tetapi memiliki beberapa kekurangan.

Kelemahan utamanya adalah bahwa ROIC adalah ukuran akuntansi, yang berarti bahwa ROIC dapat dimanipulasi dengan sengaja melalui praktik akuntansi yang berbeda.

Ada berbagai praktik akuntansi yang diterima oleh hukum, dan manajemen perusahaan dapat memilih salah satu yang memberikan hasil terbaik untuk ROIC dan rasio keuangan lainnya.

Selain itu, ROIC rentan terhadap pengeluaran satu kali yang signifikan (misalnya, restrukturisasi di seluruh organisasi) atau pendapatan (misalnya, keuntungan luar biasa dari fluktuasi mata uang).

Beberapa ROIC harus dimasukkan ke dalam konteks dan mungkin harus dihitung ulang tanpa pengeluaran atau pendapatan satu kali.

Baca juga: Ini Panduan Cara Menghitung Laba Bersih di Excel

Contoh Kasus dalam Menghitung ROIC

Dave Chicken adalah bisnis kecil yang menjual ayam goreng dan makanan untuk dibawa pulang.

Dave dan rekannya, Anton, saat ini adalah pemilik bersama bisnis tersebut, namun teman mereka, Rachel, tertarik untuk bergabung.

Tentu saja, sebelum ia menginvestasikan uangnya, ia ingin belajar lebih banyak tentang bisnis ini. Rachel mengetahui bahwa pada tahun sebelumnya, Dave Chicken menghasilkan Laba Bersih sebesar 50.000.000, dengan Dividen sebesar 10.000.000 dan Total Modal yang Diinvestasikan sebesar 75.000.000. Berapa ROIC Dave’s Chicken?

Mari kita uraikan untuk mengidentifikasi arti dan nilai dari berbagai variabel dalam soal ini.

- Laba bersih: 50.000.000

- Dividen 10.000.000

- Total modal yang diinvestasikan: 75.000.000

Sekarang mari kita terapkan nilai pada variabel-variabel dalam rumus dan menghitung ROIC:

ROIC = (50.000.000 – 10.000.000) / 75.000.000) X 100 = 53,33%

Dalam kasus ini, Dave Chicken akan mendapatkan laba atas modal yang diinvestasikan sebesar 53,33%.

Ini berarti Anton dan Mark memperoleh 53,33% – atau 0,5333 – dari setiap rupiah yang mereka investasikan dalam bisnis.

Perlu diingat bahwa untuk menjadi indikator kinerja perusahaan yang sebenarnya, rasio ini harus dibandingkan selama beberapa tahun.

Manajemen dapat dengan mudah mengontrol angka tersebut dengan menggunakan teknik akuntansi, seperti membebankan biaya pada periode yang berbeda atau melewatkan pembayaran dividen, yang keduanya dapat mempengaruhi rasio ROIC.

Namun, jika Rachel ingin memastikan apakah ia berinvestasi atau tidak di Dave Chicken, ia harus menghitung ROIC selama beberapa tahun, mencari polanya, dan memutuskannya.

Baca juga: Rasio Nilai Pasar: Pengertian, Jenis, Manfaat dan Cara Hitungnya

Analisis ROIC

ROIC adalah salah satu rasio penilaian yang paling penting dan jitu yang dapat digunakan oleh bisnis.

Rasio ini juga lebih penting untuk industri tertentu dibandingkan industri lainnya, seperti produsen semikonduktor, yang menginvestasikan lebih banyak modal dibandingkan dengan sebagian besar jenis bisnis lainnya.

Seperti yang telah disebutkan, persamaan ini tidak membedakan antara investasi individu atau bisnis.

Sebaliknya, persamaan ini mencerminkan keadaan bisnis secara keseluruhan. Persamaan ini menggunakan rata-rata dari semuanya untuk menghasilkan nilai Laba Bersih.

Tidak mungkin untuk menentukan investasi mana yang menghasilkan atau kehilangan uang paling banyak. Sebagai contoh, manajemen dapat memutuskan untuk berinvestasi di perusahaan lain yang sudah ada atau menggunakan uang dari pemegang saham untuk membeli peralatan baru. Hal ini dapat meningkatkan produksi atau memasuki pasar baru.

Salah satu keterbatasan rasio ini adalah ketidakmampuannya untuk memberikan informasi mengenai bagian atau area operasi mana yang menghasilkan nilai.

Ketika Laba Bersih (dikurangi dividen) digunakan daripada Laba Operasi Bersih Setelah Pajak (NOPAT), hasilnya bisa lebih umum. Hal ini karena laba tersebut berasal dari peristiwa yang hanya terjadi sekali.

ROIC memberikan konteks yang diperlukan untuk metrik lain, seperti rasio harga terhadap pendapatan (P/E). Jika dilihat secara terpisah, angka tersebut dapat mengisyaratkan bahwa perusahaan sudah oversold.

Tetapi penurunan tersebut bisa disebabkan oleh penurunan tingkat di mana bisnis menghasilkan nilai bagi pemegang saham, jika ada.

Sebaliknya, bisnis yang secara konstan menghasilkan laba tinggi atas modal yang diinvestasikan kemungkinan besar akan diperdagangkan dengan harga lebih mahal daripada saham-saham lain, terlepas dari rasio P/E mereka yang tampaknya sangat tinggi.

Baca juga: Rasio Loan To Value Adalah: Rumus, Cara Hitung, dan Contohnya

Kesimpulan

Itulah pengertian dan pembahasan mengenai ROIC secara mendalam yang mungkin akan berguna jika Anda berencana melakukan investasi pada perusahaan tertentu atau mengajukan pinjaman modal kepada investor.

Secara keseluruhan, Return on Invested Capital (ROIC) adalah rasio keuangan yang digunakan untuk mengevaluasi seberapa efektif sebuah perusahaan menghasilkan laba dari investasi yang dilakukannya.

ROIC mengukur laba bersih suatu perusahaan dibandingkan dengan modal yang diinvestasikan dalam bisnis. Semakin tinggi ROIC, semakin baik kinerja keuangan perusahaan, karena artinya perusahaan dapat menghasilkan laba yang lebih besar dengan investasi yang lebih sedikit.

Sedang mencari cara untuk menghitung laba dan pengeluaran yang lebih mudah, Anda bisa mencoba menggunakan software akuntansi seperti Kledo yang akan membuat proses pemantauan keuangan bisnis menjadi lebih praktis.

Jika tertarik, Anda bisa mencoba menggunakan Kledo secara gratis selama 14 hari atau selamanya melalui tautan ini.

- Stock Opname: Manfaat, Cara, dan Download Templatenya Gratis - 5 Februari 2026

- 2 Rumus Break Even Point (BEP), Contoh Soal, dan Kalkulator BEP Gratis - 3 Februari 2026

- Rekening Koran: Komponen, Cara Mendapatkan, dan Fungsinya - 30 Januari 2026