Rasio leverage perusahaan mengukur kewajiban keuangannya dan kemampuannya untuk melunasi kewajiban tersebut. Banyak bisnis menggunakan leverage dalam bisnis sehari-hari mereka.

Jika Anda tertarik terjun ke dalam dunia bisnis, keuangan, maupun investasi, mengetahui segala sesuatu tentang rasio leverage dapat membantu Anda menginformasikan keputusan pinjaman dan investasi Anda.

Dalam artikel ini, kami menjawab “Apa itu rasio leverage?”, Jelajahi pentingnya dan jenisnya dan temukan cara untuk menghitung rasio leverage perusahaan.

Definisi Rasio Leverage

Rasio leverage adalah rasio keuangan yang menentukan berapa banyak modal yang dimiliki perusahaan dibandingkan dengan nilai hutang. Rasio ini mengukur kemampuan perusahaan untuk memenuhi kewajiban keuangannya.

Akuntan, investor, analis keuangan, pemberi pinjaman, dan manajer keuangan menggunakan rasio leverage untuk memahami bagaimana bisnis menggunakan leverage untuk menghasilkan pendapatan. Seringkali, regulator keuangan menggunakan rasio leverage untuk menentukan kesehatan keuangan lembaga keuangan seperti bank.

Baca juga: Analisis Rasio Keuangan: Pengertian, Fungsi, Jenis, dan Rumusnya

Mengapa Rasio Leverage Penting?

Rasio leverage adalah metrik keuangan penting yang membantu membuat keputusan investasi dan pinjaman utama. Berikut adalah beberapa alasan mengapa ini penting:

Memberikan Rincian tentang Pendapatan Perusahaan

Rasio yang lebih tinggi menunjukkan bahwa perusahaan menggunakan utang untuk membiayai aset dan operasinya, sering kali menunjukkan investasi yang berisiko bagi calon investor.

Ini dapat menyiratkan bahwa perusahaan mungkin melihat pendapatan yang tidak konsisten dan pemegang saham mungkin tidak menerima pengembalian yang sesuai atas investasi mereka.

Baca juga: Apa itu Rasio Aktivitas? Pengertian, Manfaat, Rumus, dan Jenisnya

Memberi Tahu Apakah Perusahaan Sehat secara Finansial

Kreditur mengandalkan leverage untuk menentukan apakah mereka dapat memberikan kredit ke perusahaan.

Perusahaan dengan leverage yang lebih tinggi mengalokasikan sebagian besar arus kasnya untuk membayar utang, dan perusahaan seperti itu kemungkinan besar akan gagal membayar pinjaman mereka.

Memberikan Wawasan tentang Pendapatan

Rasio leverage yang lebih rendah menunjukkan bahwa perusahaan memiliki aliran pendapatan yang stabil. Ini juga memberi tahu pemegang saham dan agen kredit bahwa mereka kemungkinan akan menerima pengembalian investasi yang baik.

Membantu dalam Memahami Biaya Operasional

Rasio ini mengukur campuran biaya operasional perusahaan untuk memahami bagaimana perubahan dalam output dapat mempengaruhi pendapatan operasional.

Mengapa Menghitung Rasio Leverage Bermanfaat?

Menghitung leverage yang berbeda dapat membantu stakeholder internal dan eksternal seperti kreditur, investor, dan pemangku kepentingan untuk membuat keputusan investasi dan pinjaman yang terinformasi.

Rasio-rasio ini memberikan wawasan tentang kesehatan perusahaan dan kemampuan keuangannya untuk memenuhi hutang dan kewajiban keuangan. Sebagian besar leverage mengukur kemampuan dan efisiensi untuk menggunakan utang untuk menjalankan bisnis.

Rasio ini membantu memahami struktur modal perusahaan dan menentukan apakah perusahaan tersebut menguntungkan.

Memahami tingkat utang saat ini dapat membantu kreditur atau pemberi pinjaman memberikan kredit ke perusahaan. Anda dapat menggunakan leverage ketika perusahaan memperoleh keuntungan untuk meningkatkan return on investment.

Baca juga: Rasio Solvabilitas: Pengertian, Jenis, Cara Hitung, dan Pembahasan Lengkapnya

Jenis-Jenis Rasio Leverage

1. Leverage Operasi

Rasio leverage operasi mengacu pada persentase atau rasio biaya tetap terhadap biaya variabel. Perusahaan yang memiliki leverage operasi tinggi menanggung sebagian besar biaya tetap dalam operasinya dan merupakan perusahaan padat modal. Perubahan kecil dalam volume penjualan akan menghasilkan perubahan besar dalam pendapatan dan laba atas investasi.

Skenario negatif untuk jenis perusahaan ini adalah ketika biaya tetapnya yang tinggi tidak ditutupi oleh pendapatan karena permintaan pasar untuk produk tersebut menurun. Contoh bisnis padat modal adalah perusahaan manufaktur mobil.

Jika rasio biaya tetap terhadap pendapatan tinggi (yaitu >50%), artinya perusahaan memiliki leverage operasi yang signifikan. Jika rasio biaya tetap terhadap pendapatan rendah (yaitu, <20%) perusahaan memiliki sedikit leverage operasi.

2. Leverage Keuangan

Rasio leverage keuangan mengacu pada jumlah kewajiban atau hutang yang telah atau akan digunakan perusahaan untuk membiayai operasi bisnisnya.

Menggunakan dana pinjaman, bukan dana ekuitas, benar-benar dapat meningkatkan laba atas ekuitas dan laba per saham perusahaan. Asalkan peningkatan laba lebih besar daripada bunga yang dibayarkan atas pinjaman.

Penggunaan pembiayaan yang berlebihan dapat menyebabkan gagal bayar dan kebangkrutan.

3. Leverage Gabungan

Rasio leverage gabungan mengacu pada kombinasi penggunaan leverage operasi dan leverage keuangan. Misalnya, ketika melihat neraca dan laporan laba rugi, leverage operasi mempengaruhi bagian atas laporan laba rugi melalui laba operasi. Sedangkan bagian bawah terdiri dari leverage keuangan, dimana laba per saham kepada pemegang saham dapat dinilai.

Baca juga: Perputaran Total Aset: Pengertian Lengkap dan Cara Menghitungnya

8 Rumus Rasio Leverage

Berikut adalah beberapa jenis leverage yang penting:

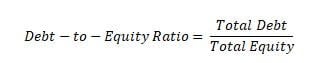

1. Debt to Equity Ratio

Seperti namanya, debt to equity ratio atau rasio utang terhadap ekuitas mengukur total kewajiban atau utangnya terhadap ekuitas pemegang sahamnya.

Rasio ini menghitung proporsi utang dan ekuitas yang digunakan perusahaan untuk mendanai operasinya. Untuk menghitung rasio utang terhadap ekuitas, Anda dapat menggunakan rumus berikut:

Debt to equity ratio = (total kewajiban atau hutang) : total ekuitas

2. Debt to Assets Ratio

Rasio ini mengukur seberapa banyak hutang yang digunakan perusahaan untuk membiayai asetnya. Nilai debt to assets ratio yang lebih tinggi menunjukkan bahwa perusahaan memiliki risiko investasi yang lebih tinggi.

Untuk menghitung rasio utang terhadap aset, Anda dapat menggunakan rumus berikut:

Debt to equity ratio = total hutang : total aset

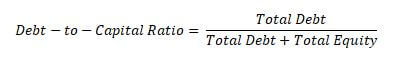

3. Debt to Capital Ratio

Debt to capital ratio atau rasio utang terhadap modal membandingkan total kewajiban dengan total modalnya. Rasio ini mengukur leverage keuangan perusahaan dan membantu investor memahami seberapa baik perusahaan dapat menangani penurunan pendapatan penjualan.

Investor lebih memilih perusahaan dengan rasio utang terhadap modal yang lebih rendah. Untuk menghitung rasio utang terhadap modal, Anda dapat menggunakan rumus berikut:

Debt to capital ratio = total utang : (total utang + ekuitas pemegang saham)

4. Debt to EBITDA

Debt to EBITDA atau rasio utang pada pendapatan sebelum bunga, depresiasi dan amortisasi mengukur kapasitas perusahaan untuk melunasi utang yang tertunda.

Lembaga kredit dan lembaga keuangan menggunakan rasio ini untuk memahami seberapa efisien mereka dapat membayar utang mereka. Untuk menghitung debt to EBITDA, Anda dapat menggunakan rumus berikut:

Rasio utang terhadap EBITDA = total utang : EBITDA

Baca juga: Rasio Utang: Pengertian, Jenis, dan Cara Hitungnya dalam Bisnis

5. Equity Multiplier atau Pengganda Ekuitas

Pengganda ekuitas mengukur seberapa banyak perusahaan membiayai operasinya menggunakan saham daripada utang. Investor lebih menyukai perusahaan dengan pengganda ekuitas yang lebih rendah karena menunjukkan bahwa mereka menggunakan lebih sedikit utang dan lebih banyak ekuitas dalam pembiayaan.

Untuk menghitung pengganda ekuitas, Anda dapat menggunakan rumus berikut:

Pengganda ekuitas = total aset : total ekuitas

6. Rasio Leverage Konsumen

Rasio ini mengacu pada tingkat utang konsumen dibandingkan dengan pendapatan yang dapat dibelanjakan dari rata-rata konsumen. Rasio ini berguna dalam analisis ekonomi dan digunakan oleh pembuat kebijakan.

Untuk menghitung rasio leverage konsumen, Anda dapat menggunakan rumus berikut:

Rasio leverage konsumen = total utang rumah tangga : total pendapatan yang dapat dibelanjakan

7. Interest Coverage Ratio (ICR)

ICR adalah rasio leverage yang menentukan kemampuan perusahaan untuk membayar bunga atas pinjaman atau hutang mereka yang belum dibayar.

Pemberi pinjaman, investor dan kreditur menggunakan ICR untuk menentukan risiko pinjaman modal kepada perusahaan. Untuk menghitung ICR, Anda dapat menggunakan rumus berikut:

ICR = Laba sebelum bunga dan pajak (EBIT) : Beban Bunga

8. Fixed Charge Coverage Ratio (FCCR)

FCCR mengukur kemampuan perusahaan untuk memenuhi kewajiban biaya tetap seperti sewa dan beban bunga serta pembayaran utang.

Rasio ini menunjukkan seberapa baik pendapatan perusahaan menutupi biaya tetap. Bank memeriksa rasio ini sebelum meminjamkan uang ke bisnis. Untuk menghitung FCCR, Anda dapat menggunakan rumus berikut:

FCCR = (EBIT + biaya tetap sebelum pajak) : (biaya tetap sebelum pajak + bunga)

Contoh Perhitungan Rasio Leverage

Contoh Kasus 1

Berikut contoh perhitungan rasio leverage:

Mari kita asumsikan bahwa PT. Melati memiliki modal 800 juta yang terdiri dari 45% utang dan 55% ekuitas. Laba perusahaan sebelum bunga dan pajak adalah 250 juta. PT. Melati mencatat depresiasi dan amortisasi sebesar Rp. 50 juta. Aset mereka berjumlah Rp. 950 juta.

Untuk menghitung leverage yang berbeda, kita dapat menggunakan informasi keuangan dari pertanyaan:

EBIT = 250 juta

EBITDA = 250 juta + 50 juta = 300 juta

Total utang = 800.000.000 × 45% = 350.000.000

Total ekuitas = 800.000.000 × 55% = 450.000.000

Rasio Hutang terhadap EBITDA = Total Hutang : EBITDA = 350.000.000 : 300.000.000 = 1,16

Rasio hutang terhadap modal = total hutang : (total hutang + ekuitas pemegang saham) =350.000.000 : 800.00.000 = 0,44

Rasio hutang terhadap ekuitas = total hutang : total ekuitas = 350.000.000 : 450.000.000 = 0,7

Rasio utang terhadap aset = total utang : total aset = 350.000.000 : 950.000.000 = 0,36

Pengganda ekuitas = total aset : total ekuitas = 950.000.000 : 450.000.000 = 2,1

Contoh Kasus 2

Struktur modal PT. Bulan terdiri dari ekuitas dan utang. Ekuitasnya adalah 400 juta dan hutangnya adalah 100 juta. Mari kita hitung leverage berdasarkan informasi yang diberikan di bawah ini:

- Total hutang = 100 juta

- Total ekuitas =400 juta

Di sini, investor dapat mengetahui dua rasio berdasarkan informasi yang diberikan:

- rasio utang-ekuitas, dan

- rasio utang-modal.

Jadi, mari kita masukkan nilai ke dalam rumus:

Rasio Hutang terhadap Ekuitas

= 100.000.000 : 400.000.000

= 0,25 =25%

Rasio Hutang terhadap Modal

= 100.000.000 : (100.000.000 +400.000.000) = 100.000.000 : 500.000.000

=0,2 atau 20%

Kedua rasio leverage memungkinkan investor untuk menentukan apakah mereka dapat mempercayai PT. Melati untuk Investasi.

Baca juga: Biaya Total Rata-rata dalam Akuntansi dan Cara Menghitungnya

Apa yang Ditunjukkan oleh Rasio Leverage?

Rasio leverage dapat menunjukkan hal berikut:

Kemampuan untuk Menyerap Biaya Variabel

Jumlah uang yang dibutuhkan bisnis dapat berfluktuasi tergantung pada banyak faktor. Biaya leverage dapat memberi tahu investor dan kreditur apakah perusahaan dapat memenuhi permintaan biaya variabel yang berubah-ubah.

Kemampuan untuk Mematuhi Kewajiban Keuangan

leverage menentukan apakah perusahaan dapat memenuhi kewajibannya kepada karyawan, investor, dan lembaga keuangan, seperti bank. Misalnya, ketika bisnis tidak dapat menutupi pembayaran bunga dalam waktu lama, itu bisa menjadi pertanda masalah keuangan.

Kemampuan untuk Mengambil Risiko

Ketika sebuah perusahaan memanfaatkan utangnya, mereka lebih bersedia untuk mengambil risiko.

Kapan Rasio Leverage Digunakan?

Leverage digunakan ketika menghadapi situasi berikut ini:

- Sebuah perusahaan mengambil utang untuk membeli aset tertentu. Ini disebut sebagai pinjaman yang didukung aset dan sangat umum di real estat dan pembelian aset tetap seperti properti, pabrik, dan peralatan.

- Sebuah perusahaan meminjam uang berdasarkan kelayakan kredit keseluruhan bisnis. Ini biasanya merupakan jenis pinjaman arus kas dan umumnya hanya tersedia untuk perusahaan besar.

- Ketika sebuah perusahaan meminjam uang untuk membiayai akuisisi (pelajari lebih lanjut tentang proses merger dan akuisisi).

- Ketika perusahaan ekuitas swasta (atau perusahaan lain) melakukan pembelian dengan leverage.

- Ketika seorang individu berurusan dengan opsi, futures, margin, atau instrumen keuangan lainnya.

- Ketika seseorang membeli rumah dan memutuskan untuk meminjam dana dari lembaga keuangan untuk menutupi sebagian dari harga. Jika properti tersebut dijual kembali dengan nilai yang lebih tinggi, keuntungan akan diperoleh.

- Investor ekuitas memutuskan untuk meminjam uang untuk meningkatkan portofolio investasi mereka.

- Sebuah bisnis meningkatkan biaya tetapnya untuk meningkatkan operasinya. Biaya tetap tidak mengubah struktur modal bisnis, tetapi meningkatkan leverage operasi yang secara tidak proporsional akan meningkatkan/menurunkan keuntungan relatif terhadap pendapatan.

Baca juga: Biaya Modal: Definisi, Fungsi, Rumus, dan Cara Hitungnya

Berapa Nilai Leverage yang Baik?

Nilai ideal leverage tergantung pada jenis rasio yang Anda analisis. Kecuali untuk ICR, pemberi pinjaman mengharapkan nilai leverage lainnya yang lebih rendah.

Biasanya, rasio yang lebih rendah menunjukkan bisnis yang berkinerja tinggi. Misalnya, pemberi pinjaman dan investor lebih memilih rasio debt to equity di bawah 1.

Nilai 0,1 menunjukkan bahwa bisnis hampir tidak memiliki utang relatif terhadap ekuitas dan nilai 1 berarti utang dan ekuitas sama. Terlepas dari jenis rasio, rasio leverage dapat bervariasi tergantung pada industri dan kematangan perusahaan.

Risiko Leverage terhadap Keuangan Bisnis

Jika leverage dapat melipatgandakan pendapatan, itu juga dapat melipatgandakan risiko. Memiliki leverage operasi dan keuangan yang tinggi bisa sangat berisiko bagi bisnis.

Rasio leverage operasi yang tinggi menggambarkan bahwa perusahaan menghasilkan sedikit penjualan, namun memiliki biaya atau margin yang tinggi yang perlu ditutupi.

Hal ini dapat mengakibatkan target pendapatan yang lebih rendah atau pendapatan operasional yang tidak mencukupi untuk menutupi pengeluaran lain dan akan menghasilkan pendapatan negatif bagi perusahaan.

Di sisi lain, rasio leverage keuangan yang tinggi terjadi ketika pengembalian investasi (ROI) tidak melebihi bunga yang dibayarkan atas pinjaman. Hal ini secara signifikan akan menurunkan profitabilitas dan laba per saham perusahaan.

Baca juga: Net Promoter Score (NPS): Pengertian, Jenis, dan Cara Hitungnya

Kesimpulan

Nah, itulah pembahasan mengenai rasio leverage mulai dari pengertian, kegunaan, jenis, rumus, cara hitung, dan pembahasan lainnya. Semoga dengan memahami leverage, bisa membantu pengambilan keputusan keuangan dan investasi bisnis Anda.

Ketika menghitung leverage, Anda membutuhkan informasi penting mengenai jumlah hutang, aset, ekuitas, dan sebagainya. Komponen tersebut hanya bisa diketahui melalui proses pembukuan yang akurat dan sistematis.

Guna memudahkan proses tersebut, Anda perlu menggunakan software akuntansi dari Kledo yang sudah digunakan lebih dari 35 ribu pengguna. Software ini dibekali dengan berbagai fitur mulai dari akuntansi, invoice, hingga manajemen inventory yang mudah digunakan.

Mulai dari 130 ribu saja, Anda sudah bisa menikmati layanan dengan fitur terlengkap dari Kledo. Anda juga bisa mencoba Kledo gratis selama 14 hari melalui tautan ini.

- 4 Rumus Metode Penyusutan, Contoh, dan Cara Hitungnya - 30 Mei 2025

- Job Order Costing: Pembahasan Lengkap dan Cara Hitungnya - 30 Mei 2025

- Download Template Faktur Word dan Excel Gratis Di Sini! - 28 Mei 2025