WACC adalah akronim dari weighted average cost of capital yang bisa diartikan sebagai biaya modal rata-rata tertimbang. Perhitungan ini mewakili rata-rata semua biaya modal yang ditanggung perusahaan.

Rata-rata tertimbang adalah metrik penting untuk mengevaluasi profitabilitas dan berapa banyak yang dihabiskan perusahaan untuk operasi bisnis mereka. Selain itu, WACC menggunakan rumus untuk menentukan tingkat antara nilai pasar dan biaya ekuitas dan utang.

Dalam artikel ini, kami membahas apa itu rata-rata tertimbang biaya modal, bagaimana menghitung WACC dan apa batasannya dengan beberapa tips dan contoh untuk memandu Anda.

Pengertian WACC Adalah

WACC adalah tingkat pengembalian rata-rata yang diharapkan akan dibayarkan perusahaan kepada semua pemegang sahamnya. Termasuk pemegang utang, pemegang saham ekuitas, dan pemegang saham preferen.

Analisis Weighted Average Cost of Capital mengasumsikan bahwa pasar modal (baik utang dan ekuitas) dalam industri tertentu membutuhkan pengembalian yang sepadan dengan risiko dari investasi mereka. Tapi apakah WACC membantu investor memutuskan apakah akan berinvestasi di perusahaan atau tidak?

Untuk memahami WACC, mari kita ambil contoh sederhana berikut ini.

Misalkan Anda ingin memulai bisnis kecil-kecilan. Anda pergi ke bank dan menanyakan apakah Andabisa memperoleh pinjaman untuk memulai bisnis.

Bank melihat rencana bisnis Anda dan memberi tahu Anda bahwa mereka menyetujui proposal Anda, tetapi ada satu hal yang perlu Anda lakukan.

Bank mengatakan bahwa Anda perlu membayar bunga 10% atas jumlah pokok yang Anda pinjam. Anda setuju, dan bank meminjamkan Anda pinjaman.

Anda setuju untuk membayar biaya bunga. Nah, biaya bunga tersebut disebut sebagai biaya modal dalam istilah sederhana.

Karena bisnis membutuhkan banyak uang untuk memperluas produk dan bisnis, mereka perlu mencari uang tambahan. Mereka mendapatkan uang dari pemegang saham mereka dalam bentuk initial public offering (IPO). Selaini itu, mereka juga mengambil pinjaman dari bank atau lembaga keuangan lainnya.

Perusahaan perlu membayar biaya untuk memiliki uang dalam jumlah besar ini. Kami menyebutnya sebagai biaya modal.

Jika sebuah perusahaan memiliki lebih dari satu sumber dari mana mereka mengambil dana, kita perlu menghitung rata-rata tertimbang dari biaya modal tersebut.

Baca juga: Rasio Leverage: Definisi, Fungsi, Jenis, Rumus, Contoh, Risiko, dll

Komponen Struktur Modal

Sebelum mempelajri WACC lebih lanjut, mari kita mempelajari struktur modal yang menjadi elemen dasar perhitungan WACC. Secara umum, strukur modal perusahaan dibagi menjadi dua jenis, yaitu:

- modal utang

- modal ekuitas

Modal utang terjadi karena perusahaan mengambil pinjaman dari pihak lain yang disertai dengan perjanjian bunga. Contohnya seperti kredit bank dan obligasi.

Sementara modal ekuitas adalah modal yang diperoleh dari para investor. Sebagai gantinya, investor akan mendapatkan bagian kepemilikan perusahaan. Modal ekuitas ini terdiri dari saham biasa dan saham preferen.

Para investor akan mengawal bagaimana kinerja operasi dan pertumbuhan perusahaan. Selanjutnya, mereka akan memperoleh dividen dan capital gain ketika perusahaan berhasil mencetak laba.

Baca juga: Pengertian Struktur Modal, Fungsi, Jenis, Contoh, dan Faktor yang Mempengaruhinya

Mengapa Penting Menghitung WACC?

Perusahaan menghitung WACC perusahaan untuk beberapa alasan penting.

Pertama, WACC adalah tingkat diskonto yang digunakan perusahaan untuk memperkirakan nilai bersihnya saat ini. Rumus WACC digunakan oleh pemilik bisnis dan investor untuk menentukan return on investment investor di perusahaan.

Bisnis biasanya berjalan dengan dana pinjaman, sehingga rumus WACC menjadi alat penting dalam menentukan potensi profitabilitas bersih perusahaan.

WACC mengukur biaya perusahaan untuk meminjam uang, sedangkan rumus WACC menggunakan hutang dan ekuitas perusahaan dalam perhitungannya.

Pada dasarnya, rumus WACC memberikan wawasan tentang berapa banyak bunga yang harus dibayar perusahaan untuk setiap rupiah yang dipinjamnya.

WACC juga merupakan metrik utama yang digunakan dalam analisis arus kas terdiskonto. Rumus WACC dapat digunakan untuk menentukan proyek mana yang harus dilakukan perusahaan.

Jika perusahaan yakin bahwa merger dapat menghasilkan pengembalian yang lebih tinggi daripada biaya modalnya, kemungkinan besar merupakan pilihan yang baik bagi perusahaan untuk menjual dan melakukan merger pada saat itu.

Jika ditentukan bahwa pengembalian akan lebih rendah dari apa yang diharapkan investor mereka sendiri, maka mereka ingin menempatkan modal mereka untuk penggunaan yang lebih baik di tempat lain.

Terakhir, investor menggunakan WACC untuk menilai apakah suatu investasi layak atau tidak. Semakin rendah WACC semakin baik, karena menandakan bisnis sehat yang siap menarik investasi dengan biaya lebih rendah.

Di sisi lain, WACC yang lebih tinggi biasanya berarti bahwa bisnis lebih berisiko dan perlu memberi kompensasi kepada investor dengan pengembalian yang lebih tinggi untuk menarik dana. WACC akan lebih tinggi jika saham perusahaan bergejolak atau jika utangnya lebih berisiko.

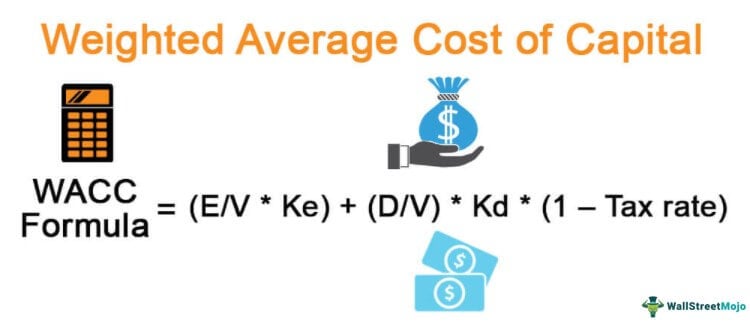

Rumus WACC Adalah:

Banyak investor tidak menggunakan WACC karena dianggap sedikit lebih rumit dari rasio keuangan yang lain. Tetapi jika Anda adalah salah satu dari mereka yang ingin mengetahui cara kerja WACC, inilah rumusnya untuk Anda.

Rumus WACC = (E/V x Ke) + (D/V) x Kd x (1 – Tarif pajak)

- E = Nilai Pasar Ekuitas

- V = Total nilai pasar ekuitas & utang

- Ke = Biaya Ekuitas

- D = Nilai Pasar Utang

- Kd = Biaya Hutang

- Tarif Pajak = Tarif Pajak Perusahaan

Memang, persamaan rumus WACC terlihat rumit. Untuk itu, mari kita pelajari cara menghitung setiap komponen dalam rumus WACC:

Cara Menghitung Nilai Pasar Ekuitas

Mari kita mulai dengan E atau nilai pasar ekuitas. Bagaimana kita harus menghitungnya? Begini caranya:

- Katakanlah Perusahaan A memiliki 10.000 saham beredar, dan harga pasar dari masing-masing saham saat ini adalah Rp. 10.000 per saham. Jadi, nilai pasar ekuitas adalah = (saham beredar Perusahaan A x harga pasar setiap saham saat ini) = (10.000 x Rp. 10.000) = Rp.100.000.000

- Nilai pasar ekuitas juga bisa disebut kapitalisasi pasar. Dengan menggunakan nilai pasar ekuitas atau kapitalisasi pasar, investor dapat mengetahui mana perusahaan yang profit dan sebaliknya.

Cara Menghitung Nilai Pasar Utang

Sekarang, mari kita pahami arti dari nilai pasar utang. Bagaimana cara menghitungnya?

- Sulit untuk menghitung nilai pasar utang karena sangat sedikit perusahaan yang memiliki utang dalam bentuk obligasi yang beredar.

- Kita bisa langsung mengambil harga yang tercatat sebagai nilai pasar utang jika obligasi tersebut tercatat.

- Sekarang, mari kembali ke biaya modal rata-rata tertimbang dan lihat V atau nilai pasar total ekuitas dan utang. Hal ini cukup jelas. Kita hanya perlu menambahkan nilai pasar ekuitas dan perkiraan nilai pasar utang.

Cara Menghitung Biaya Ekuitas

- Biaya Ekuitas (Ke) dihitung dengan menggunakan Model CAPM. Berikut rumus untuk referensi Anda.

- Biaya Ekuitas = Tingkat Pengembalian Bebas Risiko + Beta x (Tingkat Pengembalian Pasar – Tingkat Pengembalian Bebas Risiko)

- Di sini, Beta = Ukuran risiko yang dihitung sebagai regresi harga saham perusahaan.

Cara Menghitung Biaya Hutang

- Kita dapat Menghitung biaya hutang menggunakan rumus berikut : Biaya Hutang = (Risk-Free Rate + Credit Spread) * (1 – Tarif Pajak)

- Karena biaya hutang (Kd) dipengaruhi oleh tarif pajak, kami mempertimbangkan Biaya Hutang Setelah Pajak.

- Di sini, spread kredit tergantung pada peringkat kredit. Peringkat kredit yang lebih baik akan menurunkan risiko kredit an sebaliknya.

- Atau, Anda juga dapat mengambil pendekatan yang disederhanakan untuk menghitung Biaya Hutang. Anda dapat menghitung biaya Hutang dengan rumus Beban Bunga / Total Hutang.

- Tarif Pajak adalah Tarif Pajak Badan, yang tergantung pada Pemerintah. Juga, perhatikan bahwa jika saham preferen diikutsertakan, kita juga perlu memperhitungkan biaya saham preferen.

- Jika saham preferen disertakan, berikut adalah rumus WACC yang direvisi: WACC = E/V x Ke + D/V x Kd x (1 – Tarif Pajak) + P/V x Kp. Di sini, V = E + D + P dan Kp = Biaya Saham Preferen

Baca juga: Net Promotor Score (NPS): Pengertian, Jenis, dan Cara Hitungnya

Langkah-Langkah Menghitung WACC

Setelah memahami rumus dan setiap komponen WACC, ini saatnya untuk mempelajari tahapan dalam menghitung WACC. Gunakan langkah-langkah berikut untuk menerapkan rumus untuk menghitung WACC:

1. Tentukan Nilai Pasar Ekuitas dan Utang

Pertama, temukan nilai pasar untuk hutang modal dan ekuitas perusahaan Anda. Nilai-nilai ini mewakili suku pertama dan kedua dalam rumus, yang dipisahkan oleh tanda tambahan.

Hal ini berarti bahwa baik hutang dan ekuitas diperlukan untuk memahami biaya yang ditanggung perusahaan untuk terus menghasilkan keuntungan.

2. Hitung Biaya Aktual dari Hutang dan Ekuitas

Langkah berikutnya, temukan biaya aktual dari hutang modal dan ekuitas untuk mewakili E dan D dalam rumus. Untuk menentukan biaya hutang, perusahaan biasanya mengevaluasi aset dan kewajiban dan mengambil biaya aktual untuk menutupi hutang modal.

Biaya ekuitas sedikit berbeda. Karena pengembalian pemegang saham dan investor mewakili kewajiban masa depan, perusahaan biasanya menganalisis tingkat pengembalian yang diproyeksikan untuk membuat perkiraan biaya untuk menerbitkan saham dan obligasi.

3. Menjumlahkan Nilai Pasar Utang dan Ekuitas

Setelah Anda mengetahui nilai pasar dan biaya aktual dari hutang modal dan ekuitas, gabungkan nilai-nilai ini untuk mendapatkan variabel V.

Sebagai contoh, asumsikan nilai pasar untuk hutang modal dan ekuitas perusahaan masing-masing adalah 45 juta dan 50 juta. Sehingga nilai variabel V adalah 95 juta.

4. Tentukan Tarif Pajak Perusahaan Saat Ini

Temukan tarif pajak yang berlaku untuk perusahaan Anda. Tarif pasti yang dibayarkan perusahaan dalam pajak dapat bervariasi.

Sebagai contoh, tarif pajak perusahaan sebesar 20% menggantikan variabel Tc dalam rumus. Sangat penting untuk mengubah persentase ini menjadi desimal saat menghitung WACC. Ini berarti 20% muncul sebagai 0,2 dalam rumus.

5. Masukkan dalam Rumus

Bila Anda memiliki nilai yang diperlukan, selanjutnya masukkan ke rumus untuk menghitung WACC. Hasilnya dapat membantu Anda mengevaluasi profitabilitas dan kemampuan perusahaan Anda untuk menutupi biaya pendanaan operasi bisnis.

Selain itu, rata-rata tertimbang juga dapat memberi Anda wawasan tentang total biaya modal yang dapat ditanggung perusahaan Anda dan tetap menguntungkan.

Contoh Perhitungan WACC

Contoh Soal WACC 1

Langkah #1 – Menghitung Nilai Pasar Ekuitas / Kapitalisasi Pasar

Berikut adalah rincian Perusahaan A dan Perusahaan B:

| Dalam Rupiah | Perusahaan A | Perusahaan B |

|---|---|---|

| Saham Preferen | 30.000 | 50.000 |

| Harga Pasar Saham | 100 | 90 |

Dalam hal ini, kita telah memperoleh informasi jumlah saham yang beredar dan harga pasar saham. Jadi mari kita hitung kapitalisasi pasar Perusahaan A dan Perusahaan B.

| Dalam Rupiah | Perusahaan A | Perusahaan B |

|---|---|---|

| Saham Beredar (A) | 30.000 | 50.000 |

| Harga Pasar Saham (B) | 100 | 90 |

| Kapitalisasi Pasar (A*B) | 3.000.000 | 4.500.000 |

Sekarang kita sudah menemukan nilai pasar ekuitas atau kapitalisasi pasar Perusahaan A dan Perusahaan B.

Langkah #2 – Menemukan Nilai Pasar Hutang

Katakanlah kita memiliki perusahaan yang memiliki total hutan 100 juta. Untuk menemukan nilai pasar utang, kita perlu memeriksa apakah utang ini terdaftar.

Jika ya, maka kita bisa langsung memilih harga saham terbaru. Jadi, misalnya, jika nilai perdagangannya adalah Rp. 84,83 dengan nilai nominal Rp. 100, maka nilai pasar utang akan menjadi Rp. 84,83 juta.

Langkah # 3 Hitung Biaya Ekuitas

- Risk Free Rate (Tingkat Bebas Risiko) = 4%

- Premi Risiko = 6%

- Beta dari stok adalah 1,5

Biaya Ekuitas = Rf + (Rm-Rf) x Beta

Biaya Ekuitas = 4% + 6% x 1,5 = 13%

Langkah # 4 – Hitung Biaya Hutang

Katakanlah kita telah diberi informasi berikut –

- Tingkat bebas risiko = 4%.

- Spread Kredit = 2%.

- Tarif Pajak = 35%.

Mari kita hitung biaya utang:

Biaya Hutang = (Risk Free Rate + Credit Spread) x (1 – Tarif Pajak)

Biaya Hutang= (0,04 + 0,02) x (1 – 0,35) = 0,039 = 3,9%.

Langkah # 5 – Perhitungan WACC

Jadi setelah menghitung semuanya, mari kita menghitung nilai WACC dengan contoh lainnya.

| Dalam Rupiah | Perusahaan A | Perusahaan B |

|---|---|---|

| Nilai Pasar Ekuitas (E) | 300.000 | 500.000 |

| Nilai Pasar Utang (D) | 200.000 | 100.000 |

| Biaya Ekuitas (Re) | 4% | 5% |

| Biaya Hutang (Rd) | 6% | 7% |

| Tarif Pajak (Pajak) | 35% | 35% |

Kita perlu menghitung WACC untuk kedua perusahaan ini. Mari kita lihat rumus WACC terlebih dahulu:

Rumus WACC = E/V * Ke + D/V * Kd * (1 – Pajak)

Sekarang, kami akan memasukkan informasi untuk Perusahaan A dan B:

Rumus WACC Perusahaan A = ([300.000/500..000] x 0,04) + ([200.000/500.000] x 0,06) x (1-0,35)= 0,0396 = 3,96%.

Rumus WACC Perusahaan B = ([500.000/600.000] x 0,05) + ([100.000/600.000] x 0,07) x (1-0,35) = 0,049 = 4,9%.

Sekarang kita dapat mengatakan bahwa Perusahaan A memiliki biaya modal yang lebih rendah (WACC) daripada Perusahaan B.

Bergantung pada pengembalian yang diperoleh kedua perusahaan ini pada akhir periode, kita akan dapat memahami apakah, sebagai investor, kita harus berinvestasi ke dalam perusahaan-perusahaan ini atau tidak.

Contoh Soal WACC 2

Dengan asumsi informasi berikut, analis menerapkan persamaan untuk mendapatkan WACC:

- E = 50.000.000

- Re = 60.000.000

- D = 80.000.000

- V = 130.000.000

- Rd = 90.000.000

- Tc = 20%

WACC = [(50.000.000/130.000.000) x 60.000.000] + [(80.000.000/130.000.000) x 90.000.000 x (1 – 0,2)] = (23.077.000) + (44.308.000) = 67.385.000

Ini berarti WACC perusahaan adalah 67.385.000.

Cara Interpretasi WACC

Interpretasi WACC tergantung pada imbal hasil perusahaan pada akhir periode. Jika return perusahaan jauh lebih besar dari Weighted Average Cost of Capital, maka kinerja perusahaan cukup baik.

Namun jika ada keuntungan sedikit atau tidak ada keuntungan, investor perlu berpikir dua kali sebelum berinvestasi di perusahaan.

Berikut adalah hal lain yang perlu Anda pertimbangkan sebagai investor. Jika Anda ingin menghitung WACC, ada dua cara yang bisa Anda gunakan. Yang pertama adalah nilai buku, dan yang kedua adalah pendekatan nilai pasar.

Perhitungan dengan menggunakan nilai pasar jauh lebih sulit daripada rasio lainnya. Meski begitu, mayoritas bisnis memilih nilai pasar untuk menghitung WACC karena hasilnya lebih akurat daripada nilai buku.

Baca juga: Biaya Modal: Definisi, Fungsi, Rumus, dan Cara Hitungnya

Kekurangan dan Tips untuk Mengoptimalkan WACC

Meskipun WACC dapat menjadi alat yang berharga ketika mengevaluasi profitabilitas bersih, struktur modal yang lebih kompleks dapat memerlukan perhitungan yang ekstensif. Hal ini menyebabkan perhitungan WACC membutuhkan waktu yang lama.

Keterbatasan lain untuk metrik WACC adalah bahwa ia mengasumsikan perusahaan telah menetapkan sumber modal. Padahal, hal tersebut tidak selalu terjadi, karena fluktuasi nilai pasar, biaya dan tarif pajak semuanya dapat mempengaruhi struktur modal.

Karena tantangan ini, perusahaan terkadang menggunakan nilai persen yang disesuaikan, yang menyebabkan variasi dalam ekuitas dan utang.

Untuk mengoptimalkan WACC agar lebih akurat, simak tips berikut ini:

Analisis Risiko

Lakukan analisis risiko untuk menentukan biaya modal mana yang berisiko terlalu tinggi untuk dilacak dengan perhitungan WACC sehingga Anda dapat melakukan pendekatan pengukuran biaya modal secara berbeda.

Evaluasi Semua Sumber Modal

Evaluasi neraca untuk menemukan semua sumber biaya modal perusahaan Anda, termasuk obligasi yang diterbitkan, pinjaman dan kewajiban bunga ganda.

Memahami Rumus

Pastikan perhitungan untuk nilai pasar dan biaya aktual ekuitas dan utang secara akurat mewakili proses dan posisi keuangan saat ini.

Tetapkan Kriteria

Pertimbangkan untuk menetapkan standar yang menguraikan kapan harus menggunakan rumus WACC daripada metode alternatif. Sehingga Anda memiliki beberapa pendekatan untuk memantau biaya modal.

Baca juga: Pengertian Financial Performance, Analisis, dan Cara Pengukurannya

Kesimpulan

Demikian pembahasan mengenai WACC beserta rumus dan panduan menghitungnya yang patut Anda pahami. Bisa kita simpulkan bahwa rumus WACC adalah metrik yang memiliki manfaat signifikan bagi bisnis.

Meskipun terdapat beberapa kekurangan, Anda dapat mengatasinya dengan 4 tips mengoptimalkan WAAC yang sudah kami jabarkan. Untuk menghitung WACC, Anda terlebih dulu harus mengumpulkan informasi mengenai ekuitas, utang, dan pajak.

Informasti tersebut hanya bisa didapatkan melalui proses pembukuan yang tepat dan sistematis. Jadi, Anda perlu menggunakan software akuntansi Kledo untuk proses pembukuan yang lebih mudah, akurat, dan cepat.

Kledo merupakan software berbasis cloud yang dibekali dengan berbagai fitur mulai dari pembukuan online, manajemen inventory, menghitungpajak, membuat faktur instan, dan masih banyak lagi.

Software ini telah dipercaya lebih dari 35 ribu pengguna. Jadi, apalagi yang perlu diragukan? Yuk, segera tingkatkan level bisnis Anda dengan menggunakan Kledo sekarang juga. Anda juga bisa mencoba Kledo gratis selama 14 hari melalui tautan ini.

- Akuntansi Lingkungan: Tujuan, Manfaat, dan Penerapannya - 2 Februari 2026

- Reservasi Adalah: Pengertian, Tujuan, dan Perannya Bisnis - 2 Februari 2026

- Jurnal Umum: Fungsi, Elemen, Contoh, dan Cara Membuatnya - 30 Januari 2026