Laporan neraca keuangan adalah salah satu dokumen paling penting dalam akuntansi yang berfungsi untuk menunjukkan posisi keuangan sebuah bisnis secara menyeluruh dalam satu waktu tertentu.

Dengan memahami laporan ini, Anda bisa melihat apakah perusahaan berada dalam kondisi stabil secara finansial atau justru sedang menghadapi risiko likuiditas yang perlu segera diatasi sebelum berdampak lebih luas.

Di balik angka-angka yang tertulis, sebenarnya terdapat cerita tentang bagaimana perusahaan mengelola sumber daya yang dimilikinya dan seberapa besar nilai yang telah berhasil diciptakan bagi para pemangku kepentingan.

Maka dari itu, menguasai cara membaca dan menyusun laporan ini bukan hanya menjadi keterampilan teknis bagi akuntan, melainkan juga kunci bagi siapa pun yang ingin menilai kinerja dan prospek sebuah usaha secara objektif dan berbasis data.

Apa itu Laporan Neraca Keuangan?

Laporan neraca keuangan merupakan gambaran menyeluruh mengenai posisi keuangan suatu organisasi pada titik waktu tertentu, yang menunjukkan dengan jelas apa saja yang dimiliki oleh perusahaan (aset), apa yang menjadi tanggungannya (kewajiban), dan berapa besar modal yang dimiliki untuk mendanai operasional bisnisnya.

Neraca ini bukan hanya sekadar dokumen formal, melainkan alat vital untuk menilai seberapa sehat kondisi finansial perusahaan, karena di dalamnya tercermin nilai-nilai strategis yang berpengaruh langsung pada keputusan bisnis.

Lebih dari sekadar menunjukkan jumlah aset atau utang, laporan neraca juga menyampaikan seberapa besar investasi yang telah ditanamkan ke dalam bisnis, dan saat dikombinasikan dengan laporan keuangan lainnya, bisa memberikan gambaran utuh tentang tingkat profitabilitas, efisiensi, likuiditas, hingga tingkat leverage perusahaan.

Dengan kata lain, neraca bukan sekadar laporan statis, tapi alat ukur untuk menilai apakah bisnis berjalan dalam jalur yang aman atau perlu penyesuaian strategis.

Secara struktur, neraca dibagi menjadi dua sisi utama: sisi kiri yang berisi aset, dan sisi kanan yang terdiri dari kewajiban dan ekuitas.

Rumus dasarnya pun sederhana namun sangat fundamental: Aset = Kewajiban + Modal.

Prinsip inilah yang memastikan bahwa setiap sumber daya yang dimiliki perusahaan berasal dari dana pinjaman (kewajiban) atau dana sendiri (ekuitas), dan keduanya harus selalu seimbang

Aset

Aset terbagi ke dalam dua kategori utama: aset lancar dan aset tidak lancar.

Aset lancar mencakup segala sumber daya yang diperkirakan akan digunakan atau dikonversi menjadi uang tunai dalam waktu satu tahun atau satu siklus operasional, seperti kas, piutang usaha, investasi jangka pendek, persediaan, hingga asuransi yang dibayar di muka.

Di sisi lain, aset tidak lancar adalah sumber daya jangka panjang yang mendukung operasional bisnis dalam jangka waktu lebih lama, seperti tanah, bangunan, peralatan kantor, investasi jangka panjang, serta surat berharga seperti saham dan obligasi.

Kewajiban

Sama halnya dengan aset, kewajiban juga terbagi menjadi dua, yaitu kewajiban lancar dan tidak lancar.

Kewajiban lancar adalah semua utang atau tanggungan yang harus dilunasi dalam waktu 12 bulan, seperti utang usaha kepada pemasok, gaji karyawan yang belum dibayar, hingga pajak penghasilan.

Sementara itu, kewajiban tidak lancar mencakup utang-utang jangka panjang seperti pinjaman bank atau obligasi yang jatuh temponya lebih dari satu tahun.

Sebagai catatan, semua kewajiban ini adalah sumber dana yang digunakan perusahaan untuk memperoleh asetnya dan biasanya ditandai dengan istilah “hutang” pada laporan.

Anda juga bisa membaca artikel mengenai laporan perubahan modal atau ekuitas melalui tautan ini.

Ekuitas

Komponen terakhir dari laporan neraca adalah ekuitas, yang juga dikenal sebagai modal pemilik untuk bisnis individu, atau ekuitas pemegang saham dalam konteks perusahaan berbadan hukum.

Ekuitas ini merupakan sisa nilai yang dimiliki pemilik setelah seluruh kewajiban dikurangkan dari total aset.

Ekuitas terdiri dari dua elemen utama: modal disetor, yaitu dana yang diberikan oleh pemegang saham saat membeli saham perusahaan, dan laba ditahan, yaitu keuntungan yang tidak dibagikan sebagai dividen, melainkan diinvestasikan kembali ke dalam perusahaan untuk mendukung pertumbuhan jangka panjang.

Baca juga: Neraca Saldo: Pengertian, Fungsi, dan Jenisnya yang Wajib Diketahui

Mengapa Laporan Neraca Keuangan itu Penting?

Neraca menjadi penting karena membantu dalam memahami kinerja suatu perusahaan. Berikut adalah alasan mengapa neraca itu penting:

- Untuk mengetahui kesehatan keuangan suatu perusahaan.

- Setiap stakeholder dapat mempelajari neraca untuk memahami posisi likuiditas dan kinerja bisnis perusahaan.

- Membandingkan neraca selama bertahun-tahun membantu dalam menentukan pertumbuhan perusahaan.

- Neraca adalah dokumen penting untuk mendapatkan pinjaman bisnis.

- Menganalisis neraca perusahaan membantu dalam memahami kemampuan perusahaan untuk melakukan proyek ekspansi dan biaya tak terduga.

- Neraca membantu dalam mengidentifikasi sumber pendanaan perusahaan, misalnya, pendanaan ekuitas atau pendanaan utang.

Apa tujuan membuat neraca?

Tujuan utama dari neraca adalah untuk memberikan informasi posisi keuangan perusahaan pada tanggal tertentu. Neraca memberikan gambaran tentang ekuitas, aset, dan kewajiban perusahaan untuk satu tahun keuangan.

Menganalisis tiga kategori tersebut akan membantu dalam memahami posisi keuangan, kewajiban, posisi likuiditas dan pertumbuhan perusahaan.

Analis menggunakan neraca untuk menganalisis perusahaan untuk memahami profitabilitas, likuiditas, leverage dan efisiensi bisnis.

Selain itu, neraca bersama dengan laporan laba rugi membantu dalam menganalisis kesehatan keuangan perusahaan.

Baca juga: Cara Membuat Laporan Keuangan bagi Pemula dan Contohnya, Lengkap!

Mengenal 4 Jenis Laporan Neraca Keuangan

Neraca Terklasifikasi

Neraca terklasifikasi adalah format laporan neraca keuangan yang menyajikan informasi mengenai aset, kewajiban, dan ekuitas secara sistematis dalam beberapa subkategori.

Format ini membantu pembaca memahami struktur keuangan perusahaan dengan lebih mudah karena akun-akun serupa dikelompokkan ke dalam kategori seperti aset lancar, aset tetap, kewajiban jangka pendek, dan kewajiban jangka panjang.

Jenis neraca ini adalah yang paling umum digunakan dalam praktik akuntansi, karena mampu merangkum berbagai akun keuangan secara rapi dan mudah dipahami oleh pembaca, termasuk oleh pihak manajemen, investor, maupun auditor.

Dalam praktiknya, penyajian neraca dengan format klasifikasi ini harus konsisten dari satu periode ke periode berikutnya agar analisis perbandingan antarwaktu tetap relevan dan dapat diandalkan.

Contoh:

Klinik Gigi Holystone – Laporan Neraca (dalam ribuan)

Tanggal: 31 Desember X2 dan 31 Desember X1

| Aset | X2 | X1 |

|---|---|---|

| Aset Lancar | ||

| Kas dan setara kas | 270.000 | 215.000 |

| Piutang usaha | 147.000 | 139.000 |

| Persediaan | 139.000 | 128.000 |

| Aset lancar lainnya | 15.000 | 27.000 |

| Total Aset Lancar | 571.000 | 509.000 |

| Aset Tidak Lancar | ||

| Furnitur dan perlengkapan | 551.000 | 529.000 |

| Penyempurnaan sewa | 82.000 | 82.000 |

| Peralatan kantor | 143.000 | 143.000 |

| Total Aset Tidak Lancar | 776.000 | 754.000 |

| Total Aset | 1.347.000 | 1.263.000 |

| Liabilitas dan Ekuitas | X2 | X1 |

|---|---|---|

| Liabilitas Jangka Pendek | ||

| Utang usaha dan lainnya | 217.000 | 198.000 |

| Pinjaman jangka pendek | 133.000 | 202.000 |

| Bagian lancar pinjaman jangka panjang | 5.000 | 5.000 |

| Pajak yang harus dibayar | 26.000 | 23.000 |

| Beban akrual | 9.000 | 13.000 |

| Total Liabilitas Jangka Pendek | 390.000 | 441.000 |

| Liabilitas Jangka Panjang | ||

| Utang jangka panjang | 85.000 | 65.000 |

| Pajak tangguhan | 19.000 | 17.000 |

| Total Liabilitas Jangka Panjang | 104.000 | 82.000 |

| Total Liabilitas | 494.000 | 523.000 |

| Ekuitas Pemegang Saham | ||

| Modal | 100.000 | 100.000 |

| Modal disetor tambahan | 15.000 | 15.000 |

| Laba ditahan | 738.000 | 625.000 |

| Total Ekuitas | 853.000 | 740.000 |

| Total Liabilitas dan Ekuitas | 1.347.000 | 1.263.000 |

Baca juga: Pembiayaan di Luar Neraca dalam Akuntansi dan Aturannya di Indonesia

Neraca Ukuran Umum (Common Size)

Neraca ukuran umum menyajikan data neraca dalam dua bentuk: angka absolut seperti biasanya dan angka dalam bentuk persentase terhadap total aset (untuk bagian aset) atau total kewajiban dan ekuitas (untuk sisi pasiva).

Format ini sangat berguna dalam menganalisis perubahan proporsi akun dari waktu ke waktu dan melihat tren komposisi keuangan perusahaan secara lebih detail.

Contoh:

ABC Internasional – Laporan Neraca Common Size

| Pos | 31/12/X2 (Rp) | 31/12/X1 (Rp) | X2 (%) | X1 (%) |

|---|---|---|---|---|

| Aset Lancar | ||||

| Kas | 1.200 | 900 | 7,6% | 7,1% |

| Piutang | 4.800 | 3.600 | 30,4% | 28,3% |

| Persediaan | 3.600 | 2.700 | 22,8% | 21,3% |

| Total Aset Lancar | 9.600 | 7.200 | 60,8% | 56,7% |

| Aset Tetap | 6.200 | 5.500 | 39,2% | 43,3% |

| Total Aset | 15.800 | 12.700 | 100% | 100% |

| Liabilitas Lancar | ||||

| Utang usaha | 2.400 | 1.800 | 15,2% | 14,2% |

| Beban akrual | 480 | 360 | 3,0% | 2,8% |

| Utang jangka pendek | 800 | 600 | 5,1% | 4,7% |

| Total Liabilitas Lancar | 3.680 | 2.760 | 23,3% | 21,7% |

| Utang jangka panjang | 9.020 | 7.740 | 57,1% | 60,9% |

| Total Liabilitas | 12.700 | 10.500 | 80,4% | 82,7% |

| Ekuitas Pemegang Saham | 3.100 | 2.200 | 19,6% | 17,3% |

| Total Liabilitas dan Ekuitas | 15.800 | 12.700 | 100% | 100% |

Neraca Perbandingan (Comparative Balance Sheet)

Dalam format ini, data neraca disajikan secara berdampingan untuk beberapa periode, biasanya tahunan.

Tujuan utamanya adalah untuk memudahkan analisis tren dan perubahan nilai dari waktu ke waktu, misalnya dalam tiga tahun terakhir.

Format ini umum digunakan dalam analisis keuangan tahunan.

Contoh:

ABC Internasional – Neraca Komparatif

| Pos | 31/12/X3 | 31/12/X2 | 31/12/X1 |

|---|---|---|---|

| Aset Lancar | |||

| Kas | 1.200.000 | 900.000 | 750.000 |

| Piutang | 4.800.000 | 3.600.000 | 3.000.000 |

| Persediaan | 3.600.000 | 2.700.000 | 2.300.000 |

| Total Aset Lancar | 9.600.000 | 7.200.000 | 6.050.000 |

| Aset Tetap | 6.200.000 | 5.500.000 | 5.000.000 |

| Total Aset | 15.800.000 | 12.700.000 | 11.050.000 |

| Liabilitas Lancar | |||

| Utang usaha | 2.400.000 | 1.800.000 | 1.500.000 |

| Beban akrual | 480.000 | 360.000 | 300.000 |

| Utang jangka pendek | 800.000 | 600.000 | 400.000 |

| Total Liabilitas Lancar | 3.680.000 | 2.760.000 | 2.200.000 |

| Utang jangka panjang | 9.020.000 | 7.740.000 | 7.350.000 |

| Total Liabilitas | 12.700.000 | 10.500.000 | 9.550.000 |

| Ekuitas Pemegang Saham | 3.100.000 | 2.200.000 | 1.500.000 |

| Total Liabilitas dan Ekuitas | 15.800.000 | 12.700.000 | 11.050.000 |

Baca juga: Neraca Komparatif: Definisi, Fungsi, Komponen, dan Contohnya

Neraca Vertikal

Neraca vertikal adalah format penyajian laporan neraca yang menggunakan satu kolom angka tanpa data pembanding, di mana item-item laporan diurutkan berdasarkan tingkat likuiditasnya.

Artinya, aset yang paling mudah dicairkan seperti kas ditampilkan di bagian atas, diikuti oleh aset yang semakin tidak likuid, kemudian diikuti oleh kewajiban dan ekuitas.

Format ini banyak digunakan untuk penyajian internal maupun eksternal ketika hanya ingin menampilkan snapshot keuangan pada satu periode tertentu secara ringkas.

Baca juga: Neraca Lajur: Pengertian, Fungsi, Jenis, Tahapan Membuatnya, dan Contohnya

Komponen Apa Saja yang ada Dalam Laporan Neraca Keuangan?

Laporan neraca merupakan gambaran menyeluruh tentang kondisi keuangan suatu entitas pada suatu titik waktu tertentu.

Di dalamnya, Anda bisa melihat tiga elemen utama: aset, liabilitas (kewajiban), dan ekuitas.

Ketiganya disusun dalam format terstruktur yang memberikan informasi detail tentang sumber daya yang dimiliki dan kewajiban yang harus dipenuhi oleh perusahaan.

Mari kita bahas lebih dalam masing-masing komponennya:

Baca juga: Bagaimana Cara Membaca Neraca? Berikut Pembahasannya

Aset lancar

Kas atau aktiva lain yang dapat diubah menjadi uang dan habis dalam waktu singkat, satu tahun atau kurang dari tanggal neraca disebut aktiva lancar.

Perhatian bisnis yang berorientasi pada layanan umumnya memiliki empat jenis aset lancar:

- Kas,

- Investasi (jangka pendek),

- Piutang dan wesel tagih,

- Biaya dibayar di muka dan pendapatan yang masih harus dibayar tetapi belum diterima.

Aset lancar dijelaskan di bawah ini:

Kas

Kas berarti kas di tangan dan kas di bank yang digunakan untuk keperluan operasional saat ini; seperti deposito ke rekening tabungan dan giro. Kas sebagai aset lancar ditampilkan sebagai item pertama dalam neraca.

Setara Kas

Setara kas adalah aset yang siap dikonversi menjadi uang. Seperti treasury bill, short-term notes yang jatuh tempo dalam waktu 90 hari, sertifikat deposito, dll.

Baca juga: Jurnal Penyesuaian: Pengertian, Fungsi, Contoh dan Cara Membuatnya

Investasi (Jangka Pendek)

Umumnya, surat berharga ‘disebut investasi jangka pendek. Misalnya, saham dan obligasi perusahaan lain yang dibeli untuk jangka pendek.

Piutang dan wesel tagih

Piutang usaha berarti uang dapat diterima dari orang atau organisasi. Piutang usaha dibuat ketika jasa diberikan atau barang dijual secara kredit.

Untuk hutang-hutang ini, tidak ada bukti dokumen yang disimpan kecuali tanda tangan pada faktur atau tiket.

Piutang wesel

Piutang usaha dibuat ketika jasa diberikan atau barang dijual secara kredit. Piutang ini disebut debitur. Debitur membuat surat promes dan menandatanganinya dan menyerahkannya kepada kreditur sebagai bukti surat utangnya.

Surat promes adalah janji untuk membayar sejumlah uang dalam waktu yang ditentukan. Catatan ini umumnya disiapkan untuk waktu yang singkat. Setelah berakhirnya waktu yang ditentukan, uang diterima.

Biaya dibayar dimuka

Biaya dibayar di muka dan pendapatan yang masih harus dibayar

Biaya dibayar di muka dan pendapatan yang masih harus dibayar yang tidak diterima dalam periode akuntansi tertentu disebut sebagai aset lancar. Umumnya sewa rumah, premi asuransi, perlengkapan kantor, dll. dibayar di muka.

Bunga atas investasi yang diperoleh tetapi belum diterima pada tanggal jatuh tempo disajikan sebagai aset lancar pada akhir periode akuntansi.

Persediaan barang dagangan

Dalam urusan perdagangan, persediaan barang dagangan juga diperlakukan sebagai aset lancar. Ini berarti barang dagangan tetap tidak terjual pada hari akhir periode akuntansi.

Aset tetap atau jangka panjang

Aset yang digunakan dalam bisnis untuk jangka panjang disebut aset tetap atau jangka panjang.

Sebagai contoh:

Properti, pabrik, peralatan, investasi jangka panjang, dan aset tidak berwujud. Sebuah organisasi bisnis menikmati utilitas aset tetap selama lebih dari satu tahun.

Tanah, bangunan, dan peralatan

Tanah, bangunan, pabrik, dan peralatan bertahan selama lebih dari satu tahun dalam bisnis. Badan usaha membeli aset-aset ini untuk digunakan dalam bisnis, bukan untuk dijual. Properti, pabrik, dan peralatan identik dengan aset pabrik atau aset tetap.

Di neraca, di bawah properti aset tetap ditampilkan terlebih dahulu, lalu pabrik dan peralatan.

Investasi jangka panjang

Investasi jangka panjang umumnya berarti saham dan obligasi perusahaan lain yang dibeli. Ini dibeli

- untuk memegang kendali atas perusahaan lain,

- untuk penghasilan tetap dan

- untuk menjaga hubungan baik dengan perusahaan lain.

Aset tidak berwujud

Aset yang tidak terlihat dan tidak dapat disentuh disebut aset tidak berwujud bisnis, seperti, niat baik, merek dagang, hak cipta, biaya awal, diskon saham, nama merek, dll.

Baca juga: Neraca Saldo Setelah Penyesuaian: Arti, Tujuan, Cara Jurnal, dan Contoh

Kewajiban lancar

Kewajiban yang terutang dalam waktu singkat yang cepat berubah-ubah disebut kewajiban lancar.

Kewajiban yang terutang dalam tahun berikutnya dari tanggal neraca atau dalam siklus operasi mana yang lebih lama disebut kewajiban lancar.

Sebagai contoh:

Hutang usaha, wesel bayar, hutang beban, hutang dividen, pendapatan diterima dimuka, pinjaman bank, hutang bunga dll.

Kewajiban jangka panjang

Kewajiban yang terutang setelah satu tahun dari tanggal neraca atau setelah siklus operasi mana yang lebih lama disebut kewajiban jangka panjang.

Seperti pinjaman hipotek, surat utang, wesel bayar jangka panjang, sewa, pensiun, dan dana persen, dll.

Ekuitas pemilik

Ekuitas pemilik berbeda sesuai dengan sifat bisnisnya

Sebagai contoh:

Dalam bisnis kepemilikan tunggal, akun modal tunggal dipertahankan. Dalam bisnis kemitraan, akun modal terpisah dikelola untuk masing-masing mitra.

Dalam kasus ekuitas pemilik perusahaan saham gabungan dibagi menjadi modal saham dan laba ditahan. Modal saham dan laba ditahan yang digabungkan disebut ekuitas pemegang saham.

Baca juga: Apa Saja Komponen Neraca? Berikut Pembahasan Lengkapnya

Contoh Bentuk Laporan Neraca Keuangan Perusahaan

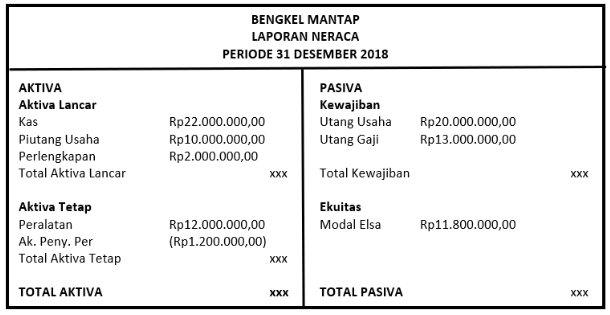

Laporan Neraca Bentuk Scontro (Account Form)

Laporan neraca bentuk scontro (account form) menampilkan posisi keuangan perusahaan dengan menempatkan aset dan liabilitas serta ekuitas pada sisi kiri dan kanan laporan. Selain itu, ada satu kolom yang digunakan untuk menghitung selisih atau saldo.

Laporan neraca bentuk scontro lebih mirip dengan bentuk tabel, di mana aset ditempatkan di sisi kiri laporan dan liabilitas serta ekuitas ditempatkan di sisi kanan laporan.

Berikut adalah contoh sederhana dari Laporan Neraca Bentuk Scontro (Account Form):

Baca juga: Pengertian dan Langkah-Langkah Menyusun Neraca Percobaan

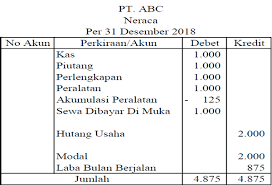

Laporan Neraca Bentuk Staffel (Report Form)

Laporan neraca bentuk staffel (report form) menampilkan posisi keuangan perusahaan dengan menempatkan aset, liabilitas, dan ekuitas secara vertikal di dalam satu kolom.

Laporan neraca bentuk staffel lebih mirip dengan bentuk daftar, di mana aset, liabilitas, dan ekuitas ditempatkan secara berurutan di kolom yang sama.

Berikut adalah contoh sederhana dari Laporan Neraca Bentuk Staffel (Report Form):

Baca juga: Trial Balance: Pengertian, Tujuan, Fungsi, Jenis, dan Tips Membuatnya

Cara Membuat Laporan Neraca Keuangan

Penyusunan neraca keuangan memerlukan ketelitian dan pemahaman atas kondisi finansial perusahaan pada periode tertentu.

Berikut ini langkah-langkah praktis untuk menyusun neraca secara sistematis dan sesuai dengan kaidah akuntansi:

1. Tentukan Tanggal Penyusunan Neraca dan Periode Laporannya

Sebelum masuk ke angka-angka, Anda harus menetapkan terlebih dahulu: neraca ini mencerminkan kondisi keuangan pada tanggal berapa?

Biasanya, tanggal yang digunakan adalah akhir periode pelaporan, misalnya 31 Desember untuk laporan tahunan, atau 31 Maret untuk laporan triwulan.

Menetapkan tanggal pelaporan penting agar data yang disajikan tetap relevan dan bisa dibandingkan dengan laporan periode sebelumnya.

2. Catat Saldo Kas dan Setara Kas

Langkah berikutnya adalah mencatat kas dan setara kas, yang merupakan aset paling likuid—artinya paling mudah digunakan dalam operasional harian.

Ini mencakup uang tunai yang tersedia, saldo di rekening giro dan tabungan, serta instrumen keuangan jangka pendek yang bisa dicairkan dalam waktu kurang dari tiga bulan, seperti deposito berjangka pendek dan obligasi pemerintah jangka pendek.

Kas dan setara kas mencerminkan likuiditas perusahaan dan menjadi baris pertama di sisi aset neraca karena fungsinya sangat vital.

Baca Juga: Cara Membaca dan Menyiapkan Neraca Keuangan Perusahaan

3. Cantumkan Aset Lancar Lainnya: Investasi Jangka Pendek, Piutang, dan Persediaan

Selanjutnya, daftarkan semua jenis aset lancar lainnya—yaitu aset yang dapat dikonversi menjadi kas atau dikonsumsi dalam siklus operasi normal, umumnya dalam waktu kurang dari satu tahun.

- Investasi Jangka Pendek: Seperti saham atau obligasi yang dibeli untuk tujuan spekulatif atau untuk dijual kembali dalam waktu dekat.

- Piutang Usaha: Termasuk tagihan dari penjualan barang atau jasa secara kredit. Penting untuk mencatatnya karena walaupun belum diterima, nilai ini tetap mencerminkan potensi pemasukan.

- Persediaan (Inventory): Berisi stok barang dagangan, bahan baku, atau barang dalam proses. Valuasi persediaan bisa memengaruhi besar kecilnya laba dan posisi aset secara keseluruhan.

4. Catat Daftar Aset Tetap (Non-Current Assets)

Aset tetap adalah sumber daya yang dimiliki perusahaan dan digunakan untuk kegiatan operasional jangka panjang, tidak untuk dijual kembali.

Contohnya meliputi tanah, bangunan, kendaraan operasional, hingga mesin produksi.

Dalam neraca, aset tetap biasanya disajikan setelah dikurangi akumulasi penyusutan, kecuali untuk aset seperti tanah yang tidak mengalami depresiasi.

5. Hitung Total Aset

Setelah seluruh aset—baik lancar maupun tidak lancar—dicatat, langkah selanjutnya adalah menjumlahkannya untuk memperoleh total aset.

Ini akan menjadi referensi utama dalam menghitung rasio keuangan, menilai kesehatan bisnis, dan menyusun laporan keuangan lainnya.

6. Identifikasi dan Catat Kewajiban Jangka Pendek (Liabilitas Lancar)

Sekarang kita masuk ke sisi kewajiban (liabilities). Dimulai dari yang jangka pendek, seperti:

- Tagihan rutin (listrik, sewa, internet)

- Hutang dagang kepada vendor

- Kewajiban pembayaran kartu kredit

- Pendapatan diterima di muka (jika ada)

Kewajiban jangka pendek ini wajib diselesaikan dalam waktu satu tahun, dan penting untuk dicermati karena menunjukkan seberapa besar beban operasional yang harus segera ditanggung.

7. Catat Kewajiban Jangka Panjang

Kewajiban jangka panjang meliputi utang atau beban yang jatuh temponya lebih dari satu tahun, seperti:

- Pinjaman modal kerja dari bank

- Utang hipotek atau kredit investasi

- Kewajiban imbalan pasca-kerja (pensiun, pesangon)

Dengan mencatat kewajiban ini, Anda bisa melihat beban keuangan jangka panjang yang perlu diantisipasi oleh perusahaan ke depan.

8. Hitung Total Liabilitas

Setelah mencatat semua kewajiban, jumlahkan totalnya.

Di sinilah kita bisa mulai menganalisis seberapa besar ketergantungan bisnis terhadap pihak eksternal dalam hal pendanaan.

9. Hitung Ekuitas Pemilik

Ekuitas adalah hak residual pemilik atas aset perusahaan setelah dikurangi seluruh kewajiban. Dalam bentuk paling sederhananya:

Ekuitas = Total Aset – Total Liabilitas

Untuk entitas berbentuk perseorangan, ekuitas bisa berupa modal awal ditambah laba ditahan (atau dikurangi rugi).

Untuk perusahaan berbadan hukum, ekuitas mencakup modal saham, agio saham, dan laba ditahan.

Baca juga: Contoh Neraca Saldo Setelah Penutupan, Fungsi, dan Cara Membuatnya

10. Hitung dan Catat Kewajiban Pajak

Identifikasi seluruh kewajiban pajak yang belum dibayar hingga tanggal neraca.

Ini mencakup pajak penghasilan badan (PPh), PPN keluaran yang belum disetor, PPh pasal 21 atau 23 yang masih harus dibayarkan, dan pajak lainnya sesuai karakteristik bisnis Anda.

Gunakan tarif pajak yang berlaku di Indonesia sesuai peraturan DJP dan pastikan seluruh perhitungan sudah sesuai estimasi fiskal.

Jumlah total kewajiban pajak ini dicatat sebagai “Utang Pajak” di bagian liabilitas lancar.

11. Catat Seluruh Pinjaman dan Kewajiban Terkait

Daftarkan seluruh pinjaman yang dimiliki perusahaan, baik jangka pendek maupun jangka panjang. Ini mencakup:

- Pokok pinjaman yang masih terutang

- Bunga pinjaman yang belum dibayar

- Biaya administrasi terkait pinjaman (jika masih tercatat sebagai kewajiban)

Pisahkan antara pinjaman jangka pendek (jatuh tempo ≤ 12 bulan) dan pinjaman jangka panjang sesuai prinsip klasifikasi liabilitas dalam PSAK.

Catatan: beban bunga yang sudah jatuh tempo namun belum dibayar juga dicatat sebagai beban akrual dalam liabilitas lancar.

12. Hitung Total Liabilitas

Setelah mencatat seluruh komponen kewajiban (utang usaha, gaji yang masih harus dibayar, pajak, pinjaman, dll.), jumlahkan semuanya untuk mendapatkan Total Liabilitas.

Nilai ini harus mencerminkan seluruh kewajiban yang dimiliki perusahaan, baik jangka pendek maupun jangka panjang, per tanggal neraca.

13. Catat Komponen Ekuitas

Ekuitas mencerminkan nilai kekayaan bersih pemilik setelah dikurangi kewajiban.

Dalam konteks entitas berbadan hukum (seperti PT), komponen ekuitas yang lazim dicatat adalah:

- Modal disetor (misalnya: saham biasa atau saham preferen)

- Laba ditahan (keuntungan yang tidak dibagikan dalam bentuk dividen)

- Pendapatan komprehensif lain (jika ada, sesuai PSAK 1)

Jika entitas Anda adalah usaha perorangan atau CV, cukup dicantumkan sebagai Modal Pemilik yang disesuaikan dengan prive dan hasil usaha tahun berjalan.

14. Pastikan Neraca Seimbang

Langkah terakhir, jumlahkan Total Liabilitas + Ekuitas dan pastikan hasilnya sama persis dengan jumlah Total Aset.

Jika terjadi selisih, tinjau kembali setiap pencatatan yang telah dilakukan—mungkin ada yang terlewat atau salah klasifikasi.

Contoh Format Neraca

PT XYZ

Neraca

Per 31 Desember 2020

| Aset | Jumlah (Rp) |

|---|---|

| Kas | 50.000,00 |

| Surat Berharga | 10.000,00 |

| Piutang Usaha | 25.000,00 |

| Persediaan | 5.000,00 |

| Aset Tetap (setelah depresiasi) | 10.000,00 |

| Total Aset | 100.000,00 |

| Liabilitas dan Ekuitas | Jumlah (Rp) |

|---|---|

| Utang Usaha | 0,00 |

| Utang Gaji | 25.000,00 |

| Utang Pajak | 2.500,00 |

| Pinjaman Bank | 10.000,00 |

| Biaya yang Masih Harus Dibayar | 5.000,00 |

| Total Liabilitas | 42.500,00 |

| Modal Saham | 40.000,00 |

| Laba Ditahan | 17.500,00 |

| Total Ekuitas | 57.500,00 |

| Total Liabilitas + Ekuitas | 100.000,00 |

Baca juga: Cara Membuat Neraca Lajur dan Contohnya

Tips Mudah Membaca Laporan Keuangan Neraca

Berikut adalah beberapa tips mudah membaca laporan keuangan neraca:

Pelajari struktur neraca

Pertama-tama, pelajari struktur neraca dan arti setiap bagian. Neraca terdiri dari tiga bagian utama: aset, liabilitas, dan ekuitas yang telah dijelaskan pada bagian sebelumnya.

Fokus pada Perubahan

Saat membaca neraca, fokuslah pada perubahan. Bandingkan neraca tahun ini dengan neraca tahun lalu.

Jika ada perubahan yang signifikan, cari tahu mengapa terjadi perubahan tersebut. Hal ini dapat membantu Anda memahami kondisi keuangan perusahaan secara lebih baik.

Analisis Rasio Keuangan

Rasio keuangan dapat membantu Anda memahami kondisi keuangan perusahaan secara lebih mendalam.

Beberapa rasio keuangan yang perlu Anda perhatikan termasuk rasio likuiditas, rasio solvabilitas, dan rasio profitabilitas.

Perhatikan Catatan Kaki

Neraca sering kali disertai dengan catatan kaki yang menjelaskan rincian lebih lanjut tentang item dalam neraca.

Pastikan untuk membaca catatan kaki tersebut agar memahami informasi yang terkandung dalam neraca secara lebih baik.

Memahami Makna Istilah Keuangan

Beberapa istilah keuangan mungkin sulit dipahami bagi mereka yang tidak berpengalaman dalam membaca laporan keuangan.

Maka, pastikan Anda memahami makna istilah-istilah tersebut. Jika Anda kesulitan memahami istilah keuangan tertentu, carilah sumber referensi yang dapat membantu Anda.

Baca juga: Kenali Berbagai Istilah Audit dalam Laporan Keuangan Berikut Ini

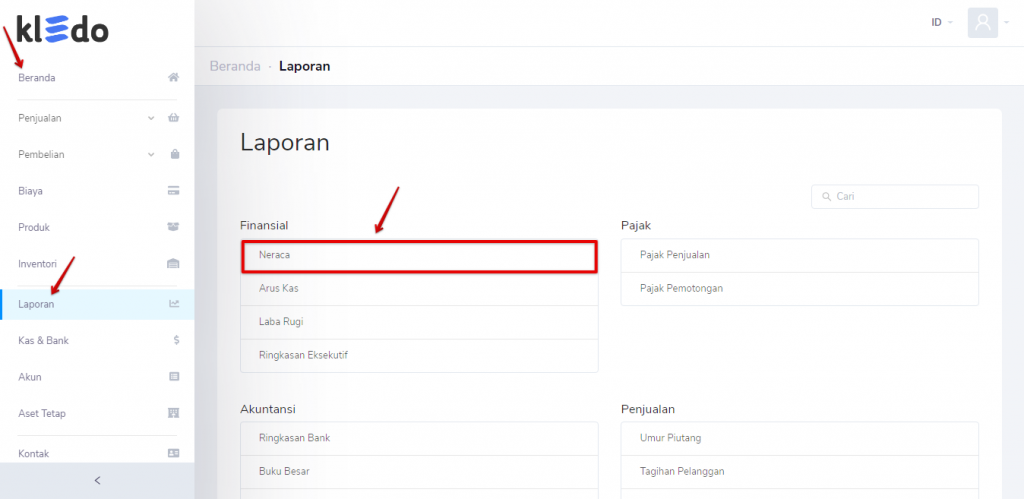

Menyusun Laporan Neraca Keuangan di Kledo

Tinggalkan cara manual dan mulai gunakan software akuntansi Kledo untuk menyusun laporan neraca keuangan.

Dengan Kledo, Anda tidak perlu input data satu per satu. Laporan neraca otomatis terbentuk dari semua transaksi yang telah Anda input sebelumnya.

Mari kita pelajari lebih lanjut bagaimana cara mengakses laporan neraca keuangan di Kledo:

1. Masuk “Beranda” > klik “Laporan” > klik “Neraca” pada “Finansial”

Klik “Neraca” pada bagian “Finansial” ya kawan Kledo!

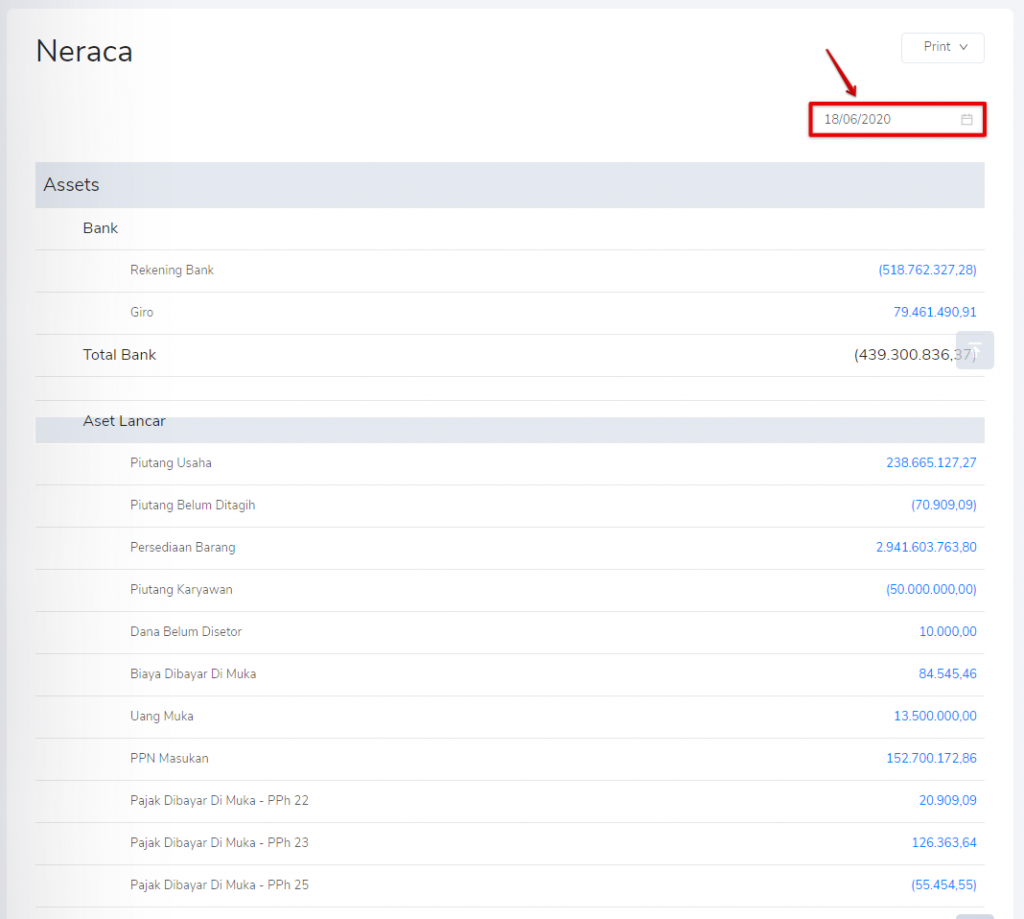

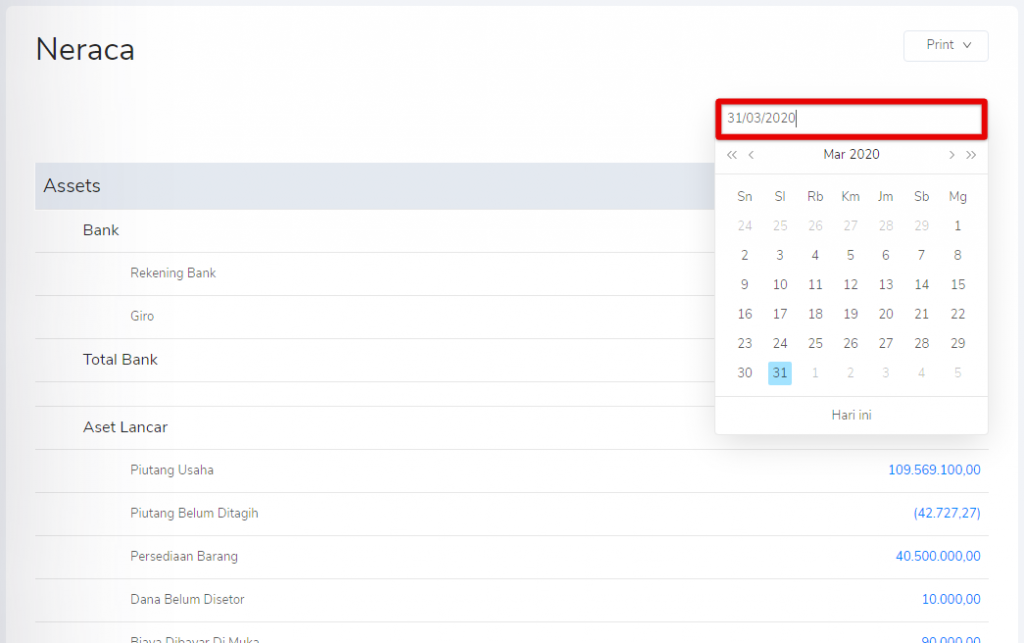

2. Filter “Tanggal”

Anda dapat memilih tanggal “Laporan Neraca” yang dibutuhkan kapanpun itu.

Misal, untuk pengajuan kredit, Anda memerlukan “Laporan Neraca” Q1 (kuartal pertama) tahun ini. Masukkan saja tanggal 31/03/2020, kemudian tekan enter.

Secara otomatis akan muncul “Laporan Neraca” pada tanggal yang dituju.

Mudah kan? Untuk melihat list detail transaksi atau jurnal yang telah dicatat pada masing-masing akun, klik nominal berwarna biru di sebelah kanan warna akun.

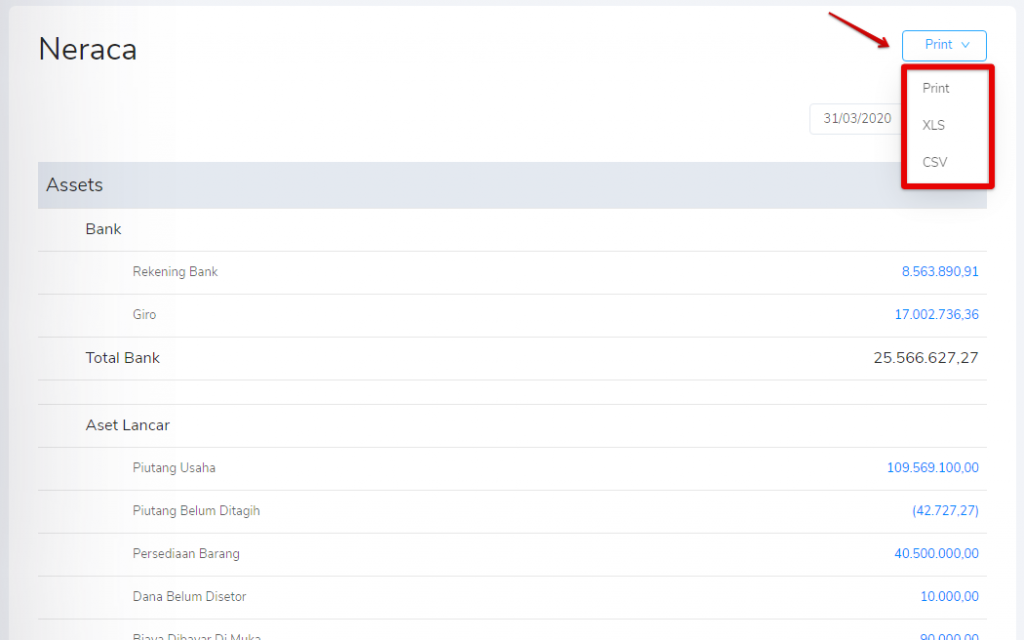

3. “Print” dengan format yang diinginkan

Pilih format ekspor “Laporan Neraca” yang Anda kehendaki. Kledo menyediakannya dalam 3 (tiga) bentuk format, yaitu: Print, XLS, dan CSV.

FAQ

Apa itu laporan keuangan neraca?

Laporan keuangan neraca adalah salah satu jenis laporan keuangan yang menyajikan gambaran tentang keadaan keuangan suatu perusahaan pada suatu titik waktu tertentu.

Neraca menyajikan informasi tentang aset (sumber daya yang dimiliki perusahaan), liabilitas (hutang perusahaan), dan ekuitas (selisih antara aset dan liabilitas) suatu perusahaan pada suatu titik waktu tertentu.

Apa saja isi neraca laporan keuangan?

Berikut adalah isi dari neraca laporan keuangan:

- Aset: Aset adalah sumber daya yang dimiliki perusahaan seperti kas, piutang, persediaan, properti, dan aset tetap.

- Liabilitas: Liabilitas adalah hutang perusahaan seperti hutang dagang, utang bank, pajak yang masih harus dibayar, dan liabilitas jangka panjang.

- Ekuitas: Ekuitas adalah selisih antara aset dan liabilitas. Ekuitas mencakup saham yang diterbitkan, laba ditahan, dan lain-lain.

Bagaimana cara membuat laporan keuangan neraca?

Berikut adalah langkah-langkah singkat untuk membuat laporan neraca keuangan:

- Kumpulkan informasi keuangan: Kumpulkan informasi keuangan yang diperlukan, seperti daftar aset, daftar liabilitas, dan data ekuitas perusahaan.

- Tentukan format neraca: Tentukan format neraca yang akan digunakan, yaitu apakah akan menggunakan format bentuk akun atau bentuk laporan.

- Kelompokkan aset dan liabilitas: Kelompokkan aset dan liabilitas ke dalam kategori yang tepat, seperti kas, piutang, persediaan, hutang dagang, utang bank, dan lain-lain.

- Hitung total aset dan liabilitas: Hitung total dari setiap kategori aset dan liabilitas.

- Hitung total ekuitas: Hitung total ekuitas dengan menambahkan saham yang diterbitkan, laba ditahan, dan lain-lain.

- Susun neraca: Susun neraca dengan menempatkan aset, liabilitas, dan ekuitas pada tempat yang tepat, dengan aset selalu sejajar dengan total liabilitas dan ekuitas.

- Periksa ulang dan rapikan: Periksa ulang neraca untuk memastikan bahwa semua informasi benar dan lengkap, dan rapikan neraca agar mudah dibaca dan dipahami oleh pengguna.

Baca juga: Jenis Laporan Keuangan Perusahaan Manufaktur dan Contohnya

Kesimpulan

Itulah pembahasan lengkap mengenai laporan neraca keuangan terlengkap yang bisa Anda gunakan untuk menambah wawasan Anda dalam membuat laporan neraca.

Jika Anda kesulitan membuat laporan keuangan secara manual. Anda bisa menggunakan software akuntansi seperti Kledo untuk proses otomasi lebih dari 30 laporan keuangan. Mudah dan bisa dlakukan kapanpun dimanapun.

Anda juga bisa menggunakan Kledo secara gratis selama 14 hari atau selamanya melalui tautan ini.

- Cara Menyusun Laporan Keuangan Tahunan yang Benar - 3 Maret 2026

- Sistem Pembayaran Modern dalam Bisnis, Manfaat, dan Tantangannya - 2 Maret 2026

- Pencatatan Aset Berwujud dan Tidak Berwujud dalam Akuntansi - 2 Maret 2026